JCB CARD Rのリボ払いの使い方/コントロール方法

2018年9月に新登場した「JCB CARD R」は、

●年会費無料

●利用付帯裏技可

●ポイント還元率がすごい

という特長を持ち、特に、海外に長期滞在する人にとっては嬉しいカード。

でも、唯一の注意点、「リボ払い専用カード」であることだけ、利息(手数料)をガンガン取られるんじゃないか?と心配になりますよね。

「ポイントがたくさんもらえるけど、手数料支払いで全部消えるのでは?」

「結局、このカード、得なの?損なの?」

という疑問を感じますよね。

このページでは、そんなJCB CARD Rの疑問について解明し、リボ払いを上手にコントロールする方法を解説します。

目次は↓前半がリボ払いの説明、後半が得か損かの分析になっています。

Contents

- 1 JCB CARD Rのリボ払いは初月全額返済でも手数料がかかる

- 2 JCB CARD Rは「毎月一括払い」の設定はできない

- 3 そもそもリボ払いは、どういうものか?

- 4 ゆとりコースと標準コースの違い(初期設定はゆとり)

- 5 JCB CARD Rの「銀行引き落とし日に一括支払い」

- 6 JCB CARD Rの繰り上げ返済

- 7 参考:JCB CARD Rの海外キャッシングは必ず1回払い

- 8 JCB CARD Rのリボ払いvs高還元率。得なのか損なのか?を検証

- 9 スタバカード2000円チャージでリボ払いはお得か?

- 10 セブンイレブン&アマゾンで5000円利用でリボ払いはお得か?

- 11 JCB優待店ではない店で5000円利用でリボ払いはお得か?

- 12 まとめ

JCB CARD Rのリボ払いは初月全額返済でも手数料がかかる

JCB CARD Rはリボ払い専用カード。ですので、カード利用した全額の中から、毎月、一定額を支払う形で返済していきます。(リボ払いについては下で解説しています)

ただし、リボ払い専用カードには2種類あるんです。

●初月に全額返済すれば手数料(=利息)がかからないカード(=つまり一括払いと同じ)

●初月に全額返済しても手数料(=利息)がかかるカード

JCB CARD Rは、残念ながら後者の手数料がかかるカードです。手数料(=利息)がかからないようにするためには、毎月20日までに繰り上げ返済をするしかありません。(繰り上げ返済の方法も、下で解説します)

あーー、でも、まだ、ここで「JCB CARD Rは損だ!」って決めつけないでくださいね。なんせ、ポイントがたくさんもらえるんですから。ポイントの話は後でします。

次に、返済方法の種類を見てみましょう。↓こちらです。

JCB CARD Rは「毎月一括払い」の設定はできない

JCB CARD Rは、設定で「実質、毎月一括払い」という設定はできません。返済方法の選択肢は4つです。

月々の返済額は少ないが、手数料が多い

B●標準コース

月々の返済が少し増える。手数料はそのぶん少ない

C●銀行引き落とし日に一括支払い

D●繰り上げ返済

C、Dともに早く返済すれば手数料は減る

↑通常の返済方法としては「ゆとりコース」か「標準コース」を選ぶことになります。「一括支払い」と「繰り上げ返済」はあくまで1回ごとに手続きが必要な、特別な返済方法です。

「ゆとりコース」か「標準コース」の選択で迷ったなら、毎月のお金が苦しい人以外は「標準コース」を選ぶのを私はオススメします。手数料が少なくて済みますからね。

そもそもリボ払いは、どういうものか?

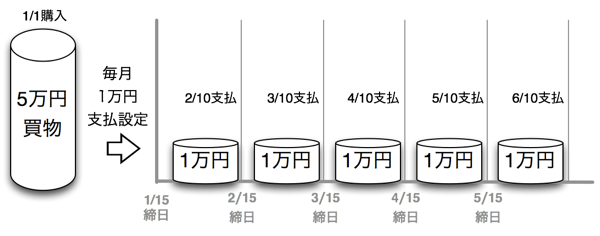

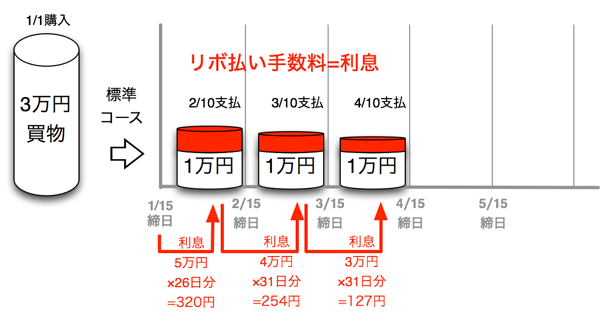

リボ払いは、↓このような感じで、毎月決められた額を分割払いしていく返済方法です。

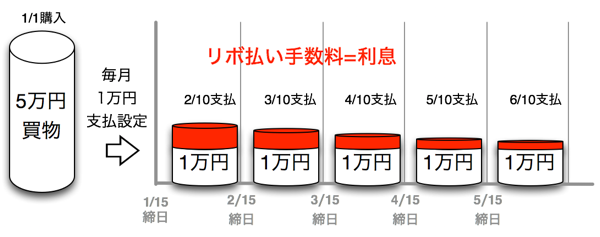

ただし、↑ここに手数料がかかってきます。リボ払いの手数料とは、つまり、支払いが遅れる分の利息。利息は↓こんな形で乗っかってきます。

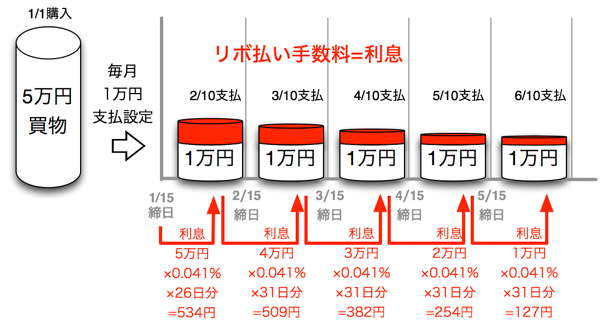

で、そのリボ払いの手数料の計算式は、「未返済の金額 × 年利15%の1日分 × 日数」で計算できます。↓こんなイメージですね。リボ払い手数料が毎月減っていく理由は、毎月1万円ずつ、元本を返済し、元本が減っていくからです。

「年利15%」というのは、つまり、1日だと、15%÷365日=0.041%です。つまり、毎日、元本の0.041%が利息として増えていく、という意味です。

一番左の赤矢印の期間なら、5万円×0.041%=20.5円。毎日20.5円ずつ利息が増えていきます。これが26日間積み重なり、一番左の赤矢印の期間は、20.5円×26日=533円、という総利息額になります(実際には端数繰り上がりで534円)。

あと、計算式の中に「日数」がありますよね。これは、つまり、「返済までの日数が増えれば増えるほど、手数料(=利息)も増える」という意味です。重要なので、覚えておいてくださいね。

以上が、リボ払いの基本でした。

では、次は、具体的に、JCB CARD Rの支払いコースを見てみましょう。

ゆとりコースと標準コースの違い(初期設定はゆとり)

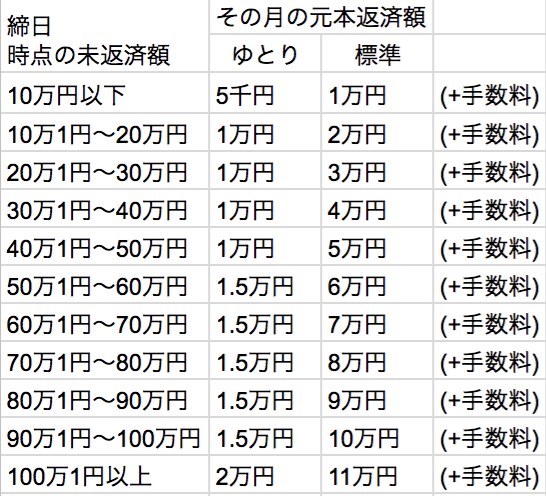

JCB CARD Rは、支払い方法を2つから選べます。「ゆとりコース」と「標準コース」です。2つの違いを、JCB公式サイトでは、↑こう書いてあるのですが、いまいちわかりづらいですよね。わかりやすく解説してみます。

さきに結論を書いておきます。

[結論]ゆとりコースと標準コースの選び方

●ゆとりコースは、毎月の支払いが少なくなって「ゆとり」が出るぶん、返済期間は長くなり、総手数料は標準コースの約2倍になる。

●標準コースは、毎月の支払いが、ゆとりコースよりは少し多い。そのぶん、返済期間を短くでき、総手数料は少なくなる。

結論としては、

●手数料が倍でも毎月の支払いが少ないほうがいい人は、ゆとりコースを選択

●手数料を少なくしたい人は、標準コースを選択

というふうに覚えておいてください。(ちなみに、カード発行時は「ゆとりコース」になっています。標準コースに変更したい場合は、会員サイト「MyJCB」から設定変更してください)

具体的な、月々の支払額の差は、↓このようになります。

↑月々の支払額で見ると、ゆとりコースは、標準コースの2分の1から7分の1です。月の支払額が増えると、返済期間が長くなり、手数料(=利息)も増えることになります。

ゆとりコース/標準コース比較(3万円利用の場合)

具体例で比較してみましょう。

例:3万円のものを購入した場合。

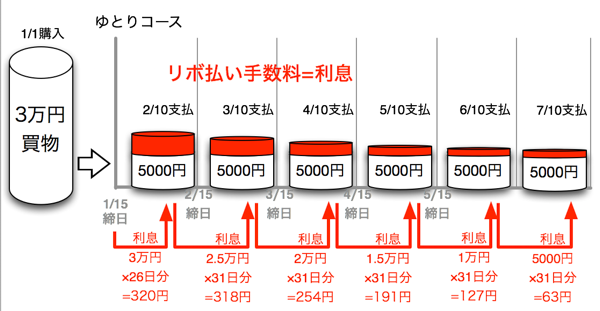

ゆとりコースだと、↓このように6ヶ月に渡る支払いで、

合計手数料1273円、合計手数4.24%です。

②元金5000円+手数料318円(2.5万円×15%×31日÷365日)

③元金5000円+手数料254円(2万円×15%×31日÷365日)

④元金5000円+手数料191円(1.5万円×15%×31日÷365日)

⑤元金5000円+手数料127円(1万円×15%×31日÷365日)

⑥元金5000円+手数料63円(5000円×15%×31日÷365日)

標準コースなら、↓このように3ヶ月の支払いで、

合計手数料701円、合計手数料2.34%です。

②元金1万円+手数料254円(2万円×15%×31日÷365日)

③元金1万円+手数料127円(1万円×15%×31日÷365日)

上でも書いたように、返済期間が短くなれば、手数料(=利息)も少なくなることが一目でわかると思います。

ゆとりコース/標準コース比較(10万円利用の場合)

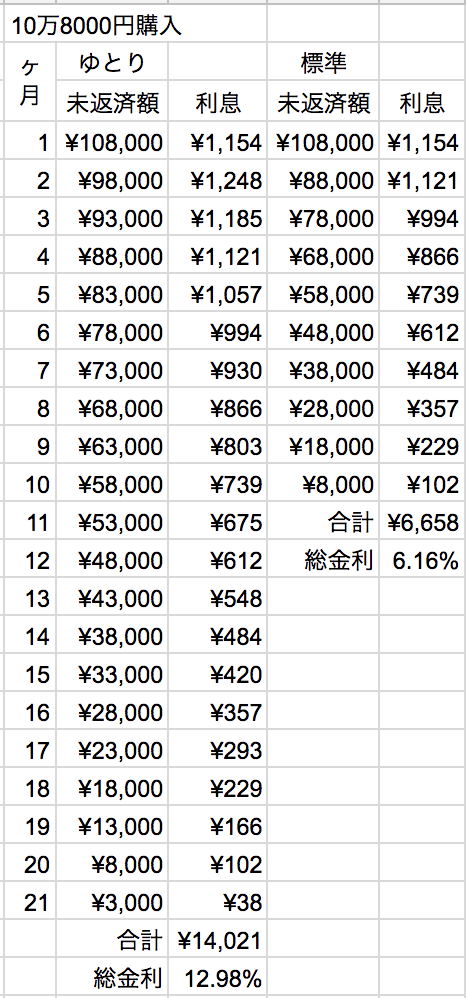

10万8000円の利用をした場合の、返済期間の長さと、総利息額を出してみました。

●ゆとりコース 21ヶ月間 14,021円

●標準コース 10ヶ月間 6,658円

という差になり、やはり約2倍違いますね。

ゆとりコース/標準コース比較(20万円利用の場合)

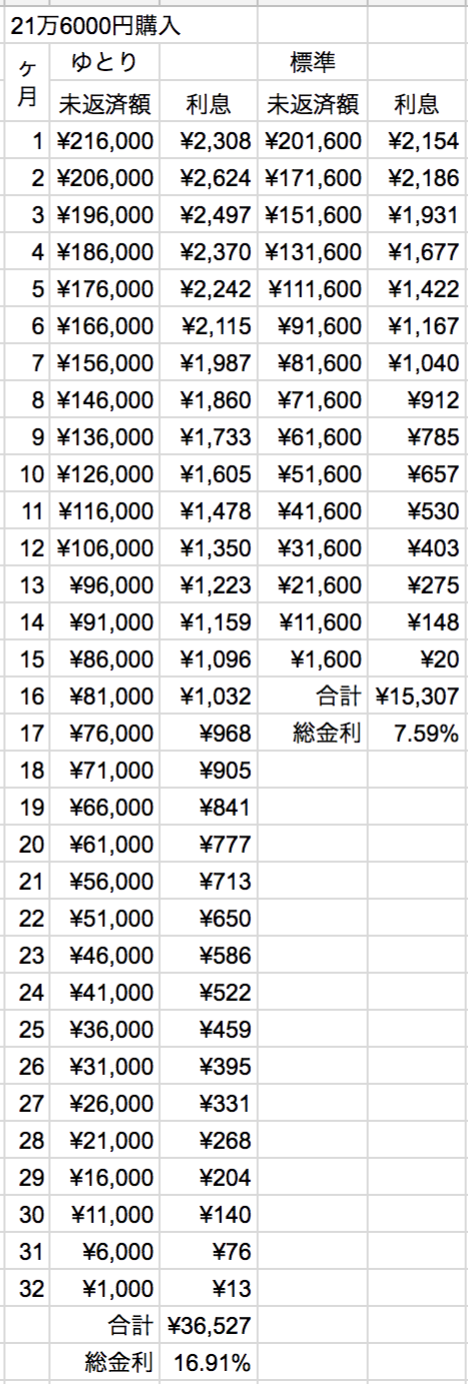

21万6000円の利用があった場合の、返済期間と総利息額です。

●ゆとりコース 32ヶ月間 36,527円

●標準コース 15ヶ月間 15,307円

という差で、ここも、やはり約2倍ですね。

ゆとりコースで20万円以上使うと、返済は約3年に及ぶことに驚きです。手数料もかなりの額になります。高額利用のときは、↓次に書く「繰り上げ返済」を使うか、ゆとりコースは避けるなど、工夫をしたいところです。

JCB CARD Rの「銀行引き落とし日に一括支払い」

JCB CARD Rでは、1回1回手続きが必要ではありますが、「銀行引き落とし日に一括支払い」という支払い方法も可能です。

一括支払いの設定は、ネット(My JCB)から申込みするか、JCBに電話して依頼することで、設定可能です。

ただし、申込み期限があります。申込み期限は、支払日の大体1週間前まで。

※JCBカードの支払日・締め日・支払額確定日は、公式サイトのこちらに書いてあります。

JCB CARD Rでは初月で一括払いしても手数料がかかるので注意

先にも書きましたが、JCB CARD Rでは、初月で一括払いをしても、「締め日の翌日〜支払日まで」の約25日間の利息(=手数料)がかかるので、注意してください。

では、JCB CARD Rで利息ナシで返済する方法は、あるのでしょうか。1つだけ方法があります。↓次の「繰り上げ返済」です。

JCB CARD Rの繰り上げ返済

JCB CARD Rでは、毎月の支払日より早く返済する「繰り上げ返済」が可能です。メリットは、手数料(=利息)を少なくできること。繰り上げ返済の方法は2つあります。

●銀行ATMやコンビニのATMから。(「入金可能額照会」で返済額確認し返済)

●JCBに電話して振込(返済総額を聞き、ネットバンキング等で振込)

後者の方法は、電話代と振込手数料が必要なので、そのコストも考えて判断しましょう。

20日までに全額支払えば手数料(=利息)は無料

JCBに問い合わせしたところ、「20日までに全額支払えば手数料はかかりません」という回答をもらえました。

21日以降だと手数料(=利息)がかかります。21日以降にかかる手数料(=利息)は、

で計算できます。

※ショッピングリボ払いは、締め日の翌日から利息がかかります。

※JCBの締め日・支払日は公式サイトのこちらに書いてあります。

参考:JCB CARD Rの海外キャッシングは必ず1回払い

今までは、ショッピング利用(=カード払い)の話ばかりでしたが、JCB CARD Rでは海外キャッシングもできます。

ただし、JCB CARD Rは、海外キャッシングは必ず1回払いになることに注意。しかも、1回払いですがキャッシング(=借金)ですので、引き出し日翌日から返済日まで、利息がかかります。

この海外キャッシングのときも、繰り上げ返済をして利息を減らすことが可能です。しかし、海外キャッシングの繰り上げ返済は電話のみ。なので、電話代と振込手数料がかかります。

なので、海外キャッシングの場合は、やはり、セディナカードを利用したほうがいいですね。⇒参考記事:おすすめ国際カード1位はセディナカード

JCB CARD Rのリボ払いvs高還元率。得なのか損なのか?を検証

JCB CARD Rは、

●短所として、リボ払い専用カードで手数料(=利息)を多く取られる、一方、

●長所として、ポイント還元率が非常に高くお得。

結局のところ、得なのか、損なのか、↓下に見てみましょう。

スタバカード2000円チャージでリボ払いはお得か?

JCB CARD Rの利用で最もお得なもの中の一つが、スタバカードへのチャージです。2000円をチャージし、リボ払いで返済した場合で、プラス・マイナスを計算し、お得なのか検証してみましょう。

ポイント面(プラス面)

スタバカード2000円チャージでもらえるポイントは↓これだけ。

●Rカードボーナス 6ポイント

●JCB OS優待店ボーナス 18ポイント

合計 26ポイント

(※新規入会3ヶ月ボーナス 4ポイントは除外しています)

26ポイントは、

キャッシュバックで使うと78円に。(=3.9%還元)

nanaco変換なら130円分に。(=6.5%還元。ただし交換は200p以上から)

キャッシュバック 1ポイント3円

nanacoポイント 200pt⇒1,000pt(200pt以上1pt単位)

楽天スーパーポイント 200pt⇒800pt(200pt以上1pt単位)

WAONポイント 200pt⇒800pt(200pt以上10pt単位)

Tポイント 500pt⇒2,000pt(500pt以上100pt単位)

支払い面(マイナス面)

2000円支払いは、初月で返済できてしまうので、手数料額は↓こうなります。

21円が手数料ですから、21÷2000=1.05%で、総手数料率は1.05%です。

収支は2.9%〜5.5%のプラス

2000円のスタバカードチャージの収支は、

収入面が、

キャッシュバックで使うと78円(=3.9%還元)

nanaco変換なら130円分(=6.5%還元。ただし交換は200p以上から)

支払い面が、

手数料 21円(=総手数料率1.05%)

なので、収支としては、

キャッシュバックで使うと57円の得(=実質還元率2.85%)、

nanaco変換なら109円の得(=実質還元率5.45%)となります。

還元率1%でお得なカードと言われる最近のカード事情を考えると、結論としてはスタバカードチャージは、かなりお得と言えますね。※ただし、日本のスタバカードは、海外では使えないことは覚えておいてください。

ちなみに、2000円以上の支払いでも、

●ゆとりコースなら月5000円以下まで

●標準コースなら月1万円以下まで

なら同じ実質還元率で、お得です。逆に、カード利用額が月の支払い金額より多くなると実質還元率が下がっていくので、注意してくださいね。

セブンイレブン&アマゾンで5000円利用でリボ払いはお得か?

スタバカードへのチャージはお得ですが、スタバに行かない人もいますよね。じゃあ、スタバの次にお得な、セブンイレブンとアマゾンでの支払いを見てみましょう。セブンイレブンとアマゾンは、同じ還元率なので、一緒に計算してみます。

セブンイレブン、もしくはアマゾンで5000円をカード払いし、リボ払いで返済した場合で、プラス・マイナスを計算し、お得なのか検証してみましょう。

ポイント面(プラス面)

セブンイレブン/アマゾンでの5000円カード払いでもらえるポイントは↓これだけ。

●Rカードボーナス 15ポイント

●JCB OS優待店ボーナス 10ポイント

合計 30ポイント

(※新規入会3ヶ月ボーナス 15ポイントは除外しています)

30ポイントは、

キャッシュバックで使うと90円に。(=1.8%還元)

nanaco変換なら150円分に。(=3%還元。ただし交換は200p以上から)

支払い面(マイナス面)

5000円支払いは、初月で返済できてしまうので、手数料額は↓こうなります。

53円が手数料ですから、53÷5000=1.06%で、総手数料率は1.06%です。

収支は0.7%〜2%のプラス

5000円のセブンイレブンorアマゾンでのカード払いの収支は、

収入面が、

キャッシュバックで使うと90円。(=1.8%還元)

nanaco変換なら150円分。(=3%還元。ただし交換は200p以上から)

支払い面が、

手数料53円(=総手数料率1.06%)

なので、収支としては、

キャッシュバックで使うと37円の得(=実質還元率0.74%)、

nanaco変換なら97円の得(=実質還元率1.94%)となります。

「還元率1%でお得なカード」の基準と比較すると、結論としてはセブンイレブンorアマゾンでのカード払いでも結構お得と言えますね。

ちなみに、5000円以上の支払いでも、

●標準コースなら月1万円以下まで

なら同じ実質還元率で、お得です。

JCB優待店ではない店で5000円利用でリボ払いはお得か?

では、最後に、JCB優待店ではない店でのカード払いのお得さを見てみます。

5000円をカード払いし、リボ払いで返済した場合で、プラス・マイナスを計算し、お得なのか検証してみましょう。

ポイント面(プラス面)

一般の店での5000円カード払いでもらえるポイントは↓これだけ。

●Rカードボーナス 15ポイント

合計 20ポイント

(※新規入会3ヶ月ボーナス 15ポイントは除外しています)

20ポイントは、

キャッシュバックで使うと60円に。(=1.2%還元)

nanaco変換なら100円分に。(=2%還元。ただし交換は200p以上から)

支払い面(マイナス面)

5000円支払いは、初月で返済できてしまうので、手数料額は↓こうなります。

53円が手数料ですから、53÷5000=1.06%で、総手数料率は1.06%です。

収支は0.1%〜0.9%のプラス

5000円のアマゾンでのカード払いの収支は、

収入面が、

キャッシュバックで使うと60円。(=1.2%還元)

nanaco変換なら100円分。(=2%還元。ただし交換は200p以上から)

支払い面が、

手数料53円(=総手数料率1.06%)

なので、収支としては、

キャッシュバックで使うと7円の得(=実質還元率0.14%)、

nanaco変換なら47円の得(=実質還元率0.94%)となります。

「還元率1%でお得なカード」の基準と比較すると、結論としては一般店でのカード払いは微妙。ポイントをnanaco変換するならアリという感じですね。

まとめ

ポイントをまとめておきます。

●JCB CARD Rはリボ払いでも得られるポイントが多いのでトータルで得

●スタバカードチャージ、セブンイレブン、アマゾンの支払いは5000円までなら非常にお得

●特に、スタバカードへのチャージは非常に得

●セブンイレブンとアマゾンのカード払いも得

●一般店でのカード払いはボチボチレベル

●リボ払いは返済期間が短いほうが手数料は少ない

●「ゆとりコース」と「標準コース」は手数料が約2倍違う

●残念ながら「毎月一括払い」の設定は無い

以上です。

JCB CARD Rは、付帯する海外旅行保険が良いだけではなく、カード払いでも、なかなかお得ということがわかりましたね!

リボ払い専用カードなので、使いすぎは禁物ですが、使い道を考えて使うには非常にお得。上手に使ってみてくださいね!

JCB CARD Rの付帯保険については、↓こちらの記事で解説しています。