年会費無料の海外旅行保険付きクレジットカードは現在23枚。おすすめはコレ!!

Contents

年会費無料で、自動付帯の海外旅行保険付きクレジットカードは絶滅寸前!

カード付帯保険が有効になる条件には、①自動付帯と、②利用付帯、と2つあり、短期の旅行なら選んでおいて無難なのが、「保険が自動付帯」のカード。自動付帯カードを持っていれば、何の手続きもなしに、海外へ行けば海外旅行保険が有効になります。しかも、カードを持っている限り、何度海外へ行っても、自動的に保険は有効になります。

ただし、最近、自動付帯から利用付帯に変わるカードが多く、年会費無料で自動付帯のカードでオススメできるのは1枚のみ。あとは、理由があっておすすめできません。

↓こちらの動画で解説しています。

[一覧表]23枚の年会費無料の海外旅行保険付きカード

年会費無料でも海外旅行保険が付帯しているクレジットカードは2023年8月現在、23枚です。(当研究所調べ。簡単な条件付き無料も含む)

| カード名 | 保険条件 | 治療費用限度額 | 年会費無料の条件 | 注意点/メリット | |

|---|---|---|---|---|---|

| 1 | エポスカード | 利用付帯 | ケガ 200万/ 病気 270万 |

ー | |

| 2 | Delightジャックス(旧REXカード) | 利用付帯 | 200万 | ー | 還元率1% |

| 3 | ANAフィナンシャルパスVisaデビット | 自動付帯 | 150万 | ー | スルガ銀行ANA支店のデビットカード |

| 4 | ジャックス横浜カード | 利用付帯 | 200万 | ー | |

| 5 | ホークスファンカード | 利用付帯 | 200万 | ー | 発行はセディナ |

| 6 | セゾンブルーAMEX | 利用付帯 | 300万 | 25歳まで無料 | 年会費3300円 |

| 7 | 楽天カード | 利用付帯 | 200万 | ー | 交通費支払で保険有効化不可 |

| 8 | 学生用ライフカード | 自動付帯 | 200万 | 学生中だけ | キャッシュレス診療不可 |

| 9 | オリコPayPass | 利用付帯 | 200万 | 年1回カード利用 | キャッシュレス診療不可 |

| 10 | 竜馬カード | 自動付帯 | 200万 | 年1回カード利用 | キャッシュレス診療不可 |

| 11 | ソードアート・オンラインカード | 自動付帯 | 200万 | 年1回カード利用 | キャッシュレス診療不可 |

| 12 | Exciteマスターカード | 自動付帯 | 200万 | ー | キャッシュレス診療不可 |

| 13 | ジャックスR-style | 利用付帯 | 200万 | 年1回カード利用 | リボ払抜け道ナシ |

| 14 | プラスハッピーUCカード | 利用付帯 | 150万 | ー | |

| 15 | リクルートカード | 利用付帯 | 100万 | ー | |

| 16 | JCB CARD W | 利用付帯 | 100万 | ー | |

| 17 | JCB CARD R | 利用付帯 | 100万 | ー | リボ専用 |

| 18 | VIASOカード | 利用付帯 | 100万 | ー | |

| 19 | JCB CARD EXTAGE | 利用付帯 | 100万 | ー | 29歳以下限定 |

| 20 | ベルメゾンメンバーズカード | 利用付帯 | 50万 | ー | |

| 21 | イオンSuicaカード | 利用付帯 | 50万 | ー | 保険少 |

| 22 | ビックカメラSuicaカード | 利用付帯 | 50万 | ー | 保険少 |

| 23 | DCカードJizile(ジザイル) | 利用付帯 | 30万 | ー | 保険少 |

| 削除 | オリコVisa payWave | 200万 | 年1回カード利用 | 新規募集終了 | |

| 削除 | Booking.comカード | 100万 | ー | 新規募集終了 | |

| 削除 | オリコiB | 200万 | 年1回カード利用 | 新規募集終了 | |

| 削除 | REXカードLite(ライト) | 200万 | ー | 新規募集終了 | |

| 削除 | JCB EIT(エイト)カード | 100万 | ー | 新規募集終了 |

保険内容を細かく比較したものは↓こちら。

⇒年会費無料の海外旅行保険付きカード比較表

年会費無料カードの中で、どう選ぶか?

では、年会費無料カードの中で、どう選べばいいのでしょうか?ポイント還元率でしょうか?いやいや、ポイント還元率は後にしてください。

海外旅行へ行くときのためのカードは、まずは「海外旅行保険の手厚さ」で比較するべきです。海外旅行保険の保険金の額(補償の最高額)は、カードによって、かなり違うからです。

さらに言えば、保険金の項目の中でも、傷害治療費/疾病治療費の項目を重視すべきです。海外旅行保険の中で、ダントツに使う確率が高いからです。↓下で、詳しく説明します。

海外旅行保険とは、基本的には5つの内容

海外旅行保険は、有料保険、カード付帯保険にかからわず、基本的には、↓下記の5つのことを守ってくれます。

|

|

|

|

|

つまり、海外旅行保険とは、①の生命保険、②の医療保険、③の損害保険、④の盗難保険(持ち物保険)が合体したものなのです。(⑤の救援者費用は長期入院時に家族を日本から呼ぶ費用などで、海外旅行保険独自のものです)

↑この上記5つの補償の中で、ダントツに使う確率が高いのが、②の「傷害疾病治療費用」、つまりケガ病気の治療費用です。この②の保険金は、かかった病院代を全額払ってもらえます。海外旅行保険の中で一番頼りになる項目です。このため、有料保険の場合、「傷害疾病治療費用」が一番、コスト(=保険料)がかかります。

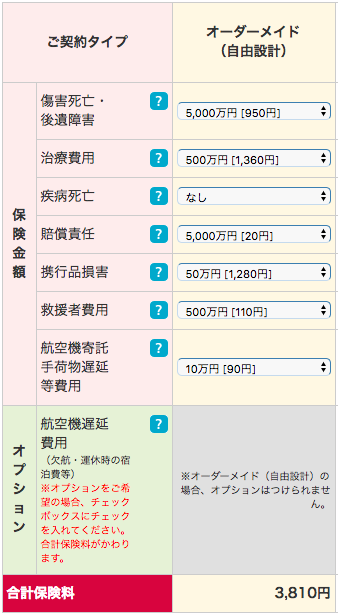

たとえば、有名な「損保ジャパン日本興亜の海外旅行保険off!」の保険料を見てみましょう。↓このような感じです。

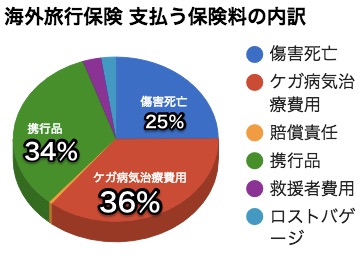

↓こちらが、上の保険料比率をわかりやすくしたものです。

↑②の「ケガ病気治療費用」の保険料が全体の3分の1以上ですよね。保険会社も「ケガ病気治療費用が一番使われやすい」と知っていて、保険料を高くしているわけです。そして、次に重視すべきなのは、④の持ち物を守る「携行品損害」であることがわかります。

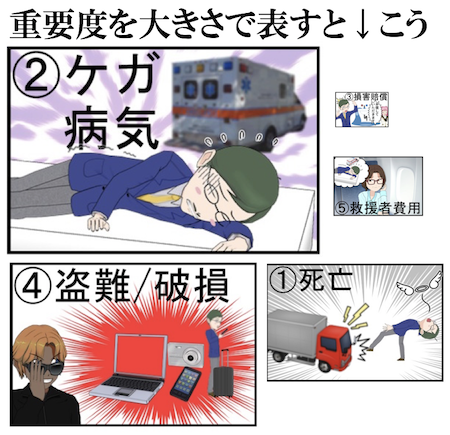

5つの項目の重要度を大きさで表すと↓こんなイメージです。

ですので、よくある、クレジットカードの宣伝文句である、「付帯する海外旅行保険は最高●千万円!」にダマされてはダメなのです。「最高額」というのは、死亡や賠償の額がほとんど。でも、それらは使う確率は低い。それよりもずっと使う確率の高い、ケガ病気治療費や携行品損害の補償額の多さを基準に選ぶべきなのです。

選び方の落し穴の例として、年会費無料でも要注意のカードを見てみましょう。↓

年会費無料でも、海外旅行保険の点ではオススメできないクレジットカード

年会費無料カードでも、↓下記のカードは、海外旅行で使うには要注意です。

DCジザイル |

イオンカードSuica |

ビックカメラSuicaカード |

||

|---|---|---|---|---|

| 年会費 | 無料 | 無料 | 年1回利用で無料 | |

| 国際ブランド | Master | VISA | VISA/JCB | |

| 保険付帯条件 | 自動付帯 | 自動付帯 | 自動付帯 | |

| 保 険 金 限 度 額 |

傷害死亡/後遺傷害 | 1000万円 | 500万円 | 500万円 |

| ★重要★ 傷害・疾病治療費 |

30万円 ↑少ない |

50万円 ↑少ない |

50万円 ↑少ない |

|

| 賠償責任 | 1000万円 | なし | なし | |

| 携行品損害 | 10万円 | なし | なし | |

| 救援者費用 | 50万円 | なし | なし | |

| キャッシュレス診療 | ○ | × | × | |

↑これら3枚は、人気のあるカードですが、海外保険の面で見ると、超注意カード。疾病/傷害治療費用(病気・ケガ時の病院代の保険金)が少なすぎるため、海外で病院にかかったときに、ちょっとした手術・入院レベルで、自腹が発生する可能性があります。

その他、有名な、イオンカード(一般カード)、オリコ・ザ・ポイント、ファミマTカードなども、年会費無料ですが、海外旅行保険が付帯していない、要注意カードです。

保険付きカードは2枚以上持つべき

年会費無料カードの海外旅行保険は、大体が疾病治療費の限度額が100万〜200万円です。これに対し、ハワイを含むアメリカやヨーロッパ、オーストラリアなど欧米諸国の医療費は高額で、例えば盲腸にかかったときには200万円以上かかる国が多いです。

ですので、ゴールドカードなら別ですが、年会費無料カードの場合、一枚のカードの保険だけでは足りません。

その場合、カードを複数枚もっておくことが重要です。なぜなら、保険付きカードを複数枚持っていると、死亡後遺障害以外の項目は、限度額が合算されるからです。

疾病治療費200万円のカードを2枚持っていた場合、限度額は合算され、400万円まで補償されることになります。

エポスカード |

Delightジャックス |

合算合計 | |||

|---|---|---|---|---|---|

| 国際ブランド | VISA | マスター | |||

| 保 険 金 限 度 額 |

傷害死亡/後遺傷害 | 500万円 | 2000万円 | → | 2000万円 合算なし |

| ★重要 傷害・疾病治療費 |

傷害200万円 疾病270万円 |

傷害200万円 疾病200万円 |

→ | 傷害400万円 疾病470万円 |

|

| 賠償責任 | 2000万円 | 2000万円 | → | 4000万円 | |

| 携行品損害 | 20万円 | 20万円 | → | 40万円 | |

| 救援者費用 | 100万円 | 200万円 | → | 300万円 | |

| 詳細 | エポスカード詳細 | Delightジャックス詳細 | |||

※傷害死亡/後遺障害の項目だけでは、合算ではなく、2つの最高額が限度額になります。

カードの組み合わせも考えるべき

また、クレジットカードを選ぶときには、カードの組み合わせも考えておきましょう。一枚がVISAなら、もう一枚はマスターかJCBにするなど、別の国際ブランドのカードを揃えておくと、使える場所が増えるので便利です。

少し注意したい、利用付帯カード

年会費無料カードの中で、「海外旅行保険を有効にするために、交通費か旅費をカード払いすることが条件」である「利用付帯」のカードが増えています。

人気の、エポスカード、ジャックスカードも、2023年10月以降出発の海外旅行から利用付帯に変わります。

最近、利用付帯に変更になったカード

× セゾンカード 2021年7月〜

× UCカード 2021年7月〜

○ セディナ 2022年3月31日〜

○ 三井住友 2022年4月16日〜

○ ANAゴールド 2022年10月〜

× オリコ 2022年12月〜

○ JCBカード 2023年4月〜

× ビューカード 2023年7月〜

○ ジャックス 2023年10月〜

○ エポスカード 2023年10月〜

↑○のものは利用付帯裏技OK。×のものは利用付帯裏技不可です。

「利用付帯裏技可能カード」なら、90日以上の海外滞在にも使えるので、長期滞在者にはメリットになります。

利用付帯裏技に関しては、詳しくは、↓こちらのページを御覧ください。

年会費無料でも要注意のカード

以下のカードは少し注意が必要です。

- ジャックスR-style

⇒リボ払い専用カードで、リボ払回避技ナシ - DCカードJizile(ジザイル)

⇒疾病傷害治療費が30万円と少ない - イオンSuicaカード

⇒疾病傷害治療費が50万円と少ない

⇒携行品損害がない - ビックカメラSuicaカード

⇒疾病傷害治療費が50万円と少ない

⇒携行品損害がない - ベルメゾンメンバーズカード

⇒疾病傷害治療費が50万円と少ない

⇒利用付帯裏技可能

比較表でも確認した上で選ぶようにしてくださいね。⇒年会費無料の海外旅行保険付きカード比較表

最後に、もう一度、おすすめの3カードを掲載しておきます。

エポスカード |

Delight ジャックス |

ANAフィナンシャルパスVisaデビット |

||

|---|---|---|---|---|

| 年会費 | 無料 | 無料 | 無料 | |

| 国際ブランド | VISA | Master | VISA | |

| 保険付帯条件 | 利用付帯 | 利用付帯 | 自動付帯 | |

| 保 険 金 限 度 額 |

傷害死亡/後遺傷害 | 500万円 | 2000万円 | 500万円 |

| ★重要★ 傷害・疾病治療費 |

傷害200万円 疾病270万円 |

傷害200万円 疾病200万円 |

傷害150万円 疾病150万円 |

|

| 賠償責任 | 2000万円 | 2000万円 | 1000万円 | |

| 携行品損害 | 20万円 | 20万円 | 10万円 | |

| 救援者費用 | 100万円 | 200万円 | 150万円 | |

| キャッシュレス診療 | ○ | ○ | ○ | |

| ポイント | 傷害死亡が低いのは全く問題なし | ポイント還元率1%、航空機遅延補償あり | スルガ銀行ANA支店のデビットカード | |

| 詳細 | エポスカード詳細 | Delightジャックス詳細 | ANAフィナンシャルパスデビット詳細 | |