地雷アリ注意!!年会費無料の海外旅行保険自動付帯カード選び方

私も大好きです、年会費無料カード。

「カードなら絶対に年会費無料がいい!」という方のために、このページでは、年会費無料で海外旅行保険が自動付帯のカードのおすすめを紹介します。

「年会費無料で自動付帯のカード=良いカード」というのは間違いです。中には、危険な「地雷カード」も含まれているからです。

(※「地雷カード」は、あくまで保険に関しては、という意味です。そのカードを全否定しているわけではありません)

では、まず、復習として、自動付帯クレジットカードの長所と利用のコツをおさらいしましょう。

●自動付帯は何もしなくても保険が有効になる

●カード付帯保険は1枚では不足。保険上乗せに自動付帯が便利

●(3ヶ月以内の)短期旅行なら自動付帯カードのみで問題なし

●(3ヶ月以上の)長期旅行の3ヶ月以降は利用付帯カードが必要

↑これをふまえて、以下では、

●短期旅行用という前提で、

●保険は自動付帯で、

●年会費無料のクレジットカード

という中で、安心できるカードの選び方を解説していきます。

(もちろん、長期旅行の最初の3ヶ月分のカードの選び方の参考にもなりますので、長期旅行の方も読んでください!)

Contents

最重視すべきはケガ病気治療費用の補償額

まず一言、言わせてください。

保険の最高額でカード付帯の海外旅行保険を比較しているサイトや雑誌は、ほぼ100%、自分で海外旅行保険を使ったことが無い人です。その人たちの言うことを信じちゃダメです。

カード会社も、よく「海外旅行保険の最大補償額●●●●万円だから安心!」みたいなことを書いてますが、あれだけ見てカードを作ると大変なことになります。

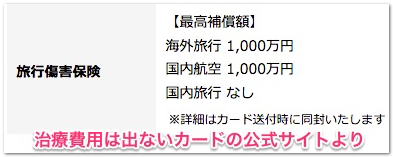

危険な広告の例1

危険な広告の例2

危険な広告の例3

- 最高額: 死亡時の保険金額であり、海外旅行中に使う確率は極めて低い

- 傷害/疾病治療費の補償額: 実際の保険金請求の半分以上がコレ。最も使う確率が高いので重視すべきはコレ。

※傷害/疾病治療費のことを、わかりやすく「ケガ病気治療費」と呼んでいます。

海外旅行保険は、①死亡、②治療費、③損害賠償、④持ち物、⑤救援者費用という、主に5つの項目に分かれます。

カードの中には、①の最高額は1000万円もあるのに、②の治療費はゼロのカードもあります(ANA一般カードやJAL一般カード、ソラチカカードも)。治療費補償が付いていても、30万など非常に少ないカードもあります。それら地雷カードには、本当に注意してください。(※地雷カードは、カード比較表のこのへんに掲載しています。)

地雷カードはコレだ!

特定のカードを非難するようで少し心苦しいのですが、注意喚起という意味で、地雷カードの例を掲載します。

ANAカード/JALカード |

DCジザイル |

エポスカード |

||

|---|---|---|---|---|

| 年会費 | 無料 | 無料 | 無料 | |

| 国際ブランド | VISA/マスター/JCB | マスター | VISA | |

| 保険付帯条件 | 自動付帯 | 自動付帯 | 自動付帯 | |

| 保 険 金 限 度 額 |

①傷害死亡/後遺傷害 | 1000万円 | 1000万円 | 500万円 |

| ★重要★ ②傷害・疾病治療費 |

0円 ↑なし |

傷害30万円 疾病30万円 ↑少ない |

傷害200万円 疾病270万円 ↑多い |

|

| ③賠償責任 | なし | 1000万円 | 2000万円 | |

| ④携行品損害 | なし | 10万円 | 20万円 | |

| ⑤救援者費用 | 100万円 | 50万円 | 100万円 | |

| キャッシュレス診療 | × | ○ | ○ | |

| 詳細 | エポスカード詳細 | |||

↑地雷カードと天国カードの比較。地雷カードでは病院で支払時に不足する可能性大。(※天国カードは保険付帯カード比較表にまとめています)

目的地の医療費をチェック&保険の上乗せ

ケガ病気治療費用の項目が一番重要ということがわかったら、次は、自分が行く目的地の医療費を調べましょう。たとえば、必要な医療費を、すべて年会費無料カードの保険でカバーするとします。すると、必要なカード枚数は、↓こうなります。(あくまで必要最低限の金額の目安です)

●アジアなら、300〜500万⇒カード2,3枚

(台湾300万、香港400万、シンガポール500万)

●ヨーロッパなら、400〜600万⇒カード2,3枚

●オーストラリアなら、400万⇒カード2枚

●アメリカ(ハワイ含む)だと、1000万以上⇒カード5枚

(グアム・サイパンは400万くらい)

アメリカは医療費が本当に高額なので注意してください。ナメていると、必要な手術が受けられない、なんて悲劇が起こります。

カード付帯保険は、複数カード持っていると、死亡補償以外は保険金の限度額が上乗せされます。

例えば、

①死亡、②治療費、③損害賠償、④持ち物、⑤救援者費用で、

①2000万、②200万、③2000万、④20万、⑤200万、というカードが2枚あった場合、①以外は上乗せされるので、合計は↓このような数字になります。

①2000万、②400万、③4000万、④40万、⑤400万

3枚あった場合は、↓こうなります。

①2000万、②600万、③6000万、④60万、⑤600万

年会費無料カードだけで、これだけの補償額があれば、かなり良いですよね。カード選びは、これだけ重要なのです。

世界各国の医療費事情は、私のサイトでは、↓こちらにまとめています。

参考記事:「医療費」の記事一覧 | 海外旅行保険比較節約研究所

無料でもキャッシュレス診療可能なカードを選べ

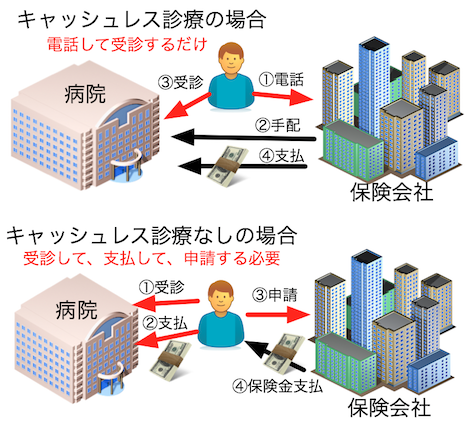

次は「支払い方法」をチェックしましょう。「キャッシュレス診療」ができるカードがおすすめです。

有料海外旅行保険と同じで、カード付帯保険にも「キャッシュレス診療」「キャッシュレス・メディカルサービス」と呼ばれるサービスがあります。このサービスがあると、病院にかかったときの支払いを保険会社が直接病院に支払ってくれ、自分で支払う必要がなくなります。

昔は、こんな便利なサービスは、ありませんでした。一度、自分で病院に支払いをして、その後、保険会社に申請をして保険金をもらう、という面倒な手続きが必要だったんです。ただし、今でも、キャッシュレスサービスが受けられるのは保険会社の提携病院で、だけです。なので、日本人旅行者の少ない地方都市などに行くときは、提携病院がないことが多く、その場合、自分で支払い+保険金申請、という昔の流れになります。

今では、ほとんどのカードでキャッシュレス診療が可能になっています。もちろん年会費無料カードでもキャッシュレス診療可能なカードは多くあります。

一部、オリコカードやビューカード(イオンsuica、ルミネカードを含む)、ANA・JAL一般カードなどは、今でもキャッシュレス診療が不可なので要注意。

ただし、キャッシュレス診療不可のカードを持つな、という話ではないです。別のカードで、キャッシュレス診療可能なカードがあれば、まずはそのカードで病院の手配などを頼めばいいわけです。そしてキャッシュレス不可カードは上乗せに使えばいいのです。上に書いているのは、キャッシュレス不可カード1枚だけだと苦労しますよ、という話です。

※キャッシュレス診療の可否も、カード比較表にまとめています。参考にしてみてください。

参考:クレジットカード海外旅行保険比較表

参考:家族特約つきカード比較表

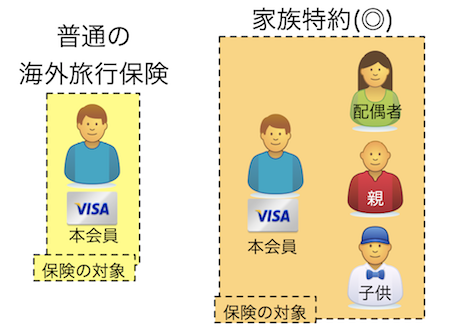

家族の保険も必要なら「家族特約つき」を選べ(ただし少ない)

あなたは一人で海外旅行ですか?それとも家族旅行ですか?それによって、選ぶべきカードが違います。

●一人で旅行 ⇒ 年会費無料などの一般カードでOK

●18歳以上の家族と旅行 ⇒ 年会費無料一般カード+その家族カードを発行

●18歳未満の家族と旅行 ⇒ 家族特約付きカード

「家族特約つきカード」というのは、1枚カードを発行すると、そのカード会員の家族にも自動的に保険が付く、というカードです。私には子供が3人いますが、家族旅行をする場合、私が1枚家族特約付きカードを持っていれば、私、妻、子供3人、合計5人分、無料で保険が付いてきます。(家族の数に特に制限数などはありません)

ただし、家族特約付きカードの欠点は、ほとんどが年会費が少し高いものが多いことです。年会費無料のものは、唯一「プラスハッピーUCカード」しかありません。そのプラスハッピーUCカードも、↓このようにケガ病気治療費用の補償額が低いので注意が必要です。

プラスハッピーUCカード(年会費無料)

家族カードの年会費は650円。

ケガ病気治療費用の補償額は、カード会員150万円、家族特約100万円。

年間コスト650円で、夫婦+子供1人以上をカバー可能。

もう1枚、年会費の安いものでは、UCSカードがあります。

UCSカード(年会費無料+旅とくプラス1000円/年)

海外旅行保険はカード付帯ではなく、UCSカード会員だけが加入できる有料サービスである「旅とくプラス」に付帯(もちろん保険は自動付帯)。

ケガ病気治療費用の補償額は、カード会員100万円、家族特約100万円。

年間コスト1000円で、夫婦+子供1人以上をカバー可能。

その他のカードでは、利用付帯になりますが、↓この年会費2500円のSBIゴールドが最安です。SBIゴールドは私も所持しており、海外キャッシングもおトクなど、おすすめのカードです。

SBIゴールド(年会費2500円、利用付帯)

家族カード1枚無料。

ケガ病気治療費用の補償額は、カード会員500万円、家族特約250万円。

年間コスト2500円で、夫婦+子供1人以上をカバー可能(ただし利用付帯)。

結局、家族特約つきカードは、節約できる費用も多い反面、年会費支払いなどで妥協が必要、ということになります。

他の家族特約付きカード(40枚弱)を一覧表で比較しています。カード選びの参考にどうぞ。

参考記事:ゴールドカード海外旅行保険は家族特約で比較

年会費無料 自動付帯カード ランキング

では、いよいよ、年会費無料の自動付帯カードのおすすめランキングです。

一位 エポスカード(VISA)

年会費無料

病気治療費270万円、ケガ治療費200万円

二位 セゾンブルーアメックス(アメックス)

25歳まで年会費無料

病気治療費300万円、ケガ治療費300万円

三位 ジャックス横浜カード(JCB/VISA)

年会費無料

病気治療費200万円、ケガ治療費200万円

四位 REXカードLite(VISA)

年会費無料

病気治療費200万円、ケガ治療費200万円

五位 JCB EITカード(JCB)

年会費無料(リボ払い専用カード)

病気治療費100万円、ケガ治療費100万円

簡単な条件で年会費無料 自動付帯カード ランキング

「簡単な条件で年会費無料になるカード」も視野にいれると、選択肢はもっと広がります。

一位 オリコiB(VISA ※キャッシュレス不可)

年会費1250円 初年度無料

年一回のショッピング支払いで年会費無料

病気治療費200万円、ケガ治療費200万円

二位 オリコpaywave(VISA ※キャッシュレス不可)

年会費1250円 初年度無料

年一回のショッピング支払いで年会費無料

病気治療費200万円、ケガ治療費200万円

三位 オリコpaypass(マスター ※キャッシュレス不可)

年会費1250円 初年度無料

年一回のショッピング支払いで年会費無料

病気治療費200万円、ケガ治療費200万円

四位 三井住友VISAアミティエ(VISA/マスター)

年会費1250円 初年度無料

マイ・ペイすリボ(リボ払い)設定で年会費無料※リボ払い回避技あり

病気治療費100万円、ケガ治療費100万円

五位 三井住友VISAクラシックA(VISA/マスター ※女性専用)

年会費1500円 初年度無料

マイ・ペイすリボ(リボ払い)設定で年会費無料※リボ払い回避技あり

病気治療費100万円、ケガ治療費100万円

※ジャックスR-styleカードも、年一回のショッピング支払いで年会費無料になるカードですが、リボ払い専用カードでリボ払い回避技が無いのでベスト5には入れませんでした。

1枚目と2枚目は別の国際ブランドで

カード付帯保険が1枚で不足することは上で書きました。最低でも2,3枚を持つとした場合、できれば、2枚目以降は、1枚目と別の国際ブランドを選びましょう。VISAのカードを持っていれば、次はマスターか、JCBにする、などです。

なぜなら、海外では、なぜかVISAだけ使えない、マスターだけ使えない、という、お店やATMがあります。そのときのための予備です。

ちなみに、JCBは、ハワイやアジアでは、かなり使えるようになりましたが、欧米ではまだ弱いです。欧米へ行くときは、VISAとマスターの組み合わせが一番使えるでしょう。

リボ払い専用カードの注意とコツ

年会費無料のカードの中には、リボ払い専用カードが多く入っています。

また、三井住友VISAカードのように、リボ払い設定をすると年会費が割引になるカードも(中には年会費が無料になるカードも)あります。

それらのカードを作るとき、「保険のためだけにカードを作るからリボ払い専用でも構わない」という考え方もありますが、メインカードが使えなくなったときに、カード利用することも考えられます。

リボ払いだと利息が気になりますよね。なので、その時のために、事前準備として「月々の支払額を最大にする」ということをしておきましょう。(ただし、ジャックスR-styleカードのように月の支払額を数万円までしか上げられないカードもあるので、その点はご注意を)

JCBエイトカードと三井住友カードの方法は、↓こちらの記事で紹介しています。

[コツ]JCBエイト(EIT)カードのリボ払いコントロール

[コツ]三井住友VISAカードはマイ・ペイすリボで年会費無料に!

あと、別の方法としては、「繰り上げ返済」で一括支払いする方法もあります。繰り上げ返済でも、その後の利息を支払わない済みます。ただし、この繰り上げ返済は、↓下記のように少し手間がかかります。

繰り上げ返済の手順

①カード会社に電話する

②その時点での利息を含めた支払金額を聞く

③カード会社の口座番号を聞き、そこに振り込む

保険以外の海外サービス(年会費無料でも付いてくるもの)

保険以外で、年会費無料カードに付いてくる便利なサービスとしては、↓こういうのがあります。

●通話料無料24時間日本語相談サービス(JCB限定)

相談できる内容は、海外でのトラブルほぼ全部とも言えます。

・ケガ・病気のときの相談

・病院探し、病院予約

・通訳の手配

・損害賠償を請求されたときの仲介サポート

・盗難時に警察で盗難届を出し事故証明書取得の手続きサポート

海外各地からの、このサービスへの電話番号はコチラ。

24時間無料で電話を受け付けてくれるのは、すごく安心感がありますよね。ただ、このサービスが付くのは、JCBの純正カードだけです(例えば、ジャックス横浜JCBカードはダメ)。1枚、JCBのカードを持っておくと海外では安心ですね。

JCB EITカード(JCB)

年会費無料(リボ払い専用カード)

病気治療費100万円、ケガ治療費100万円

参考記事:[コツ]JCBエイト(EIT)カードのリボ払いコントロール

まとめ

いかがだったでしょうか。年会費無料の自動付帯カードでも、いろいろあって、よく選ばないと失敗することが分かったと思います。もう一度、ポイントを整理しておきます。

一人旅の人が3枚持つとして、VISA・マスター・JCBを揃えるとすると、おすすめの組み合わせは↓こんな感じです。

エポスカード(VISA)

年会費無料

病気治療費270万円、ケガ治療費200万円

オリコpaypass(マスター ※キャッシュレス不可)

年会費1250円 初年度無料

年一回のショッピング支払いで年会費無料

病気治療費200万円、ケガ治療費200万円

JCB EITカード(JCB)

年会費無料(リボ払い専用カード)

病気治療費100万円、ケガ治療費100万円

以上3枚で、上乗せ合算後の保険金限度額は、

①死亡 2000万

②病気治療費 570万

②’ケガ治療費 500万

③損害賠償 6000万

④持ち物 60万

⑤救援者費用 500万

となります。

↑こんな感じで、自分に合った組み合わせを考えてみてください。