カード海外旅行保険vs有料保険。違いの比較と不足分の補完方法

クレジットカードに付帯している海外旅行保険(以下、カード付帯保険)って、実際の海外旅行で本当に使えるのでしょうか?

それとも、やっぱり、お金を払って有料の保険にしておいたほうがいいのか???

実際にカード付帯保険だけで海外へ行こうと思うと、いろいろ不安がよぎります。

●カード付帯保険だけで海外旅行は本当に大丈夫?

●カード付帯保険と有料保険って何が違うの?

●カード付帯保険だけでいい場合もあるの?

●有料保険にしておいたほうがいい場合もある?

この記事では、↑これらの疑問に答えていきます。

Contents

保険会社の有料保険と、カード付帯保険の違い

まず、「カード付帯保険だけで海外旅行は本当に大丈夫?」という疑問について、保険会社の有料保険と、カード付帯保険の違いを見てみましょう。

表にまとめると、↓こんな感じ。

(赤字が長所、灰色が短所)

カード付帯の海外旅行保険 カード付帯の海外旅行保険 |

有料の海外旅行保険 有料の海外旅行保険 |

|

|---|---|---|

| 保険料 | 無料 | 3日で約1000円 3ヶ月約5万円 |

| 利用可能回数 | 何回でも (帰国でリセット) |

1回 (掛け捨て) |

| 保険期間 | 1枚は3ヶ月間 (別カードで継ぎ足し可能) |

最長2年 |

| 加入手続き | 保険加入手続きは不要。カード発行には時間がかかる | 保険加入手続きは毎回必要。旅行当日でも加入可能 |

| 保険金の限度額 | 少ない | 多い(選べる) |

| 補償対象範囲 | 基本的な補償のみ | いろいろ選べる |

| 病院での支払い |

両者で違いナシ。 事後請求 or キャッシュレス診療 |

|

↓下に解説していきます。

保険会社の対応に差は無い

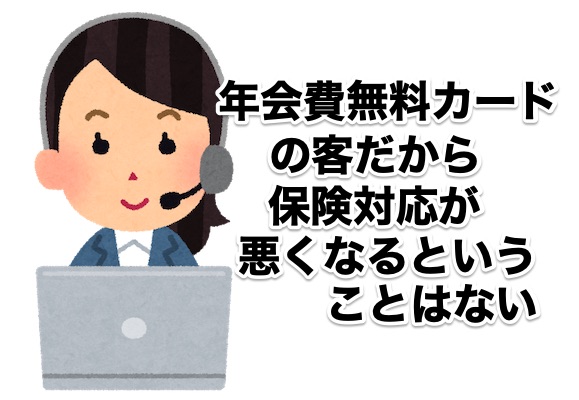

まず、一つ、よく勘違いされていることを訂正しておきたいのが、有料保険とカード付帯保険で、保険会社の対応に差はないということ。

カード付帯保険の保険デスクは保険会社が担当していて対応は同じ。現地アシスタンス会社も全く同じです。

キャッシュレス診療に関しても、2019年12月現在では、約9割の保険付帯カードでキャッシュレス診療可能です。なので、約1割のカードを回避さえすれば、カード付帯保険は有料保険と同じように使えます。(違いは補償限度額の多さだけ。)

また、同じように、年会費の高いカードと、年会費無料カードでも「保険の面での対応」は同じです。違いは保険金の限度額の違いだけです。

有料保険のメリット・デメリット

メリット・デメリットを箇条書きでまとめると、↓こんな感じです。

有料保険のメリット

いろいろな補償をつけられる

補償額を多く(=手厚い補償に)できる

当日でも加入可能

有料保険のデメリット

お金がかかる(長い旅行期間⇒コスト増)

掛け捨て

加入手続きが少し手間

↑結局、手厚い保険にお金を払う価値があると思えば、有料保険でいいわけです。お金に余裕のある人は、何も考えずに有料保険でいいでしょう。

ただ、私のように「できるだけ節約したい」という人もいると思います。ですので、この記事のテーマは、「最低限度の補償を確保しつつ、いかに節約するか」で書いていこうと思います。

節約には、↓こちらのカード付帯保険が必要不可欠。メリット・デメリットを見てみましょう。

カード付帯保険のメリット・デメリット

カード付帯保険のメリット

無料。安い

何回も使える

保険の手続き不要

カード付帯保険のデメリット

①基本的な補償しかない

②疾病死亡の補償がない

③保険期間が最長3ヶ月

④カード発行に時間がかかる

⑤補償額が少ない

⑥携行品損害に自己負担額3000円がある

↑カード付帯保険には、このようにデメリットがあるのですが、実は、ある程度、これらカード付帯保険のデメリットはカバーする方法があります。

ただ、カバーする方法はあるのですが、一方で、超えられない限界もあります。その両方をよく理解し、納得できれば、カード付帯保険だけで、安全に海外旅行へ行くことが可能になりますよね。

↓次に見てみましょう。

カード付帯保険のデメリットのカバー方法と超えられない限界

カード付帯保険のデメリットのカバー方法

カード付帯保険には6つのデメリットがありました。それらは、5つまでは↓こういう形でカバーできます。

①基本的な補償しかない ⇒ 不足点に納得できればOK

②疾病死亡の補償がない ⇒ 他に生命保険があれば不要

③保険期間が最長3ヶ月 ⇒ 別カードで継ぎ足し

④カード発行に時間がかかる ⇒ 即日発行カード

⑤補償額が少ない ⇒ 複数カードで補償限度額を合算させる

↓下に、1つ1つ解説します。

①基本的な補償しかない ⇒ 不足点に納得できればOK

カード付帯保険に「基本的な補償しかない」のは、比較するとデメリットではあるのですが、逆に言うと「有料保険は内容がムダに多い」とも言えます。使わない補償なんてムダなだけですもんね。

では、何がムダで何がムダじゃないのか。

私自身は有料保険の補償は、基本、ムダなものが多いと思っています。でも、その判断は個人個人で違いますよね。また、旅行の条件によっても違うと思います(医療費が高い地域に行くのかどうか、LCCを使うのか、トランジットの有無など)。

ですので、下で、有料保険に付けられる機能の内容を詳しく見てみたいと思います。

②疾病死亡の補償がない ⇒ 他に生命保険があれば不要

「②疾病死亡の補償がない」に対してですが、これは、疾病死亡補償がそもそも必要か?という話。

他に生命保険を持っていれば無くて問題なし。また、そもそも「疾病死亡」は「旅行中に原因がある病気で死亡したときの補償」です。なので、病気になるようなモノを食べたり、病気になるような地域に行かないなら、無くてもいいのではないか、と私は思います。

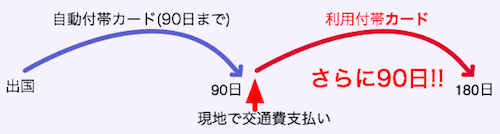

③保険期間が最長3ヶ月 ⇒ 別カードで継ぎ足し

「③保険期間が最長3ヶ月」について。これは、保険付帯カードの中でも異色の「利用付帯裏技カード」を準備することで、その後、また3ヶ月間を継ぎ足すことができます。これは海外に長期滞在する人にしか関係ないので、こちらのページで詳しく解説しています。⇒(解説記事:90日以上の長期海外旅行保険もクレジットカードで[利用付帯裏技])

④カード発行に時間がかかる ⇒ 即日発行カード

「④カード発行に時間がかかる」デメリットへの対策は簡単です。即日発行できる保険付帯カードに加入すること。即日発行できる保険付帯カードはこちらの記事にまとめています。

⑤補償額が少ない ⇒ 2枚以上のカードで補償限度額を合算

そして、最後の「④補償額が少ない」というデメリットへの対策。これは、保険付帯カードを2枚以上持つことでカバーできます。保険付帯カードを複数持つと、もらえる保険金の限度額が合算されるからです(死亡/後遺障害の項目以外)。↓こんな感じになります。

【保険を上乗せ例】エポスカード+REXカード+楽天カード

↓「傷害」は、わかりやすく「ケガ」と記載しています。| エポスカード | REXカード | 楽天カード | → | 合算結果 | |

|---|---|---|---|---|---|

| 保険期間 | 90日 | 90日 | 90日 | → | 90日 |

| 条件 | 利用付帯 | 利用付帯 | 利用付帯 | → | それぞれ |

| ケガ死亡/後遺障害 | 500万 | 2000万 | 2000万 | → | 2000万* |

| ケガ治療費用 | 200万 | 200万 | 200万 | → | 600万 |

| 疾病治療費用 | 270万 | 200万 | 200万 | → | 670万 |

| 賠償責任 | 2000万 | 2000万 | 2000万 | → | 6000万 |

| 携行品損害 | 20万 | 20万 | 20万 | → | 60万 |

| 救援者費用 | 100万 | 200万 | 200万 | → | 500万 |

カード付帯保険では超えられない限界

一方で、カード付帯保険ではカバーできない、超えられない限界を知っておくことも重要です。見ておきましょう。

⑤補償額が少ない⇒複数カードで補償限度額を合算させる⇒限界あり

⑥携行品損害に自己負担額3000円がある

これらも1つ1つ解説します。

⑤補償額が少ない⇒複数カードで補償限度額を合算⇒限界あり

「⑤補償額が少ない⇒複数カードで補償限度額を合算」は、上のカバーできる内容に書いたのですが、実際のところ、複数カードで上乗せするにも限界があります。

例えば、海外旅行保険の中で一番重要な「治療費用補償」の項目で言うと、一般カードの限度額は大体200万円、ゴールドカードで大体300万円です。治療費用が2000万円欲しいとすると、7〜10枚を持つ必要がありますが、7〜10枚もカードを持つことは、普通の人には現実的ではありません。これが1つ目の限界です。

⑥携行品損害に自己負担額3000円がある

カード付帯保険の「携行品損害に自己負担額3000円」の意味するところは、例えば、旅行中にカメラが破損してしまったとします。修理費用が10万円かかったとすると、支払われる保険金は、自己負担額3000円が差し引かれた9.7万円、という意味です。

有料保険だと、自己負担額は無く、この場合は10万円が支払われます。

この3000円の自己負担は、「しかたない」と諦めるしかないです。

有料保険とカード付帯保険の使い分け方法

上で、有料保険とカード付帯保険のメリット・デメリットを見てきました。最後の「カード付帯保険では超えられない限界」の部分が、カード付帯保険でよいのかどうかの判断の分かれ目になると思います。

携行品損害の自己負担3000円は、しかたありません。割り切るとします。

そうすると結論としては、↓こうなります。

有料保険 or カード付帯保険の使い分けの結論

カード付帯保険の補償額が、最低限必要な補償をクリアしていれば問題ない。医療費の高くない地域へ行くならカード付帯保険で十分。

では、医療費の高くない場所とは、どこでしょうか?

私の主観になりますが、↓こんな感じで考えています。

地域ごとの必要最低限の医療費とカード枚数

- アジア 300〜500万

(台湾300万、香港400万、シンガポール500万)

⇒カード2,3枚 - ヨーロッパ、カナダ 400〜600万

⇒カード2,3枚 - オーストラリア 400万

⇒カード2枚 - アメリカ(ハワイ含む) 1000万以上

⇒カード5枚

(グアム・サイパンは400万くらい)

↑この目安に基づいてで考えると、治療費用補償額の面で、有料保険が必要なのは「医療費の高い場所(アメリカなど)へ行くとき」だけと言えますね。

その他、別の面で、有料保険のほうがいいのは、

●65歳以上の高齢者の場合

●特別に欲しい特約(=特別な補償)があるとき

などがあります。

前者の「65歳以上の高齢者の場合」ですが、これは、保険会社であるジェイアイが発表しているデータで「300万円以上の高額医療費は、約半数が65歳以上」というデータがあるためです。

後者の「特別に欲しい特約(=特別な補償)があるとき」は、具体的に、↓次に見てみましょう。

【内容比較】カードの付帯保険と有料保険

ここでは、↓これらの疑問、

●有料保険の内容が、カード付帯保険と、どれくらい違うか?

●有料保険の特約(=特別な補償)には何があるのか?

●有料保険は、どれくらいの費用がかかるのか?

ということについて見てみます。

比較したものを、↓表にしてみました。

3者比較です。

人気カードと、バラ掛け可能な有料保険2つで比較。

●楽天カード:持っている人が一番多いカード

●(有料保険)損保ジャパン日本興亜の「新・海外旅行保険off!(オフ)」←シンプルな有料保険

●(有料保険)ジェイアイ傷害火災の「tabihoたびほ」←条件を細かく選択可能

【表】内容比較:カード付帯保険と有料保険

↓「傷害」は「ケガ」と記載。↓数字は「前数字=補償限度額/後ろ数字=保険料」。2019年12月時点の金額

↓赤字が長所、灰色が短所。

楽天 楽天カード |

(有料保険) (有料保険)損保ジャパン 新・海外旅行保険off! |

(有料保険) (有料保険)ジェイアイ tabiho |

|

|---|---|---|---|

| 保険期間 | 〜3ヶ月間 | ハワイ5日間 | ハワイ5日間 |

| 保険料 | 無料 | 計¥1050 〜¥4080 |

計¥1120 〜¥4340 |

| ケガ死亡 |

2000万 /無料 |

↓選べる 補償額/保険料 500万/¥70 1000万/¥130 2000万/¥260 3000万/¥390 5000万/¥650 |

↓選べる 補償額/保険料 1000万/¥100 2000万/¥200 3000万/¥300 |

| ケガ後遺障害 | 1000万/¥170 2000万/¥340 3000万/¥510 |

||

| 疾病死亡 | なし | 500万/¥80 1000万/¥160 2000万/¥320 3000万/¥480 |

1000万/¥160 |

| ケガ治療費用 |

200万 /無料 |

500万/¥1050 700万/¥1060 1千万/¥1070 1.5千万/¥1080 2千万/¥1090 |

(治療+救援費用)

(治療+救援費用)1千万/¥1120 3千万/¥1190 5千万/¥1240 1億/¥1280

|

| 疾病治療費用 | |||

| 救援者費用 | 200万円 /無料 |

500万/¥80 700万/¥80 1000万/¥80 1500万/¥90 2000万/¥90 |

|

| 緊急歯科治療費用 | なし | なし | 10万/保険料は↑上に含む |

| 賠償責任 | 2000万 /無料 |

3000万/¥20 5000万/¥20 1億/¥20 |

1億/¥30 |

| 携行品 | 20万 (自己負担 3000円) /無料 |

20万/¥490 30万/¥550 50万/¥830 70万/¥1160 100万/¥1660 (自己負担不要) |

10万/¥190 20万/¥310 30万/¥350 (自己負担不要) |

| 航空機寄託手荷物遅延 | なし |  10万/¥90

10万/¥90 |

1万/¥20 |

| 弁護士費用等 | なし | なし | 100万/¥10 |

| テロ等対応 | なし | なし | 1日1万円/¥10 |

| 航空機遅延 | なし | 2万/¥60 | 1万/¥200 |

| 旅行キャンセル費用 | なし | なし | 5万/¥210 10万/¥420 20万/¥840 30万/¥1260 |

| 旅行中断費用 | なし | なし | 5万円/¥30 10万/¥60 20万/¥130 30万/¥190 |

| ペット預入延長 | なし | なし | 1日3000円/¥20 |

| 楽天 カード |

(有料保険) 海外旅行保険off! |

(有料保険) ジェイアイ tabiho |

↑有料保険には、カード付帯保険には無い補償項目が、たくさんありますよね。ただ、有料保険2つも、それぞれ違いがあることがわかります。

では、次に考えたいのが、「カード付帯保険にない補償項目って、本当に必要なのか?」ということです。

↑上の表の保険料を見ると、それぞれの費用は安いです。でも、これらは単独で保険を掛けることはできません。必ずメインで保険料も高い「治療費用」と一緒に申し込むことが必要です。

また、もう一つ言えることは、損保ジャパン日本興亜の有料保険(以下、「損保ジャパンoff」)に付いていない項目は、少なくとも損保ジャパンは「必要ない」と考えていると言えます。

では、それらの項目が必要なのかどうか、↓下に一つずつ見ていきましょう。

【検証】有料保険限定の補償項目は、本当に必要なものなのか?

年会費無料の楽天カードには付いていなかった保険項目を、一つ一つ、「本当に必要かどうか」見ていきます。

疾病死亡

●他に生命保険があるなら不要。

●旅行中に原因がある病気だけ対象。ガンなどは対象になりにくい。

緊急歯科治療

●損保ジャパンoffでも補償なし。

●治療費用の50%しか保険金はもらえない。

●今、虫歯/歯周病がないなら短期の旅行では不要。帰国後治療で十分。

●急に歯の詰め物が取れた時なは「傷害扱い」(=ケガ)となり、普通の「傷害治療費用」でカバーされるので、やっぱり不要。

航空機寄託手荷物遅延

●ロストバゲージ時にかかった費用の補償。

●対象は衣類や生活必需品の費用のみ。

●「到着後6時間以上受け取れなかった場合」など保険金が下りる条件は厳しい。

●そもそも寄託手荷物無しなら不要。

●トランジット無しなら、ほぼ不要。

●年会費3000円以上のカードなら付いているカードも多い。

https://choro.asia/creditcard4.htm

弁護士費用等

●損保ジャパンoffでも補償なし。

●あってもいいが無くてもいい。

テロ等対応

●旅行中のテロが原因でホテル代や交通費などが余分にかかった場合の補償。

●損保ジャパンoffでも補償なし。

●あってもいいが無くてもいい。

●2019年香港の抗議行動は対象外。

航空機遅延

●乗る飛行機の遅延や欠航時の補償。

●ただし「6時間以上の遅延」など保険金が下りる条件は厳しい。

●旅行出発前に遅延を知ったら保険対象外。

●台風/豪雪の時期/地域に行くときは検討の余地あり。

●LCC利用時も検討の余地あり。

●年会費3000円以上のカードなら、この補償が付いているカード多数。

https://choro.asia/creditcard4.htm

旅行キャンセル費用

●損保ジャパンoffでも補償なし。

●対象は、家族の死亡/危篤/入院、自然災害が理由の場合。仕事は不可。

●そもそも必要か疑問。

●航空券やホテルがキャンセル可の契約なら不要。

旅行中断費用

●損保ジャパンoffでも補償なし。

●対象は家族の死亡/危篤/入院/自然災害など。そもそも必要か疑問。

ペット預入延長

●損保ジャパンoffでも補償なし。

●ペットを飼っていないなら不要。

●ペットを有料の預入施設に預けていないなら不要。

検証は、以上です。

結論としては、↑これらの項目、すべてが「別に、いらないや」と思える人は、カード付帯保険でOKです。

私なんかも、ついつい、有料保険の加入手続きが面倒で、アメリカ以外の国なら、カード付帯で済ませてしまいます。

そういう面倒さも超えて「やっぱり、この補償項目が欲しい」と思える人は有料保険を選ぶべきで、「最低限の補償でいいや」という人はカード付帯保険で良いでしょう。

まとめ

最後に、ポイントをまとめておきます。

●疾病死亡の補償は、他の生命保険があれば必要なし。

●カード付帯保険の補償額が、最低限必要な補償をクリアしていれば問題ない。医療費の高くない地域へ行くならカード付帯保険で十分(2枚以上を持って補償額を合算させる)。⇒有料保険が必要なのは「医療費の高い場所(アメリカなど)へ行くとき」だけ。

目安は↓これ。

地域ごとの必要最低限の医療費とカード枚数

- アジア 300〜500万

(台湾300万、香港400万、シンガポール500万)

⇒カード2,3枚 - ヨーロッパ、カナダ 400〜600万

⇒カード2,3枚 - オーストラリア 400万

⇒カード2枚 - アメリカ(ハワイ含む) 1000万以上

⇒カード5枚

(グアム・サイパンは400万くらい)

その他、別の面で、有料保険のほうがいいのは、↓この場合。

●65歳以上の高齢者の場合

●特別に欲しい特約(=特別な補償)があるとき

特別な補償は↓これら。↓これら補償が欲しいなら有料保険が必要。

●疾病死亡

●緊急歯科治療

●弁護士費用等

●テロ等対応

●旅行キャンセル費用

●旅行中断費用

●ペット預入延長

↑これらが不要ならカード付帯保険で十分。

記事は、以上です。