エポスカードの海外旅行保険内容と海外旅行時の注意点←海外生活者の視点から

最高の海外旅行保険を持つカード

(注意:エポスカードは2023年10月出発の海外旅行から利用付帯に変わります。短期旅行者には少し不便になりますが、長期旅行者には非常に役立つカードに変わります。詳しくは、↓下の解説で。)

年会費無料で人気のエポスカードですが、海外旅行保険はかなり充実しており、一般カードの中ではトップクラスです。ただし、やはりエポスカード1枚だけの保険では足りないので、別カードと合わせて使うことをオススメします。

そのような使い方を含め、エポスカードの弱点なども解説していきます。

Contents

まず結論。

エポスカードについては、内容盛りだくさんなので、まず結論(ポイント)をまとめておきます。

エポスカードの長所

年会費無料

海外旅行保険がよい(疾病治療費270万,傷害治療費200万)

キャッシュレス診療OK

即日受取り可能

無職の専業主婦でも審査に通りやすい

留学にも使える(付保証明書を発行可能)

↓2023年10月以降出発の旅行から

保険が3ヶ月以上の海外滞在にも使える

エポスカードの短所

家族カードが発行できない⇒配偶者も自身でカード申込の必要あり

一枚だけでは海外旅行保険は不足

子供/家族の保険はカバーできない

海外キャッシングはまあまあ

レンタル品の盗難は保険対象外

飛行機遅延/欠航・ロストバゲージ保険は無い

↓2023年10月以降出発の旅行から

海外保険が利用付帯

エポスカードはこんな人向け

●単身者、子供がいない夫婦、子供と一緒に海外へ行く予定が無い人

●カード付帯保険を上乗せしたい人

●海外キャッシング用には他のカードがある人

●1日も早く保険付帯カードが欲しい人

●海外旅行にレンタル品を持って行かない人

↓2023年10月以降出発の旅行から

●利用付帯を苦にしない人

●長期旅行者(3ヶ月以上の海外滞在)

下にそれぞれ解説していきます!

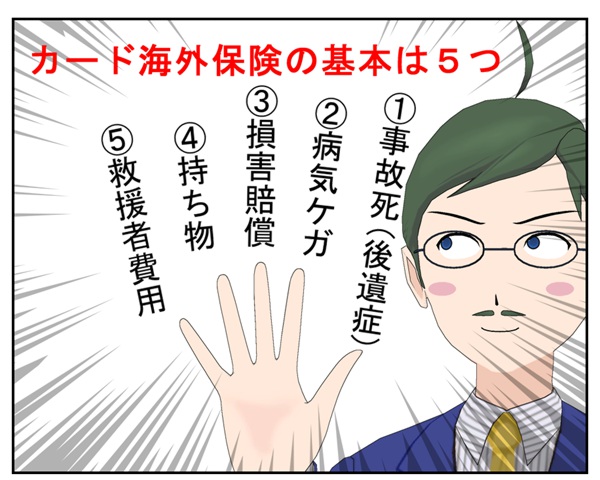

[復習]カード付帯保険の内容とは

カード付帯保険は、海外旅行保険の一番基本的な5つの部分をカバーしている

「傷害死亡/後遺障害」 事故死or障害が残ったときの保険金≒生命保険 |

「傷害/疾病治療費用」 ケガ/病気の治療費の保険金≒医療保険 |

「賠償責任」 損害賠償を請求されたときの保険金≒損害保険 |

「携行品損害」 持ち物の盗難や破損の保険金≒盗難保険 |

「救援者費用」 捜索費用、家族に助けに来てもらう費用の保険金 |

簡単に言えば「海外旅行保険とは、生命保険と、医療保険と、損害保険と、盗難保険が合わさったもの」ということです(もちろん海外にいるときだけ限定の補償ですが)。大雑把な理解としては、それで十分です。

保険付帯カードを選ぶポイントは、ケガ病気の治療費額

まず結論から書きます。保険付帯カードは、ケガ病気治療費用の額で選ぶべきです。なぜなら、ケガ病気治療費用の保険金が、請求する確率が一番高いから。

保険会社が発表しているデータでも、「契約者から請求された保険金の約半分が、治療費用」というデータが出ています。(ちなみに2番目に重要なのは「携行品損害」)

そして、さらにもう一点。カード付帯保険のすごい部分が、↓これです。

ケガ/病気治療費用の保険金は、病院代100%が出る

海外旅行保険のケガ/病気治療費用の保険金は、かかった病院代の10割すべてを払ってくれます。つまり、保険金をもらえば、自己負担ナシ。3割負担もナシです。

病院で10万円の請求があれば、保険金は10万円、出ます。日本の医療保険みたいに「1日入院3000円」とか、ケチなこと言いません。かかった医療費の全額です、全額。うん、やっぱり「治療費用」が重要です。

エポスカードの種類

では、エポスカードの付帯保険について見ていきましょう。

まず、エポスカードには現在3種類あります。

●エポスカード(年会費無料)

●エポスゴールドカード(年会費5000円)

●エポスプラチナカード(年会費3万円)

国際ブランドは全てVISA。マスターやJCBはありません。

エポスカード海外旅行保険の条件は「利用付帯」。保険を有効にするために交通費などのカード払いが必要

注意:エポスカード海外旅行保険は、2023年10月出発の旅行から利用付帯に変更。

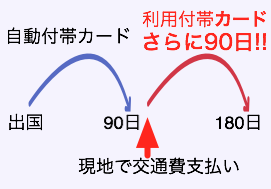

カード付帯保険の条件には二種類あります。

①自動付帯:海外へ行くと自動的に保険が有効になる

②利用付帯:海外旅行の交通費などをカード払いすると保険が有効になる

エポスカード付帯の保険は、3枚で↓このように違います。

●エポス一般カード:利用付帯(2023年10月から)

●エポスゴールド:利用付帯(2023年10月から)

●エポスプラチナ:自動付帯

一般カード、ゴールドカードは、利用付帯なので、保険を有効にさせるためにパックツアー代金や交通費などのカード支払いが必要です。一見、面倒なのですが、実は、別の部分でメリットがあります。↓これです。

利用付帯は面倒だが、裏技で3ヶ月以上の旅行でも使える

利用付帯のカードは、裏技的な使い方として、「海外へ行ってから、現地公共交通機関をカード払いをすると、その時点から保険が有効になる」という使い方ができます。つまり保険期間を自由に決められるのです。

その使い方をすると、他のカードと組み合わせることで、3ヶ月以上の海外滞在でもカード付帯保険でカバーできます。これが、このエポスカードの強みです。

利用付帯裏技について、その他の利用付帯裏技OKカードなど、詳しくは、↓こちらの記事で解説しています。

海外旅行保険の補償限度額

エポスカード(年会費無料)の海外旅行保険は単身者には最高におすすめ

保険は利用付帯で、期間は最長90日。

傷害死亡/後遺障害 3000万 500万

傷害治療 200万 (1回のケガにつき)

疾病治療 270万(1回の病気につき)

賠償責任 3000万 2000万(1回の事故につき)

携行品損害 20万 (1旅行/1年でリセット)

救援者費用 100万(1旅行/1年でリセット)

※リセットされるのは3月22日

↑年会費無料のエポスカードは、当サイトの保険付帯カード比較表でも、しばらく一位をキープしているくらい保険のレベルは高いです。

一番使う可能性の高くて重要な「疾病治療費用」の上限額を270万に上げてくれていることは、カード付帯保険を利用する人のことを本当に考えてくれていると思います(大体のカードは200万円どまりです。コストがかかるからです)。この点は、本当に素晴らしいです。

ただ、その代わり、使う可能性の低い「傷害死亡/後遺障害」の補償額が500万にカットされています(大体のカードはこの額は2000万)。これはコスト上、仕方ないことですし、そんなに支障はないと思います。2023年10月から、「傷害死亡/後遺障害」と「賠償責任」の補償額が3000万に増額されました。

エポスゴールドカード(年会費5000円)の海外旅行保険も単身者向き。年会費の割に保険はイマイチ

保険は利用付帯で、期間は最長90日。

傷害死亡/後遺障害 1000万

傷害治療 300万 (1回のケガにつき)

疾病治療 300万(1回の病気につき)

賠償責任 2000万(1回の事故につき)

携行品損害 20万 (1旅行/1年でリセット)

救援者費用 100万(1旅行/1年でリセット)

※リセットされるのは4月1日

↑エポスゴールドカードに関しては、ゴールドカードの中では「まあまあ」のレベル。条件を達成して、年会費無料となればお得な感じです。

ただし、家族特約が付いていないので、子供を含む家族の保険は1枚ではカバーできません。ゴールドカードですが、単身者用カードと言えますね。

↓下のエポスプラチナカードも、保険の面では「年会費の割にはイマイチ」という感じです。

エポスプラチナカード(年会費3万円)の海外旅行保険は家族特約付きだが年会費のわりに良くない

保険は自動付帯で、期間は最長90日。

傷害死亡/後遺障害 1億

傷害治療 300万 (1回のケガにつき)

疾病治療 300万(1回の病気につき)

賠償責任 1億(1回の事故につき)

携行品損害 100万 (1旅行/1年でリセット)

救援者費用 200万(1旅行/1年でリセット)

飛行機遅延/欠航 2万円(1回の遅延につき)

ロストバゲージ 10万円(1回の遅延につき)

※リセットされるのはカード加入日の翌日

プラチナカード会員の家族(家族特約)

傷害死亡後遺障害 2000万

傷害治療 200万 (1回のケガにつき)

疾病治療 200万(1回の病気につき)

賠償責任 1億(1回の事故につき)

携行品損害 100万 (1旅行/1年でリセット)

救援者費用 200万(1旅行/1年でリセット)

飛行機遅延/欠航 2万円(1回の遅延につき)

ロストバゲージ 10万円(1回の遅延につき)

エポスプラチナには家族特約が付きます。これがゴールドよりも良い点です。でも、年会費が上がった割に「治療費用」の保険金限度額は増えていません。実は、このレベルの治療費用の額なら半分の1万円の年会費のカードでもよく見るレベルなんです。唯一、持ち物の盗難保険とも言える「携行品損害」の補償限度額が100万円というのが他のカードより良いくらいでしょうか。ですので残念ながらエポスプラチナカードは、保険の面では平凡なカードと言えます。

以上のように、エポスカードの3種類の中では、年会費無料のエポスカードが、やはり一番価値が高いです。

このページでは年会費無料のエポスカードの海外利用について詳しく解説します。エポスゴールド、エポスプラチナに関しては、また別ページで解説する予定です。

エポスカードvs楽天カード 海外旅行保険比較

では、エポスカードの付帯保険を、もう一つの人気カードである楽天カードの付帯保険と比較してみましょう。

※青文字が長所、赤文字が短所。

| エポスカードと楽天カードの比較 | ||

|---|---|---|

| エポスカード | 楽天カード | |

| 保険期間 | 90日 | 90日 |

| 条件 | 利用付帯 | 利用付帯 |

| 傷害死亡/後遺障害 | 3000万 | 2000万 |

| 傷害治療費用 | 200万 | 200万 |

| 疾病治療費用 | 270万 | 200万 |

| 賠償責任 | 3000万 | 2000万 |

| 携行品損害 | 20万 | 20万 |

| 救援者費用 | 100万 | 200万 |

↑一目瞭然ですが、楽天カードよりもエポスカードの付帯保険のほうが良いことがわかると思います。

エポスカードの弱点は、「疾病死亡/後遺障害」と「救援者費用」の補償額の少なさですね。でも、海外旅行保険の中でこれら2つは、そこまで重要ではありません。圧倒的に使う確率が高いのが「治療費用」です。その治療費用の補償額が高いエポスカードは、やはり偉いわけです。

ついでに言うと、楽天カードの利用付帯の条件は「海外パックツアーの支払いしかダメ」と非常に厳しいので、それも短所。エポスカードの利用付帯はツアー代だけではなく、交通費支払いでもOK、しかも、海外の交通費支払いでもOkなので、この点でもエポスの圧勝ですね。

では、次に、海外保険の補償額がどれくらいあれば十分と言えるのか?を考えてみましょう。

エポスカードの海外旅行保険だけで十分か?

ハッキリ言えば、エポスカード1枚の保険だけでは足りないです。

足りるか足りないか、で問題となる項目は、

●疾病・傷害治療費用の額

●救援者費用の額

の2つです。その中でも治療費用は、風邪や腹痛でも使う可能性があり、一番使う確率が高いので最重要。

その治療費用で、必要額を考えてみると、大雑把な額ですが↓こんな感じになります。

●アジアなら、300〜500万⇒カード2,3枚

(台湾300万、香港400万、シンガポール500万)

●ヨーロッパなら、400〜600万⇒カード2,3枚

●オーストラリアなら、400万⇒カード2枚

●アメリカ(ハワイ含む)だと、1000万以上⇒カード5枚

(グアム・サイパンは400万くらい)

という感じです。なので、エポスカード1枚の付帯保険だけでは「アジアでも少し心配」というレベルなのです。

あと、アメリカだけは要注意です。アメリカだけは有料保険の加入をおすすめします。

くわしい各地の医療費については、↓こちらに調査したことをまとめています。

「医療費」の記事一覧 | 海外旅行保険比較節約研究所

アメリカの医療費 | 海外旅行保険比較節約研究所

有料保険は、カードと併用するのがオススメです。コツは↓こちらにまとめています。

海外旅行保険フリープラン(バラ掛け)比較ランキング

足りない分は、他のカードの保険との合算でカバー

エポスカードの付帯保険だけで足りないなら、どうすればいいのでしょうか?有料保険ではお金がかかっちゃいますよね。できるだけお金をかけない方法を考えると…。

その答えは「他の保険付きクレジットカードと合算させる」という方法になります。

海外旅行保険付きのクレジットカードを2枚以上持っていた場合は、それぞれの項目の補償限度額が合算されるのです!(ただし傷害死亡/後遺障害の項目は合算されない)

具体例で見てみましょう。エポスカードがVISAのカードなので、もう1枚は、ジャックス横浜カード(マスター)を選ぶとします。(2枚持つなら国際ブランドが違うカードのほうが使える店が広がるのでオススメです)

↓表で見ると、補償額はこんな感じに合算されます。

エポスカードとジャックス横浜カードの2枚の保険を上乗せすると

| エポスカード | 横浜カード | → | 合算結果 | |

|---|---|---|---|---|

| 保険期間 | 90日 | 90日 | → | 90日 |

| 条件 | 利用付帯* | 利用付帯* | → | |

| 傷害死亡/後遺障害 | 3000万 | 2000万 | → | 3000万* |

| 傷害治療費用 | 200万 | 200万 | → | 400万 |

| 疾病治療費用 | 270万 | 200万 | → | 470万 |

| 賠償責任 | 3000万 | 2000万 | → | 5000万 |

| 携行品損害 | 20万 | 20万 | → | 40万 |

| 救援者費用 | 100万 | 200万 | → | 300万 |

*「利用付帯」は海外旅行の交通費等をカード払い時にのみ保険が有効になる。

↑この合算後の額なら、いろいろな海外旅行先でも安心できますね。合算&必要な保険額に関しては、こういう感じで考えてください。

合算するカードは、別に他のカードでも構いません。年会費無料や年会費の安いカードを探しているなら、こちらの比較表から探してみてください。⇒クレジットカード海外旅行保険比較表(80種以上)

※ちなみに、保険を合算させる目的でカードを選ぶなら、保険が自動付帯のカードのほうがラクです。海外へ行けば自動的に保険が有効になり、合算されるからです。でも、最近は自動付帯カードは減っており、今ある自動付帯カードは落とし穴も多いので、ご注意を。

エポスカードのその他の評判の良いところ

付帯保険の内容が良いエポスカードですが、その他の評判の良い部分も見てみましょう。

キャッシュレス診療OK

大都市限定になりますが、エポスカードでは、キャッシュレス診療が可能です。

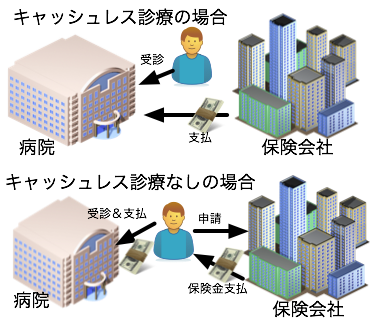

キャッシュレス診療とは、キャッシュレス・メディカルサービスとか、医療費キャッシュレスサービスだとか呼ばれるのですが、要は、「現地の病院にかかったときに、保険会社が直接、病院に支払いをしてくれて、自分で支払いをしないで済む」というサービスです。

昔は、このサービスが無く、現地の病院では一度自分で支払いをし(立て替え払いをし)、その後、カード会社(保険会社)に領収書などと一緒に申請をする、という面倒な手続きが必要でした。その面倒な手続きが、エポスカードでは不要になる、ということです。

※最近のカード付帯保険は、ほぼ9割くらいの保険付帯カードが、キャッシュレス診療可能になっています。

ただし、キャッシュレス可能なカードでも、保険会社との提携病院がない場所(たとえば田舎など)では、キャッシュレス診療は不可能で、まず自費で立替をして、それから保険金申請手続が必要です。

キャッシュレス診療の使い方のコツ

私も上海滞在時代や海外旅行で何度か使ったので、キャッシュレス診療の使い方のコツを少し書いておきます。それは3つ。

●体調が悪くなるかも、という段階で提携病院を聞いておく

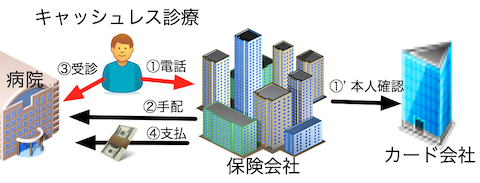

●いきなり病院に行ってはダメ。カード会社に電話して病院を手配してもらうこと

●土日祝、年末年始など、カード会社が休みの日はキャッシュレス不可

いくら大都市でも、すべての病院が保険会社の提携病院であることはありません。もし飛び込みで病院に行ってしまうと、提携病院ではない場合、キャッシュレス診療サービスは使えないことになります。

なので、まずは提携病院がどこの病院なのか、を調べておく。提携病院が近くにないこともあるからです。そして、実際に病院に行きたくなったら、カード会社に電話して病院を予約してもらう。そうすれば確実にキャッシュレス診療をしてもらうことができます。

※以前は「健康なうちに提携病院を保険会社に聞いておくと安心ですよ」と読者さんにはアドバイスしていたのですが、2016年7月と8月の調査で、いくつかの保険会社で提携病院を教えてもらうのを断られました(涙)。理由はここでは割愛しますが、「本当に体調の悪いときしか提携病院を教えてもらえない」ということがあることは覚えておいてください。

そして、3つ目のポイント、「土日祝、年末年始などはキャッシュレス診療不可」について。キャッシュレス診療のためには、保険会社は「その人がカードの持ち主だ」という確認が必要です(上の図の①')。普通は、その確認は1、2時間で済みます。ですが土日祝などはカード会社が休みで確認が取れません。だからキャッシュレス不可となってしまうのです。覚えておきましょう。

即日発行&即日受取可能

エポスカードの発行・受け取りは、マルイ店舗のエポスカードセンターで受け取りすれば、即日発行&即日受取ができます。これは「出発が間近だけど、海外旅行保険を忘れてた!」という人には評判の良いサービスです。

ちなみにマルイ店舗は、東京、神奈川、埼玉、茨城、静岡、京都、大阪、兵庫、福岡、にあります。

私は愛知県在住ですが、出張のときに大阪で作ってきました。

私のときのデータですが、

22:40 ネット申込み

当日

08:11 審査に通ったメールが来る

11:44 エポスカードセンター到着(順番待ち)

12:14 手続き開始

12:50 終了。カード受け取り

という感じでした。

ネットで申込みをしておけば、審査はすぐに行われるので、実際のカードの受け取りは、20〜30分くらいで済みます。

この日は、偶然、「マルコとマルオの7日間」の初日で、カードセンターは混んでいて30分の順番待ち。通常時でも、土日は少し混むとのことでした。

留学にも使える(付保証明書を発行可能)

エポスカードは、90日以内なら留学にも使えます。留学するときに必要な「保険の付保証明書」も発行してもらえます。「エポスカード海外旅行保険事故受付センター」に電話すれば発行してもらえます。

付保証明書は時間がかかるようで、出発の2週間前までに連絡が必要です。

バーチャルカードで安全に使える

エポスカードのサービスの一つとして「エポスバーチャルカード」というのがあります。これは、要は、使い捨てできる別のカード番号を発行できるサービスです。

海外のネットショップ利用や海外のATMでは、カード番号などが盗まれる「スキミング」が怖いですよね。(私が書いた参考記事:【保存版】スキミング手口写真40枚とその防止対策)

ATMでは自分が気をつけるしかないのですが、ネットショップの利用の場合、このバーチャルカードを使うと、自分の本当のカード番号を知らせないで済むので安全です。

まずバーチャルカードで使い捨てのカード番号を発行し、そのネットショップで支払う。支払後は、そのカード番号を中止してしまえば、完全に不正利用を防ぐことができます。

エポスカードは割引などの特典が多い

エポスカードは海外でのカード利用特典が多いのも特徴です。

ハワイ、台湾、韓国、タイなどで、免税店やデパート、レストランなどは割引があります。優待を受けるためには、専用の優待冊子(エポトク台湾ナビブックなど)や、クーポンを取り寄せる必要があったりしますので、覚えておいてください。(参考:(公式サイト)海外の優待・特典 | エポトクプラザ)

国内の割引も、居酒屋や映画館なども多く、使いみちは多いです。

(参考:(公式サイト)提携チェーン店舗)

(参考:(公式サイト)ユナイテッドシネマ/シネプレックス割引)

以上、エポスカードの長所でした。

エポスカードの評判の良くないところ

では、エポスカードの評判の良くないところ、というか、「エポスカードではカバーしきれない」ところも見てみましょう。

レンタル品の盗難は保険対象外

エポスカード付帯保険の引受保険会社は、三井住友海上です。三井住友海上の海外旅行保険は、一つ短所があります。その短所が、「海外旅行時の、レンタル品の盗難は保険対象外」というもの。

レンタルで借りた海外携帯や、レンタルWIFIルーター、レンタルスーツケース、現地でのレンタサイクルなど、盗難に遭ったときは、保険金が出ないので注意してください。

子供/家族の保険はカバーできない(家族特約ナシ)

エポスカードには家族特約が付いていないので、付帯保険の対象は自分だけ。子供、配偶者など、家族の保険はカバーしてくれません。家族の保険もカバーできる「家族特約付きカード」は、↓こちらのページで、くわしく紹介しています。

エポスカードは家族カード発行不可

エポスカードは、家族カードを発行していません。18歳以上の家族にエポスカードの保険が欲しい場合は、その家族自身がエポスカードを作る必要があります。家族カードであれば、収入のない主婦や学生でも作りやすいのですが、これができないのが少し残念な点です。

※2018年6月から、家族カードが発行できるようになったのは、残念ながらエポスゴールドとプラチナだけでした。年会費無料のエポスの一般カードは、やはり今も、家族カード発行不可です。

ただし「エポスカードは無職の専業主婦でも作りやすい」という口コミ多数

ただし、家族カードは作れないものの、「エポスカードは無職の専業主婦でも作りやすい」という口コミが多数、見られます。当サイトでも体験談を募集したところ、「専業主婦でも作れた!」という口コミが複数、集まりました。

自分の収入が少ない場合(=年収100万円以下の場合)、申込画面で「無収入」を選択すると、「配偶者年収」を尋ねられるので、配偶者年収で審査を受けると通りやすいようです。その他、カード審査に通るコツは、↓こちらのページに詳しく書いています。

飛行機遅延/欠航・ロストバゲージ保険は無い

飛行機遅延/欠航・ロストバゲージ保険は、エポスカードには付いていません。これらが付いているカードも、いくつかありますが(参考:飛行機欠航/遅延・ロストバゲージ保険付きカード比較表(20枚以上))、すべて年会費が有料のカードですし、無理して手に入れる必要はない保険だと私は思っています。

というのも、これらの保険で保険金が下りるのは、条件が厳しく(遅延なら4時間以上など)、また、もらえる保険金も多くないからです。

海外キャッシングはまあまあ

海外旅行に外貨両替は必ず必要ですが、銀行や両替所で両替するよりも、最近は、現地のATMから外貨を引き出す「海外キャシング」が手数料も安く人気です。

クレジットカードの海外キャッシングの場合は、手数料として金利を支払うことになります(引き出し日からカード引落し日までの金利)。そこで節約の方法として、カード引落し日を待たずに繰上げ返済をします。

その1:一般的なカード

①カード会社に電話 → ②レート確定したか尋ねる → ③レート確定していれば繰上げ返済を依頼 → ④返済額と振込口座を教えてくれる → ⑤振込して完了。(この方法では電話代と振込手数料がかかる)

その2:ネットで繰上げ返済できるカード

①ネットでカード会社のサイトにログイン → ②ネット上の明細でレート確定を確認 → ③繰上げ返済の操作をして完了。(この方法だと電話代がかからない。振込手数料もかからないカードもある)

当然「じゃあ、その2のカードがいいな」と思いますよね。エポスカードは、ズバリその2のカードです。

ただし、エポスカードはネットで繰上げ返済(早期返済)するためには、ちょっと手間がかかります。一旦、リボ払いに変更しないといけないんです。リボ払いに変更すると、ネットで繰上げ返済(早期返済)が可能になります。

でも、それでもまだエポスでの海外キャッシングは、短所があります。それが↓こちら。

●VISAなので、マスターよりレートは少し悪い

多くの人は、海外で現金を持ち歩きたくないから、現地ATM引き出しをしますよね。そうするとATM引き出しの回数は増えるはず。そう考えると、1回の引き出しごとに220円がかかるのは、地味にダメージがあるんですよね。。。

エポスカードの海外キャッシングの注意点やコツについては、こちらの記事にまとめています。

ショッピング保険なし

ショッピング保険(買物保険、ショッピングプロテクション、動産総合保険)とは、そのカードで支払った商品が期間内に壊れたりしたら補償してあげるよ、という保険です。期間内というのは90日間や180日間と、カードによって違います。

例えば、トルコで買ったペルシャ絨毯が、日本に届いたら破れていた!などのときにカバーしてもらえます。

大体のカードに付帯していることが多いのですが、でも、このショッピング保険、エポスカードには付いていません。せっかく海外での優待も多いエポスカードなんですから、ショッピング保険も付けてくれればいいんですけどね。。。

無料エポスカードでは空港ラウンジは使えません

残念ながら、年会費無料のエポスカードでは空港ラウンジは使えません。成田、羽田、関空、中部、その他海外のラウンジ、どこもダメです。(一般カードは、そんなもんです)

まとめ

言いたいことを全て書いたら、かなりの長文になってしまったので、もう一度、ポイントをまとめておきます。

●単身者、子供がいない夫婦、子供と一緒に海外へ行く予定が無い人

●カード付帯保険を上乗せしたい人

●海外キャッシング用には他のカードがある人

●1日も早く保険付帯カードが欲しい人

●海外旅行にレンタル品を持って行かない人

↓2023年10月以降出発の旅行から

●利用付帯を苦にしない人

●長期旅行者(3ヶ月以上の海外滞在)

利用の注意点

家族カードが発行できない⇒配偶者も自身でカード申込の必要あり

一枚だけでは海外旅行保険は不足

子供/家族の保険はカバーできない

海外キャッシングはまあまあ

レンタル品の盗難は保険対象外

飛行機遅延/欠航・ロストバゲージ保険は無い

↓2023年10月以降出発の旅行から

海外保険が利用付帯

という感じです。

「まず保険付帯カードが1枚欲しい」という人には、非常におすすめのカードです。ぜひ上手に使ってみてくださいね。