楽天ANAカードの海外旅行保険と海外旅行での利用のコツ

海外旅行保険など海外利用メインで考えると、楽天ANAマイレージクラブカード(以下、楽天ANAカード)の特徴は、↓このような感じです。

年会費500円(税抜)と安く、年1回の利用で年会費無料

一般カードとしては海外旅行保険の内容は良い

200円で1マイル貯まる

キャッシュレス診療可

【楽天ANAカードのデメリット】

海外保険が利用付帯で使いづらい⇒海外保険だけ欲しい人は、保険が自動付帯の他のカードのほうが便利

楽天ANAカード1枚だけの保険では不足(特に医療保険部分の限度が200万円なので)。他のカードも併用して保険を上乗せすべき

●海外キャッシングが強制的にリボ払いになる ←2017年11月解消

レンタル品(海外携帯やwifiルーターなど)の盗難は海外旅行保険の対象外

ETCカードを使う人は年会費500円(税抜)かかる(楽天市場のプラチナ/ダイヤモンド会員なら無料)

下に詳しく説明していきます。

※ここは楽天ANAカードについての解説ページです。

●普通の楽天カードの解説記事はこちら。

●楽天ANAカードは空港ラウンジが使えませんが、年会費2160円を払えば、国内空港ラウンジ多数と、ハワイ・韓国の空港ラウンジが使える楽天ゴールドカードがあります。楽天ゴールドカードの解説記事はこちら。

●さらに、多くの海外ラウンジと、手厚い保険が欲しいなら、年会費10800円の楽天プレミアムカードがおすすめ。楽天プレミアムカードの解説記事はこちらです。

Contents

- 1 [復習]カード付帯保険の内容とは

- 2 楽天ANAカードに無料で付いてくる海外旅行保険の内容(VISA/JCB/マスターとも同じ)

- 3 楽天ANAカードの保険だけで十分?不足?

- 4 足りない分は、他のカード付帯保険との合算でカバー

- 5 楽天ANAカードの付帯保険の対応は良い?悪い?

- 6 利用付帯は、ツアー代金の一部だけでもOK

- 7 交通費ならどんな支払いが必要?SuicaチャージもOK?

- 8 同行する友人や家族の保険はどうなるのか?

- 9 同行者の分も払う場合、カード利用が一部だと、どうなるか?

- 10 出国前に、どこかを経由してから空港に行く場合

- 11 家族カード(ファミリーカード)の発行で、家族にも海外旅行保険

- 12 キャッシュレス診療OK

- 13 楽天ANAカードの保険は留学にも使える。付保証明書もOK

- 14 楽天ANAカードでは空港ラウンジ利用不可。プライオリティパスも付帯なし

- 15 レンタル品の盗難は保険対象外

- 16 海外キャッシングするなら別カードがおすすめ

- 17 楽天ANAカードと楽天カードの比較/違い

- 18 楽天ANAカードと本家ANAカードの比較/違い

- 19 まとめ

[復習]カード付帯保険の内容とは

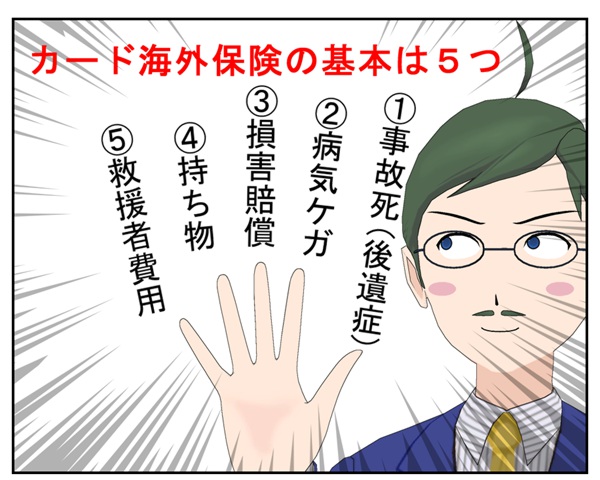

カード付帯保険は、海外旅行保険の一番基本的な5つの部分をカバーしている

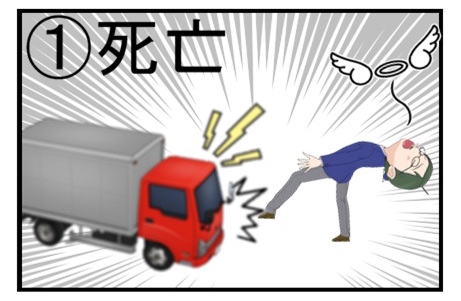

「傷害死亡/後遺障害」 事故死or障害が残ったときの保険金≒生命保険 |

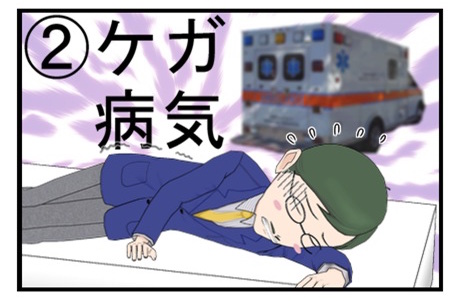

「傷害/疾病治療費用」 ケガ/病気の治療費の保険金≒医療保険 |

「賠償責任」 損害賠償を請求されたときの保険金≒損害保険 |

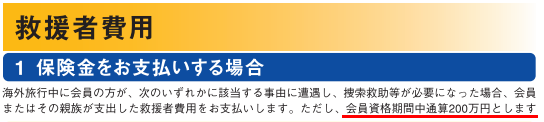

「携行品損害」 持ち物の盗難や破損の保険金≒盗難保険 |

「救援者費用」 捜索費用、家族に助けに来てもらう費用の保険金 |

簡単に言えば「海外旅行保険とは、生命保険と、医療保険と、損害保険と、盗難保険が合わさったもの」ということです(もちろん海外にいるときだけ限定の補償ですが)。大雑把な理解としては、それで十分です。

保険付帯カードを選ぶポイントは、ケガ病気の治療費額

まず結論から書きます。保険付帯カードは、ケガ病気治療費用の額で選ぶべきです。なぜなら、ケガ病気治療費用の保険金が、請求する確率が一番高いから。

保険会社が発表しているデータでも、「契約者から請求された保険金の約半分が、治療費用」というデータが出ています。(ちなみに2番目に重要なのは「携行品損害」)

そして、さらにもう一点。カード付帯保険のすごい部分が、↓これです。

ケガ/病気治療費用の保険金は、病院代100%が出る

海外旅行保険のケガ/病気治療費用の保険金は、かかった病院代の10割すべてを払ってくれます。つまり、保険金をもらえば、自己負担ナシ。3割負担もナシです。

病院で10万円の請求があれば、保険金は10万円、出ます。日本の医療保険みたいに「1日入院3000円」とか、ケチなこと言いません。かかった医療費の全額です、全額。うん、やっぱり「治療費用」が重要です。

楽天ANAカードに無料で付いてくる海外旅行保険の内容(VISA/JCB/マスターとも同じ)

楽天ANAカード付帯の海外旅行保険は、普通の「楽天カード」と全く同じです。

保険の期間は3ヶ月。保険内容は以下のような感じです。(すべて保険金の限度額。VISA/JCB/マスターとも同じ額)

傷害死亡/後遺障害 2000万

傷害治療費用 200万 (1回のケガにつき)

疾病治療費用 200万(1回の病気につき)

賠償責任 2000万(1回の事故につき)

携行品損害 20万 (カード発行月から1年で)

救援者費用 200万(カード発行月から1年で)

楽天ANAカードの付帯保険の対象はカードの所有者だけ。子どもや配偶者もカバーする家族特約はありません(家族もカバーできるカードはこちら)。18歳以上の子どもや、配偶者は、家族カード(ファミリーカード)を発行すれば、保険の対象になります。

保険金の限度額で見れば、楽天ANAカードについている海外旅行保険は、年会費無料カードとしてはトップクラスの補償内容です。比較表の中でも、トップ10には入るレベルです。※参考:カード海外保険補償内容比較表

ただし、楽天ANAカードの海外保険には、注意点が1つあります。

楽天ANAカードの保険の注意点は、保険が「利用付帯」であること

この注意点について、次に解説します。

[注意]保険適用条件が「利用付帯」とは、どういうことか?

利用付帯とは、つまり、楽天ANAカードの海外旅行保険は、「海外への出国前に、パッケージツアーの旅行費か、または旅行に行くときの公共交通機関を楽天ANAカードで支払ったときだけ、保険が有効になる」という条件付き、ということです。

ちなみに、他の楽天カードは、

●楽天カード → 利用付帯

●楽天ピンクカード → 利用付帯

●楽天ゴールドカード → 利用付帯

●楽天プレミアムカード → 自動付帯

という感じです。

また、楽天カード系の利用付帯は、他の利用付帯カードよりも条件が厳しく、「必ず出国前にカード支払いが必要」となっています。海外に行ってからのカード利用ではダメ。この点は、他の多くの利用付帯カードと違うので、注意が必要です。

条件ナシで海外へ行くと自動的に保険が有効になるカード(=自動付帯のカード)が多い中、利用付帯である楽天ANAカードは、比較すると少し使いづらいカードと言えます。

楽天ANAカードの利用付帯に関しては、下でさらに詳しく説明します。

楽天ANAカードって海外医療保険は付いてるの?→付いてます!

楽天ANAカード付帯の海外旅行保険の中で、医療保険に当たる部分は↓下記の部分です。

●傷害治療費用200万円(=事故でケガをして病院にかかったとき)

●疾病治療費用200万円(=病気で病院にかかったとき)

↑この医療保険部分が、海外旅行保険の中で、一番使う確率が高いです。覚えておきましょう。海外旅行保険の中の医療保険に当たる部分は、病院でかかった費用をすべて払ってくれます。3割を負担する必要もありません。使った費用の分だけ、保険金が下ります。保険のカバー範囲は、治療費用だけでなく、通訳費用、病院までの交通費までも含まれます。

楽天ANAカードに海外損害保険や盗難保険って付いてるの?→付いてます!

「楽天ANAカードに損害保険は付いているのか?」という質問をよくいただきます。海外旅行中なら損害保険が付いています。いわゆる損害保険の中で、↓このような場合は、楽天ANAカード付帯の海外旅行保険でカバーされます。

●他人の物やホテルの部屋などに損害を与えてしまった(→賠償責任2000万円まで)

●自分の持ち物が壊された・盗まれた(→携行品損害20万円まで)

ただし、もちろん、日本国内の事故や盗難ではダメです。

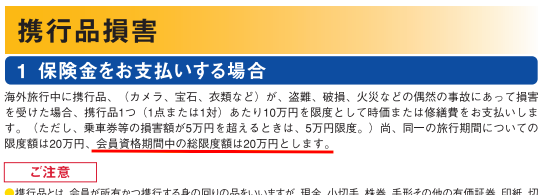

携行品損害と救援者費用の保険金限度額は1年でリセットされる

※携行品損害は、iPhoneなどのスマホやカメラ、スーツケースなど、自分が旅行に携行しているモノが、盗難や破損で損害を受けたときにもらえる保険項目。(「紛失」は自分の責任なので、保険では補償されません!)

※救援者費用は、捜索費用や、日本への飛行機での医療搬送費用、海外で入院したときに日本から家族を呼ぶ費用などをカバーしてくれる保険項目。

保険金限度額

●携行品損害 20万 (カード発行月から1年で)

●救援者費用 200万(カード発行月から1年で)

↑この2つの項目は、1年でリセットされます。例えば、過去に事故に遭い、保険金支払いを受けたとしても、1年を経過すると、携行品損害は限度額の20万円に、救援者費用は限度額の200万にリセットされる、ということです。

楽天ANAカードの付帯保険ガイドの説明には、↓このように書いてあり、まぎらわしいのですが、保険デスクに確認したところ、1年でリセットされることに間違いないとのことです。

携行品損害「会員資格期間中の総限度額は20万円とします」

救援者費用「会員資格期間中通算200万円とします」

ちなみに、リセットされる「1年」というのは、「カード発行月から1年」とのこと。たとえば、2月8日に発行した人は、2月〜翌年1月31日までが1年となり、1月31日を過ぎると限度額まで回復します。

楽天ANAカードの保険だけで十分?不足?

「楽天ANAカードの保険だけで足りるでしょうか?」という質問をよく受けますが、その回答としては、「楽天ANAカードの海外保険だけでは足りない」です。

足りるか足りないか、で問題となる項目は、

●「疾病・傷害治療費用」の保険金限度額

●「救援者費用」の保険金限度額

の2つです。その中でも「疾病・傷害治療費用」(=要はケガ病気のときの病院代の保険金)は、風邪や腹痛でも使う可能性があり、一番使う確率が高いので最重要。

その治療費用で、世界各地域の必要額を考えてみると、大雑把な額ですが↓こんな感じになります。

●アジア 300〜500万⇒カード2,3枚

(台湾300万、香港400万、シンガポール500万)

●ヨーロッパ 400〜600万⇒カード2,3枚

●オーストラリア 400万⇒カード2枚

●アメリカ(ハワイ含む) 1000万以上⇒カード5枚

(グアム・サイパンは400万くらい)

という感じです。なので、楽天ANAカード1枚の付帯保険だけでは「アジアでも足りない。欧米では完全に不足する」というレベル。ですので、他のカード付帯保険も使って上乗せする必要があるんですね。具体的な上乗せについては、↓次に、説明します。

足りない分は、他のカード付帯保険との合算でカバー

楽天ANAカード1枚だけの付帯保険で足りないので、他の保険付きクレジットカードを持ち、保険を上乗せさせます。

海外旅行保険付きのクレジットカードを2枚以上持っていた場合は、それぞれの項目の補償限度額が合算されるのです!(ただし傷害死亡/後遺障害の項目だけは合算されない)

楽天カードと楽天ANAカードを両方持つ2枚持ちは不可

保険付帯カードを2枚持てばいいと聞くと、「じゃあ、楽天ANAカードと楽天カードを両方作って、付帯保険を上乗せすればいいのでは?」と思う人もいるかもしれませんが、それはダメなんです。

楽天ANAカードを作ると、楽天カードは作れません。

ですので、他の会社のカードを作ることになります。

具体例として、年会費無料カードで一番保険内容が良いエポスカードと、2枚併用した場合を見てみましょう。↓このようになります。

| エポスカード | 楽天ANAカード | → | 合算結果 | |

|---|---|---|---|---|

| 保険期間 | 90日 | 90日 | → | 90日 |

| 条件 | 自動付帯 | 利用付帯 | ||

| 傷害死亡/後遺障害 | 500万 | 2000万 | 多い方 →→ |

2000万 |

| 傷害治療費用 | 200万 | 200万 | 上乗せ →→ |

400万 |

| 疾病治療費用 | 270万 | 200万 | 上乗せ →→ |

470万 |

| 賠償責任 | 2000万 | 2000万 | 上乗せ →→ |

4000万 |

| 携行品損害 | 20万 | 20万 | 上乗せ →→ |

40万 |

| 救援者費用 | 100万 | 200万 | 上乗せ →→ |

300万 |

「ケガ/病気治療費用」が↑この額なら、シンガポール以外のアジアや、オーストラリアなら大丈夫ですね。ヨーロッパやアメリカ旅行を計画している方は、さらにもう1,2枚、保険付帯カードを準備して行きましょう。

楽天ANAカードの付帯保険の対応は良い?悪い?

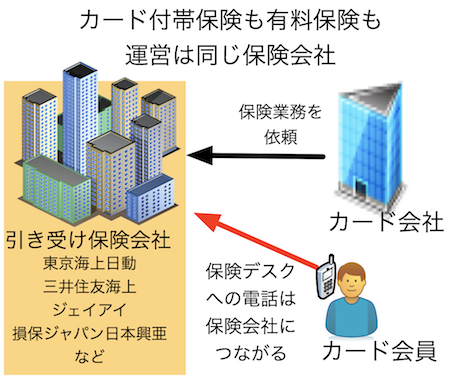

楽天ANAカードだけではなく、カード付帯の保険は、「保険デスク」に電話すると、ほぼ全て、引受保険会社につながります。楽天ANAカードの場合は、引受保険会社は三井住友海上。

私も今まで何度か電話問合せをしていますが、非常に丁寧な対応で、保険の知識も豊富です。(カードに関する質問をする「楽天カードデスク」ではなく、保険に関する「保険デスク」に電話した場合の話です)

私は有料保険の保険金請求も、何度かしたことがありますが、クレジットカード付帯保険と有料保険で、対応の丁寧さに差を感じたことはありません。なので心配不要。

保険会社の手続きなどの対応は、カード付帯保険でも、有料保険でも同じ手順で進むので、カード付帯保険も安心して使ってください。

利用付帯は、ツアー代金の一部だけでもOK

「利用付帯」という条件がある、楽天ANAカードの海外旅行保険。パッケージツアーなどの旅費や、個人旅行なら航空券(飛行機代)、電車の切符、などの公共交通機関の料金を支払わないといけません。

リムジンバスは?タクシーはOK?特急券だけの支払いでもいいの?と疑問は尽きません。カードの利用条件を具体的に見ていきましょう。

では、ツアー代金の頭金を現金で払い、残金をカード支払いした場合は、保険は有効になるのでしょうか?

問い合わせてみました。

楽天カードの回答としては、ツアー代金の一部だけのカード払いでも、保険は有効になるということだそうです。

最低いくらカード支払いしないとダメなどの最低金額の条件は無く、ちょっとだけでもカード支払いがしてあれば保険は有効になるそうです。(もちろん、旅費や交通費の支払いじゃないとダメです)

あと、ちなみに、ホテル代だけの支払いではダメです。保険は有効になりません。

交通費ならどんな支払いが必要?SuicaチャージもOK?

交通費の支払い内容に関しては、公共交通機関(正確には「公共交通乗用具」)ならOKとのことでした。高速バスや成田エクスプレス、スカイライナー、空港へのリムジンバスなどもOK。(ちなみにJRは窓口で切符を買えばカード支払いできます)

ここに一覧にしておきます。

●電車 OK

●バス(時刻表があるもの) OK

●バス・電車などの回数券やプリペイドカード購入 OK

●タクシー OK

●船(時刻表があるもの) OK

●航空券(時刻表があるもの) OK

●燃油サーチャージ代 OK

●航空機の座席のアップグレード代 OK

↑上記、旅行会社を通したカード払いでもOKです。エクスペディアなどで航空券を買ってもOKということですね。

●高速道路代 ×

●空港駐車場代 ×

●レンタカー代 ×

●空港利用税 ×

●航空券の発券手数料 ×

●マイレージの交換手数料 ×

●飛行機チャーター料金 ×

●ホテルのシャトルバス ×

↓まぎわらしいもの

●Uber ×

⇒公共交通機関と認めるのは難しいとのこと(2017年10月調査)。

●Suica(スイカ)やPASMO(パスモ)などの交通系電子マネー ×

⇒三井住友海上は、たとえチャージ明細と利用明細の両方があってもダメ、との回答(2017年10月調査)。

●オプショナルツアー ×

●ガイド代 ×

⇒利用付帯の条件がOKとなる「ツアー代」というのは、飛行機や現地移動の交通費が含まれたパッケージツアーのみ。

同行する友人や家族の保険はどうなるのか?

では、一緒に旅行に行く、家族や友達に、保険は適用されるのか?

たとえば、4人で一緒にツアーに参加する場合など、支払いは誰か一人がすることって、ありますよね。

そんなときは、支払人じゃない人の保険はどうなるのでしょうか?

調べてみました。

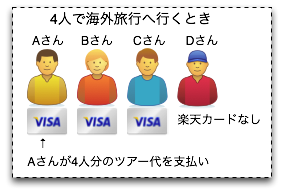

答えは、「楽天カード会員なら、同行者は海外旅行保険は有効になる」とのこと。ただし、同行者も楽天カード会員であることが条件です。

具体的に言うと、4人で海外旅行のツアーに参加する場合、

Aさん: 4人分の旅費を楽天ANAカードで支払い

Bさん: 自分の楽天カードを持っている

Cさん: 自分の楽天カード(家族カード)を持っている

Dさん: 楽天カードを持っていない

という場合、Aさんは、もちろんのこと、Bさん、Cさんも海外旅行保険は有効になる、ということです。これは嬉しいですね。(これももちろんですが、Dさんは楽天カードを持っていないので保険はダメです)

また、もう一点、細かい話ですが、同行者分の支払いは、自分の分と一緒にしていなくても、保険はちゃんと有効になる、とのことです。

たとえば、先に、自分のツアー料金をカード払いしていて、その後、楽天カードを持っている同行者の支払いを、自分が追加でカード払いしたとします。その場合でも、ちゃんと海外旅行保険は、自分と同行者と、両方とも有効になる、という話でした。

同行者の分も払う場合、カード利用が一部だと、どうなるか?

同行者がいて、自分と同行者の旅費を自分が払うとします。上の項目で「カード支払いが一部だけでも保険は有効になる」と書きましたが、この場合、ちょっと注意点があります。

利用付帯の保険は、「その人の分が、カード払いされているか?」がポイントになります。

なので、自分の分だけカードで払い、同行者(楽天カード所有者)の分は現金で払った、という場合は、同行者の海外旅行保険は有効にならないので、注意してください。

同行者がいて、一部だけカード払いをしたい場合は、自分の分と同行者の分、それぞれを、ちょっとずつでもカード払いする必要がある、ということですね。

二人分のツアー料金の一部を楽天ANAカードで支払った、ということでしたら、ツアー料金は二人まとめての額なので、問題ないと思います。

出国前に、どこかを経由してから空港に行く場合

質問をいただきました。

これは、私もちゃんと調べたことがなかったので、楽天カードの保険デスクに問合せてみました。

すると、回答としては、

- 親戚の家に行くなどの別の目的がある移動の交通費支払ではダメ。

- あくまで出国する空港へ行く途中の交通費の支払いじゃないとダメ

- 空港へ行く途中の交通費でも、移動が2、3日前だと 「他の目的がある」と見なされ、ダメ。

とのことでした。

例えば、私は愛知県在住なのですが、羽田空港から出国予定だとすると、

- 出国前に千葉の親戚に泊まらせてもらうときの

名古屋⇒千葉の交通費支払ではダメ。

千葉⇒羽田の交通費支払ならOK。 - 出国前に東京の親戚に泊まらせてもらうとき、

出国前日の名古屋⇒品川の交通費支払はOKだが、

出国3日前の、名古屋⇒品川の交通費支払ではダメ。

というようなことみたいです。

要は、「別の目的もある移動でしょ」と見なされるとダメ、ということのようです。

これって、客観的に判断しづらいケースも出て来そうですよね。

微妙な判断になりそうなときは、事前に楽天カードの保険デスクに尋ねて、OKの判断をもらってから出発したほうが良さそうです。

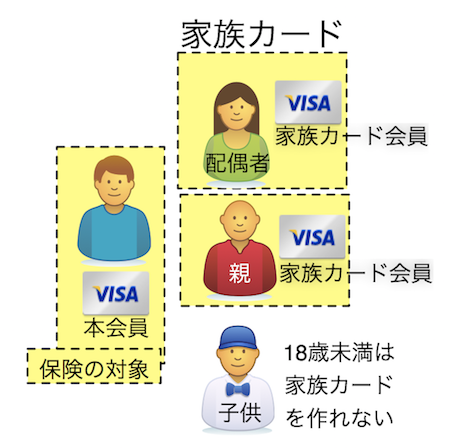

家族カード(ファミリーカード)の発行で、家族にも海外旅行保険

家族カード(ファミリーカード)とは、その名のとおり、家族に発行するカードです。番号の違う新しいカードが発行されるのですが、お金の引き落としは、本会員(もともと楽天ANAカードを作っていた人)の銀行口座から引き落とされる、という仕組みです。

楽天ANAカードは、家族カードを無料で発行することができます。しかも、家族カードを発行することで、その家族にも無料で、本会員と同じ海外旅行保険が付いてきます。

自分で発行しようとすると審査に通るかわからない、専業主婦や、無職の18歳以上の子供、退職した両親などは、家族カードを発行して、海外旅行保険を有効にすると良いでしょう。

楽天ANAカードでは、本会員1人につき、家族カードを5枚まで発行できます。

※楽天ANAカードの家族カードは、自動的に楽天ANAカードになります。楽天カードなど、他の種類のカードは選べない点に注意してください。

18歳未満の子供は保険の対象外なので注意

18歳未満の子供に関しては、楽天ANAカードの海外旅行保険ではカバーできません。18歳未満は、自分の楽天ANAカードを発行できないですし、家族カードも発行できないからです。

子供もカード付帯保険でカバーしたい場合は、家族特約付きカードを選ぶ必要があります。家族特約つきカードというのは基本的にはゴールドカードです。家族特約つきカードに関しては、こちらのページでまとめています。

⇒ゴールドカードは家族特約で比較

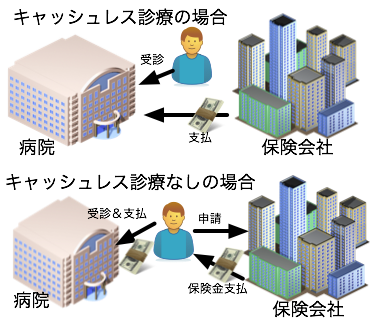

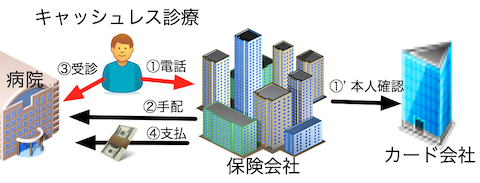

キャッシュレス診療OK

※2019年7月ごろに、一度、「楽天カードはキャッシュレス診療不可」の案内が出たのですが、その後、撤回された模様です!

大都市限定になりますが、楽天カードでは、キャッシュレス診療が可能です。

キャッシュレス診療とは、キャッシュレス・メディカルサービスとか、医療費キャッシュレスサービスだとか呼ばれるのですが、要は、「現地の病院にかかったときに、保険会社が直接、病院に支払いをしてくれて、自分で支払いをしないで済む」というサービスです。

昔は、このサービスが無く、現地の病院では一度自分で支払いをし(立て替え払いをし)、その後、カード会社(保険会社)に領収書などと一緒に申請をする、という面倒な手続きが必要でした。その面倒な手続きが、楽天カードでは不要になる、ということです。

※最近のカード付帯保険は、ほぼ9割くらいの保険付帯カードが、キャッシュレス診療可能になっています。

ただし、キャッシュレス可能なカードでも、保険会社との提携病院がない場所(たとえば田舎など)では、キャッシュレス診療は不可能で、まず自費で立替をして、それから保険金申請手続が必要です。

キャッシュレス診療の使い方のコツ

私も上海滞在時代や海外旅行で何度か使ったので、キャッシュレス診療の使い方のコツを少し書いておきます。それは3つ。

●体調が悪くなるかも、という段階で提携病院を聞いておく

●いきなり病院に行ってはダメ。カード会社に電話して病院を手配してもらうこと

●土日祝、年末年始など、カード会社が休みの日はキャッシュレス不可

いくら大都市でも、すべての病院が保険会社の提携病院であることはありません。もし飛び込みで病院に行ってしまうと、提携病院ではない場合、キャッシュレス診療サービスは使えないことになります。

なので、まずは提携病院がどこの病院なのか、を調べておく。提携病院が近くにないこともあるからです。そして、実際に病院に行きたくなったら、カード会社に電話して病院を予約してもらう。そうすれば確実にキャッシュレス診療をしてもらうことができます。

※以前は「健康なうちに提携病院を保険会社に聞いておくと安心ですよ」と読者さんにはアドバイスしていたのですが、2016年7月と8月の調査で、いくつかの保険会社で提携病院を教えてもらうのを断られました(涙)。理由はここでは割愛しますが、「本当に体調の悪いときしか提携病院を教えてもらえない」ということがあることは覚えておいてください。

そして、3つ目のポイント、「土日祝、年末年始などはキャッシュレス診療不可」について。キャッシュレス診療のためには、保険会社は「その人がカードの持ち主だ」という確認が必要です(上の図の①')。普通は、その確認は1、2時間で済みます。ですが土日祝などはカード会社が休みで確認が取れません。だからキャッシュレス不可となってしまうのです。覚えておきましょう。

楽天ANAカードの保険は留学にも使える。付保証明書もOK

楽天ANAカードの付帯保険は留学のときにも使えます。留学先によって必要になる、付保証明書(海外旅行保険の加入を証明する書類)も発行してもらえます。(ただし外国語版は英語のみ。英語以外の言語では発行できないとのこと)

付保証明書の発行には1週間必要。楽天ANAカードは保険は利用付帯ですが、利用付帯のためのカード払い前でも、付保証明書の発行申込みは可能だそうです。

ただし、一つ注意。楽天ANAカードの保険の期間は3ヶ月だけです。3ヶ月以上の場合は、また別の保険を準備しないといけません。

半年以上の留学で、4ヶ月目以降の保険を準備する手段として、クレジットカードを使う↓こんな方法もあります。

参考記事:利用付帯海外保険カードで90日(3ヶ月)以上を狙う裏技と注意点

楽天ANAカードでは空港ラウンジ利用不可。プライオリティパスも付帯なし

年会費無料の楽天ANAカードでは、残念ながら空港のラウンジは使えません。空港ラウンジが使いたい人は、年会費2160円になりますが、国内空港ラウンジ多数と、ハワイ・韓国の空港ラウンジが使える楽天ゴールドカードがあります。楽天ゴールドカードの解説記事はこちら。

楽天ゴールドカードよりも、さらに、多くの海外ラウンジが使いたい人は、年会費10800円の楽天プレミアムカードがおすすめ。楽天プレミアムカードには、最高レベルのプライオリティパスが付いているので、空港にあるカード会社のラウンジだけではなく、もっと豪華な航空会社のラウンジも利用できます。楽天プレミアムカードの解説記事はこちらです。

レンタル品の盗難は保険対象外

楽天ANAカード付帯保険の引受保険会社は、三井住友海上です。三井住友海上の海外旅行保険は、一つ短所があります。その短所が、「海外旅行時の、レンタル品の盗難は保険対象外」というもの。

レンタルで借りた海外携帯や、レンタルWIFIルーター、レンタルスーツケース、現地でのレンタサイクルなど、盗難に遭ったときは、保険金が出ないので注意してください。

海外キャッシングするなら別カードがおすすめ

現地ATMで現地通貨が引き出せる「海外キャッシング」は、銀行や両替所での両替よりも、レートもお得なことが多く、便利です。

ただ、楽天ANAカードでも、海外キャッシングは可能なのですが、手数料や利息を少なくするための繰り上げ返済に、国際電話が必要(=電話代が必要)だったり、振込が必要(=振込手数料が必要)だったり、手間とコストがかかるのが欠点。

ですので、海外キャッシングする場合は、もっと便利に節約できる、別のカードを作るのがオススメ。(私自身も、海外キャッシング専用カードを持っています)

海外キャッシングでお得なカードに関しては、こちらのサイトで比較しています。

参考サイト;国際キャッシュカード徹底比較

楽天ANAカードと楽天カードの比較/違い

今まで楽天ANAカードの海外旅行保険のことを見てきましたが、保険に関しては、基本的に、楽天カードと内容は同じです。

では、楽天ANAカードと、普通の楽天カードは何が違うのでしょうか。楽天ANAカードと楽天カードを比較してみましょう。

楽天カードとの違いは、ANAマイルと年会費の2つ

①ANAマイルが貯められる

楽天ANAカードの最大の特徴、「買物でANAマイルが貯められる」というのは、楽天カードとの最大の違いです。ただ、必ずANAマイルじゃないとダメ、というわけではなく、

●ANAマイルで貯めるか(200円で1マイル)

●楽天ポイントで貯めるか(100円で1ポイント)

↑この2つを選べるようになっています。

②年会費が楽天カードと違う

●楽天カードは、年会費無料

●楽天ANAカードは、年会費500円(税抜)、年1回の買物で年会費無料

という年会費の違いがあります。

ちなみに、家族カードに関しては、両方とも年会費無料で同じです。

楽天ANAカードと本家ANAカードの比較/違い

では、よく言う、一般の「ANAカード」と楽天ANAカードは何が違うのでしょうか。

ANAカードとの違いは海外旅行保険とマイルの貯めやすさ

①海外旅行保険は本家ANAカードの負け。楽天ANAカードの勝ち

本家ANAカードに付帯する海外旅行保険は、ぜんぜん良くありません。むしろ、海外旅行保険が少なくて危険なカード。それに対し、楽天ANAカードは一般カードの中ではトップクラスなので、明らかに楽天ANAカードの勝ち。

②マイルの貯めやすさは本家ANAカードと楽天ANAカードの引き分け

マイルの貯めやすさも比較してみましょう。

本家ANAカード

1000円で1ポイント貯まり、

「5マイルコース」なら、1ポイント5マイル。

「10マイルコース」なら、1ポイント10マイル、になりますが、「移行手数料」として毎年6000円を支払う必要があります。

楽天ANAカード

200円で1マイル。つまり、1000円だと5マイル貯まります。

↑これはどちらが勝ちとも言えないですね。

まとめ

一番上にも書きましたが、楽天ANAカードの海外旅行保険は、特徴をまとめると、

保険は、楽天カードと同じ

年会費500円(税抜)、年1回の買物で年会費無料

一般カードとしては海外旅行保険の内容は良いほう(保険付帯カードランキングで10位くらい)

ANAマイルを貯めたい人向けカード

海外保険が利用付帯で、少し使いづらい⇒海外保険だけ欲しい人は、保険が自動付帯の他のカードのほうがいい

楽天ANAカード1枚だけの保険では不足(特に医療保険部分)。他のカードで保険を上乗せすべき

ETCカードを使う人は年会費500円(税抜)なのでコストゼロではなくなる

という感じです。

楽天カードの保険以外の海外利用のコツは、↓こちらで紹介しています。

●楽天ANAカードについての公式サイトの詳細説明は、こちらです。

⇒楽天ANAカード(公式サイト)

●他のカードの海外保険補償内容と比較してみる

⇒カード海外保険補償内容比較表