REX CARD Lite(レックスカードライト)の海外旅行保険と海外旅行での注意点←海外生活者の観点から

残念。レックスカードライトの新規募集は終了してしまいました。2017年10月からは、上位カードである「レックスカード」が年会費無料になるので、レックスカードがおすすめです。解説ページは、↓こちら。

REX CARD Lite(レックスカードライト)は年会費無料、ポイント還元率も良く、海外旅行保険も良く、人気のカード。ですが、ジャックスカードなので、海外でのカード払いや現地ATM引き出しについては、要注意な部分があります。そんなレックスカードライトの、上手な使い方を含め、下に解説していきます。

Contents

まず結論

レックスカードライトの海外旅行での評価について、結論(ポイント)をまとめておきます。

レックスカードライトの良いところ

海外旅行保険が良い(疾病治療費上限200万,傷害治療費上限200万、比較表9位くらい)

年会費無料

保険が自動付帯(海外へ行けば自動で保険が有効に)

キャッシュレス診療OK

留学にも使える(付保証明書を発行可能)

レックスカードライトのダメなところ

海外利用の明細への反映が遅い

一枚だけでは海外旅行保険は不足

海外キャッシングは良くない

子供の保険はカバーできない(家族カードは発行可能。18歳以上はカバーできる)

90日以上の旅行には使えない

飛行機遅延/欠航・ロストバゲージ保険は無い

国際ブランドがVISAしか選べない

ショッピング保険なし(買った商品に保証なし)

レックスカードライトは、こんな人向け

●単身者、子供がいない夫婦、子供と一緒に海外へ行く予定が無い人

●年会費無料が好きな人

●海外で買物やキャッシングをあまりしない人

●短期旅行者(90日以内)

●カード付帯保険を上乗せしたい人

●VISAカードを探している人

下にそれぞれ解説していきます!

レックスカードライトに付帯の海外旅行保険の補償限度額

保険は自動付帯で、期間は最長90日。

傷害死亡/後遺障害 2000万

傷害治療 200万(1回のケガにつき)

疾病治療 200万(1回の病気につき)

賠償責任 2000万(1回の事故につき)

携行品損害 20万 (1年でリセット)

救援者費用 200万(1年でリセット)

飛行機遅延/欠航 なし

ロストバゲージ なし

(引受保険会社は、三井住友海上)

カード付帯の海外旅行保険を選ぶとき、一番重要なのは、一番使う確率の高い、病気ケガの治療費用の補償額です。それが、レックスカードライトでは、ケガ・病気治療費ともに200万円。これは年会費1万円以下の一般カードではトップクラスです。

ただし、海外の医療費事情を考えるとこのレックスカードライトだけで足りるとは言えません。カード付帯保険は、カードを複数枚持っていると限度額を上乗せできるので、他のカードと合わせて使うことをおすすめします。(下で解説します)

レックスカードライトの海外旅行保険は自動付帯

カード付帯保険の条件には二種類あります。

①自動付帯:海外へ行くと自動的に保険が有効になる

②利用付帯:海外旅行の交通費などをカード払いすると保険が有効になる

レックスカードライトは自動付帯なので、海外に行けば自動的に保険が有効になります。

レックスカードライトに、プラスどれだけで海外旅行保険は十分か?

ハッキリ言えば、レックスカードライト1枚の保険だけでは足りません。

足りるか足りないか、で問題となる項目は、

●疾病・傷害治療費用の額

●救援者費用の額

の2つです。その中でも疾病・傷害治療費用は、風邪や腹痛でも使う可能性があり、一番使う確率が高いので最重要。

その治療費用で、必要額を考えてみると、大雑把な額ですが↓こんな感じになります。

●アジア 300〜500万⇒カード2,3枚

(台湾300万、香港400万、シンガポール500万)

●ヨーロッパ 400〜600万⇒カード2,3枚

●オーストラリア 400万⇒カード2枚

●アメリカ(ハワイ含む) 1000万以上⇒カード5枚

(グアム・サイパンは400万くらい)

という感じです。なので、レックスカードライト1枚の付帯保険だけでは「アジアでも保険金が不足する心配アリ」というレベルです。ですので、他のカード付帯保険も使って上乗せする必要があるんですね。上乗せについては、↓次に、説明します。

足りない分は、他のカード付帯保険との合算でカバー

レックスカードライト1枚だけの付帯保険で足りないので、他の保険付きクレジットカードを持ち、保険を上乗せさせます。

海外旅行保険付きのクレジットカードを2枚以上持っていた場合は、それぞれの項目の補償限度額が合算されるのです!(ただし傷害死亡/後遺障害の項目は合算されない)

具体例で見てみましょう。レックスカードライト(VISA)に、比較表1位のエポスカード(VISA)で上乗せするとします。

↓表で見ると、補償額はこんな感じに合算されます。

レックスカードライト |

エポスカード |

→ | 合算結果 | |

|---|---|---|---|---|

| 保険期間 | 90日 | 90日 | → | 90日 |

| 条件 | 自動付帯 | 自動付帯 | ||

| 傷害死亡 /後遺障害 |

2000万 | 500万 | → | 2000万 |

| 傷害治療 費用 |

200万 | 200万 | → | 400万 |

| 疾病治療 費用 |

200万 | 270万 | → | 470万 |

| 賠償責任 | 2000万 | 2000万 | → | 4000万 |

| 携行品損害 | 20万 | 20万 | → | 40万 |

| 救援者費用 | 200万 | 100万 | → | 300万 |

| エポスカード詳細 |

※「傷害死亡/後遺障害」の項目だけは合算されず、高い金額のほうが上限になる。

↑この合算後の額なら、アジア旅行なら、一応、安心できますね。もう少し保険金があったほうが安心という人は、保険付帯カードをさらにもう一枚作っておくと、さらに上乗せになります。合算&必要な保険額に関しては、↑こういう感じで考えてください。

ちなみに、合算させる目的でカードを選ぶなら、保険が自動付帯のカードのほうが余計な手続き不要なのでラクです。

ただし、レックスカードライトは、国際ブランドをVISAしか選べません。本当は、上乗せ用のカードは、レックスカードライトの国際ブランドとは別のものを選ぶのがオススメです。なぜなら、海外ではVISAしか使えない店や、マスターしか使えない店、などがあるからです。2枚ともVISAだと、両方カード利用できない可能性も出てくるからです。

年会費無料や年会費の安いカードを探しているなら、こちらの比較表から探してみてください。⇒クレジットカード海外旅行保険比較表(80種以上)

レックスカードライトの評判の良い特典

レックスカードライトの、その他の評判が良い特典を見てみましょう。

レックスカードライトはキャッシュレス診療OK

大都市限定になりますが、 レックスカードライトの付帯保険では、キャッシュレス診療が可能です。

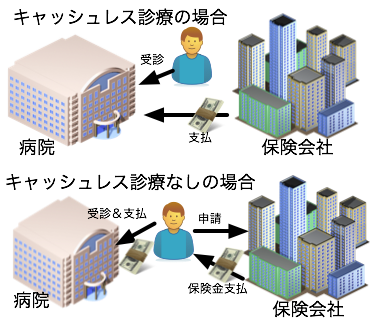

キャッシュレス診療とは、「キャッシュレス・メディカルサービス」とか、「医療費キャッシュレスサービス」だとかの呼び名があるのですが、すべて同じです。要は、「現地の病院にかかったときに、保険会社が直接、病院に支払いをしてくれて、自分で支払いをしないで済む」というサービスです。

昔は、このサービスが無く、現地の病院では一度自分で支払いをし(立て替え払いをし)、その後、カード会社(保険会社)に領収書などと一緒に申請をする、という面倒な手続きが必要でした。その面倒な手続きが、レックスカードライトでは不要になる、ということです。

※最近のカード付帯保険は、ほぼ9割くらいの保険付帯カードが、キャッシュレス診療可能になっています。

ただし、キャッシュレス可能なカードでも、保険会社との提携病院がない場所(たとえば田舎など)では、キャッシュレス診療は不可能で、まず自費で立替をして、それから保険金申請手続が必要です。

キャッシュレス診療の使い方のコツ

私も上海滞在時代や海外旅行で何度か使ったので、キャッシュレス診療の使い方のコツを少し書いておきます。それは3つ。

●体調が悪くなるかも、という段階で提携病院を聞いておく

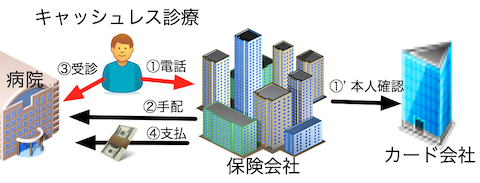

●いきなり病院に行ってはダメ。カード会社に電話して病院を手配してもらうこと

●土日祝、年末年始など、カード会社が休みの日はキャッシュレス不可

いくら大都市でも、すべての病院が保険会社の提携病院であることはありません。もし飛び込みで病院に行ってしまうと、提携病院ではない場合、キャッシュレス診療サービスは使えないことになります。

なので、まずは提携病院がどこの病院なのか、を調べておく。提携病院が近くにないこともあるからです。そして、実際に病院に行きたくなったら、カード会社に電話して病院を予約してもらう。そうすれば確実にキャッシュレス診療をしてもらうことができます。

※以前は「健康なうちに提携病院を保険会社に聞いておくと安心ですよ」と読者さんにはアドバイスしていたのですが、2016年7月と8月の調査で、いくつかの保険会社で提携病院を教えてもらうのを断られました(涙)。理由はここでは割愛しますが、「本当に体調の悪いときしか提携病院を教えてもらえない」ということがあることは覚えておいてください。

そして、3つ目のポイント、「土日祝、年末年始などはキャッシュレス診療不可」について。キャッシュレス診療のためには、保険会社は「その人がカードの持ち主だ」という確認が必要です(上の図の①')。普通は、その確認は1、2時間で済みます。ですが土日祝などはカード会社が休みで確認が取れません。だからキャッシュレス不可となってしまうのです。覚えておきましょう。

留学にも使える(保険の英語の付保証明書を発行可能)

外国のビザ取得や、留学するときに、カード付帯保険の付保証明書(カードに保険が付いていることの証明書)の提出が必要な場合があります。

レックスカードライトでは、日本語&英語で付保証明書が発行できるので、留学にもバッチリ使えます。(発行手続きは1週間程度)

レックスカードライトのイマイチなところ

レックスカードライトの短所というか、足りない部分も書いておきます。

[改善済]海外利用の明細反映が遅い

2023年7月の調査で、ジャックスの海外利用の遅さは改善されていたので、この項は、削除させていただきます。

レックスカードライトだけではなく、ジャックスカード全てなのですが、海外で使うクレジットカードとして致命的なデメリットが、この「海外でのカード利用の明細反映が遅い」という部分です。

普通、クレジットカードを海外で利用すると、2,3日後には、為替レートと共にカード明細に反映されます。これによって、我々は不正利用があったかどうか確認できます。

それがジャックスカードは、海外利用だと、1週間〜10日以上もかかります。これでは不正利用された場合、かなり対応が遅れます。海外ではまだまだクレジットカード絡みの犯罪は多いです。この意味で、レックスカードライトは、海外でのカード払いでは使いづらいカード、と言えるでしょう。

レックスカードライトはショッピング保険なし

レックスカードライトには、ショッピング保険(ショッピング・プロテクション)は付いていません。ショッピング保険とは、そのカードで購入した商品が偶然の事故などで損害を被ったときに補償してくれる、というもの。まあ、レックスカードライトの場合、海外でのカード払いがそもそもイマイチなので、あまり買物しないかもしれませんが。

空港ラウンジは使えない

レックスカードライトは、年会費無料の一般カードなので、残念ながら空港ラウンジは使えません。空港ラウンジが使いたい人は、年会費1万円以上のカードに申し込んでください。ちなみに、レックスカードライトにはプライオリティパスも付いていません。

子供の保険はカバーできない(家族特約ナシ・家族カードは発行可)

レックスカードライトの付帯保険は、あくまでカード会員のみが対象。家族の保険もカバーする「家族特約」は付いていません。ですので18歳未満の子供がいる場合は、有料保険に加入するか、家族特約つきカードを別に作る必要があります。(家族特約について詳しくはこちら)

ただし、レックスカードライトは、家族カードを無料で発行できるので、18歳以上の家族は、家族カードを作れば、カード会員と同じ保険をもらえます。

飛行機遅延/欠航・ロストバゲージ保険は無い

レックスカードライトの付帯保険には、飛行機遅延/欠航・ロストバゲージ保険はありません。これらの保険も有料カードにしか付いていないものです。これらの保険は、保険金をもらうための条件も厳しいので、私は無くてもいいんじゃないかと思っています。

「でも欲しい!」という人は、↓こちらのページを御覧ください。

飛行機欠航/遅延・ロストバゲージ保険付きカード比較表(20枚以上)

レックスカードライトでの海外キャッシングはイマイチ

現地ATMで現地通貨を引き出す「海外キャッシング」は、現地の両替所よりもお得に外貨両替できるオススメの方法。ただし、レックスカードライトで、それをやるのはおすすめできません。おすすめできない理由は3つ。①両替レートの良いマスターカードを選べない、②繰上げ返済に電話代+振込手数料がかかる、③海外ATM引き出し後の明細反映が遅い、という理由です。

海外キャッシングでお得なカードは、年会費無料のものがあるので、別に作るべきです。↓こちらでしっかり解説しています。

国際キャッシュカード徹底比較

レックスカードライトはマスターカード・JCBは選べない

上にすでに書きましたが、カードを複数持つなら、国際ブランド(VISA/JCB/マスターカード/アメックスなど)は別々にしたほうが、海外旅行では役立ちます。その点からすると、レックスカードライトは、VISAしか選べないので、少しデメリットと言えるでしょう。

まとめ

ポイントをまとめると、レックスカードライトは、↓こんなカードです。

●単身者、子供がいない夫婦、子供と一緒に海外へ行く予定が無い人

●年会費無料が好きな人

●海外で買物やキャッシングをあまりしない人

●短期旅行者(90日以内)

●カード付帯保険を上乗せしたい人

●VISAカードを探している人

利用の注意点

海外利用の明細への反映が遅い(海外利用は細心の注意を)

一枚だけでは海外旅行保険は不足

海外キャッシングは別のカードがおすすめ

家族の保険はカバーできない(家族カードは発行可能)

90日以上の旅行には使えない

飛行機遅延/欠航・ロストバゲージ保険は無い

ショッピング保険も無い

という感じです。

レックスカードライトの海外旅行保険が良いことは間違いありません。自分なりの活用法を見つけて活用するのも悪くないと思います。

ただ、海外旅行で活用できることを考えると、同じジャックスカードなら、JCBも選べて、ショッピング保険も付いている「ジャックス横浜カード」のほうがおすすめです。ジャックス横浜カードは、↓こちらで解説しています。