海外旅行へ行く学生向けおすすめクレジットカード比較

![[マンガ]海外旅行でクレジットカードは大活躍する](https://choro.asia/hoken/wp-content/uploads/170321mukashi-kureka-kirai.jpg)

私、のむてつが、「海外旅行でのクレジットカードの重要性」に気づいたのは、学生をとっくに過ぎた、海外生活2年目の30歳くらいのときでした。

今では、クレカのない生活なんて考えられない!という私が、ここでは、「学生向け、海外旅行のためのクレカの選び方」について解説したいと思います。

Contents

- 1 学生が海外旅行のためにクレカを作るなら、海外旅行保険で選ぶべき!

- 2 ポイント・マイルを貯めて得するためのクレカは、学生にはお得度が低い

- 3 外貨両替でお得な「クレカの海外キャッシング」は、キャッシング枠がないと使えない=学生には厳しいかも

- 4 海外ホテルに宿泊時のデポジット(保証金)支払いにクレカが必要 ←ツアーなら不要。個人旅行なら必要

- 5 海外でレンタカーを借りるときにID(身分証)としてクレカは必須 ←旅行による

- 6 現金を持ち歩く危険を減らす、安全のためのクレカ

- 7 学生は、海外旅行保険のためにクレカを作るべき

- 8 そもそもクレカ付帯の海外旅行保険は、こういうもの

- 9 クレカ付帯保険のメリット

- 10 クレカ付帯保険の限界(デメリット)

- 11 学生向け 海外保険付帯クレカの選び方

- 12 海外旅行ではクレカを複数枚持つべき3つの理由

- 13 国際ブランド(VISA/マスター/JCB/AMEX)は別々にして2枚持つ

- 14 クレカの審査に落ちてしまったときは

- 15 オマケ:海外旅行中、安全にクレカを使う方法

- 16 学生向け海外旅行保険付きおすすめカードランキング

学生が海外旅行のためにクレカを作るなら、海外旅行保険で選ぶべき!

まず結論から書いておきます。学生ならクレカは海外旅行保険で選ぶべきです。なぜか?それが一番得だから。

まず、一般的に、海外旅行でクレカを持つべき理由は5つあります。

海外旅行にクレカを作るべき理由

- ポイント・マイルを貯めて得するため

- 外貨両替がトク

- 海外ホテルに宿泊時のデポジット(保証金)に使う

- 海外でレンタカーを借りるときにID(身分証)として必要

- 現金を持ち歩かなくていいので安全

- 保険など、付帯サービスがおトク

↓学生だと、こうなります。

海外旅行にクレカを作るべき理由(学生の場合)

- ポイント・マイルを貯めて得するため←そもそも実際のカード利用が少なく貯まらないので重視する意味が少ない。また、ポイント貯める用カードは別に準備したほうがトク

- 外貨両替がトク←キャッシング枠がもらえないと使えない

- 海外ホテルに宿泊時のデポジット(保証金)に使う←パックツアーなら不要。個人旅行なら必要

- 海外でレンタカーを借りるときにID(身分証)として必要←旅行による

- 現金を持ち歩かなくていいので安全←重要

- 保険など、付帯サービスがおトク←重要。節約額も多い

- サービス充実の年会費の高いクレカが、学生の期間中は年会費無料だから←学生の特権!

下に解説していきます。

ポイント・マイルを貯めて得するためのクレカは、学生にはお得度が低い

そもそも学生は、カードを持っても利用額が少ないので、ポイントやマイルがあまり貯まりません。なので、ポイント重視でクレカを決めても、メリットが少ないんですね。

「ポイント還元率が良い」と言われる、還元率1%のカードを持っていたとしても、月3万円だけの利用なら、その月のポイントは300円です。ちょっと少ないですよね。

あと、マイルに関しては、最近は、LCC(格安航空会社)も多く、LCCは国際的なマイレージのグループには参加していないことが多いので、飛行機に乗ってマイレージを貯めることは少なくなっているのが現状です。飛行機に乗ってマイレージを貯めているのは、出張族の人くらい。

他のマイルの達人は、皆、カードのショッピング利用でポイントを貯めています。いわゆる「陸マイラー」と呼ばれる人たちです(私もです)。そういうカードの達人たちは、ポイントがお得なカードを調べ、↓このように、保険用クレカとポイントやマイル貯める用のクレカを分けていることがほとんどです。(ポイントがお得なカードと、保険がお得なカードが違うため)

【マイルの達人の所持カード例】

●メインカード(マイル貯め用)

●機能性カードA(海外旅行保険が充実)2、3枚

●機能性カードB(海外ATM引き出しがお得)

●機能性カードC(空港ラウンジ利用)

●機能性カードD(空港駐車場割引)

ですので、ポイントを貯めたいとしても、海外旅行保険用のカードは、ポイント用とは別に高機能なもの(=保険が充実したもの)をちゃんと選ぶべきなのです。

外貨両替でお得な「クレカの海外キャッシング」は、キャッシング枠がないと使えない=学生には厳しいかも

私がクレカを持つ理由の一つに、海外のATMで現金を引き出す「海外キャッシング」に使うため、というのがあります。この海外キャッシング、ある特別なカードを選んで行えば、ほとんど手数料を支払わずに、外貨両替ができるんです。

日本で外貨両替するよりお得なのはもちろん、現地の両替所よりもお得に両替できます。(詳しくはこちらのサイトにまとめています)

ただし、この海外キャッシングは、カードにキャッシング枠*(お金が借りられる枠)がないと使えません。学生は、毎月の固定収入がないのが普通ですので、キャッシング枠がもらえない可能性が高いです。ですので、この外貨両替の面は、学生がクレカ選びをするときには、あまり関係ない、と言えます。

*クレジットカードの限度額は2種類あり、①買い物に使うための「ショッピング枠」と、②お金を借りるために使う「キャッシング枠」があり、学生の場合は、ショッピング枠だけもらえて、キャッシング枠がゼロのことが多いです。

海外ホテルに宿泊時のデポジット(保証金)支払いにクレカが必要 ←ツアーなら不要。個人旅行なら必要

次に、3.の海外ホテルのデポジット(保証金)について。

ツアーだと必要ないのですが、個人旅行のときは、海外ホテルに泊まるときは、チェックイン時にデポジット(保証金)を預けないといけません。ホテルが、お客がお金を払わずに逃げないように回収するお金です。

そのデポジット、金額はホテルによって宿泊代金の数割〜2倍と異なります。その金額を、昔は、チェックイン時に現金で支払って、チェックアウトのときに宿泊代を差し引いて返金してもらう、ということをしていました。

それが、今では、クレジットカードを使って処理をするのが普通です。クレジットカードでしたら、手持ちの現金がなくても、デポジット(保証金)を支払えますし、返金時もごまかしや、間違いがないからです。

このデポジットの意味でも、海外旅行のときには、クレカがあったほうが良いと言えます。

デポジットは、デビットカードだと断られることもある

ちなみに、デポジットは、デビットカードだと少々不便で、ホテルから断られることがあったり、使えたとしても、返金に1、2週間かかることがあります。これは、チェックイン時にデポジットのお金が銀行口座から実際に引落しになってしまうためです。デビットカードだと、ちょっと不便ですね。

海外でレンタカーを借りるときにID(身分証)としてクレカは必須 ←旅行による

海外でレンタカーを借りるときも、必ずクレジットカードが必要になります。レンタカー料金を事前振込したり、現地で現金支払いをするとしても、 クレカがID(身分証明書)として必要で、クレジットカードがないと車を借りることができません。

ただ、まあ、この点に関しては、レンタカーを借りない海外旅行もあるので、すごく重要とも言えないですね。

現金を持ち歩く危険を減らす、安全のためのクレカ

ここからは非常に重要な点です。

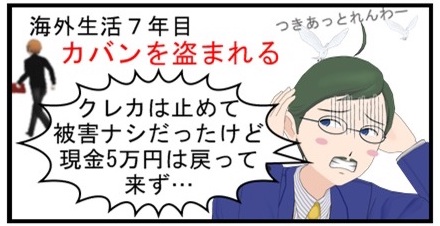

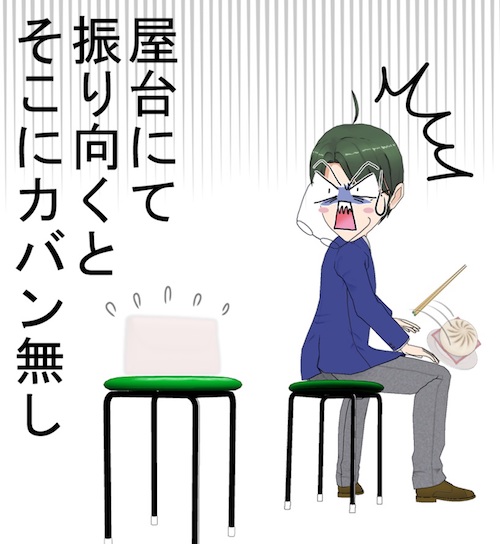

海外旅行では、残念ながら、日本国内よりも盗難に遭う確率が高くなります。私が財布やスマホが入ったカバンをまるごと盗まれたのは、恥ずかしながら、海外生活が7年にもなったときでした。

屋台で、周りの人と楽しく話しながら食べていたら、気づいたらカバンがありませんでした。カバンの中には、現金5万円、iPhone、現地用スマホ、デジカメ。現地で盗難届を出し、帰国後、保険金を請求。

iPhone、現地スマホ(しかも中古)、デジカメのぶんは保険金が下りました。でも、現金の分は保険金はもらえませんでした。私は、そのとき身をもって知ったわけです、「現金は盗まれたら戻って来ない」ということを。

もう、ほんと、現金なんて、必要最小限以外は持ち歩くもんじゃないです。

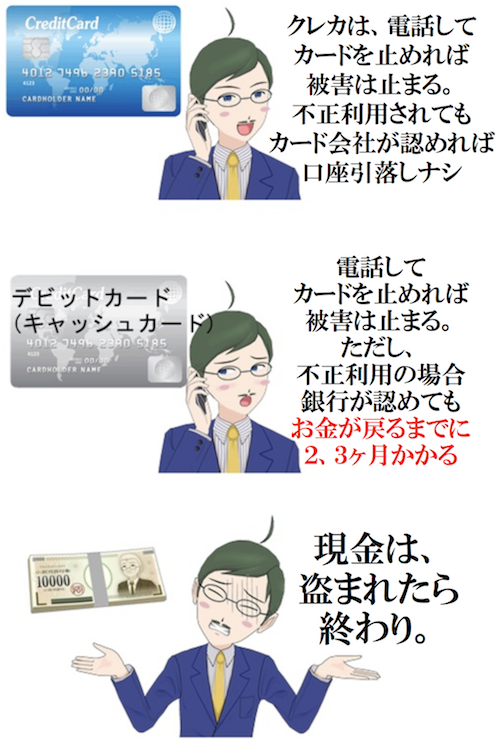

キャッシュカードやデビットカードよりも、クレカが良い理由は、財布盗難時の対応でわかる

現金がダメなのは、わかったと思います。さらに付け加えて言うと、クレカはキャッシュカードやデビットカードよりも安全性が高いのです。

それは、↓このように、カード入りの財布を盗まれたときによくわかります。

【カード入り財布を盗まれた場合】

クレカは盗難に遭ったら、カード会社に連絡して、カードを止めれば(使えなくすれば)それ以上、被害は広がりません。また犯人にカードを使われたとしても、自分が使っていないことをカード会社が確認すれば、銀行引き落としをされななくて済みます(これも私は経験済)。これは、クレカの実際の口座引落しが遅いからこそ、得られるメリットです。

それに対し、銀行キャッシュカードやデビットカードは、違います。キャッシュカードやデビットカードは、犯人が悪用したと同時に銀行口座からお金が引き出されてしまいます。

一旦、引き出されてしまったお金は、たとえ、発行する銀行がその不正利用を認めて、そのお金を戻してくれるとしても、実際にお金が戻ってくるまでには2、3ヶ月かかります。

それが例えば10万円とかの額になってくると、2、3ヶ月でも負担するのは、しんどいですよね。

こういう意味でも、クレジットカードのほうが安全面ですぐれているのです。

海外旅行用には銀行のキャッシュカード機能付きクレカも不向き。

ちなみにですが、銀行が発行している「キャッシュカードとクレジットカードが一体化しているカード」も、同じく、悪用されたときに、銀行口座から直接、お金を引き出されてしまい、返金されるとしても2、3ヶ月はかかるので、あまりおすすめしません。

クレカ・キャッシュ一体型のカードは、学生の場合は、カード審査が通りやすい、というメリットは、たしかにあります(すでに銀行の顧客になっているので)。しかし、海外で、万が一の被害のことを考えるとダメです。他のクレカの審査に落ちて、作れなかったときの最後の手段だと思っておいてください。

学生は、海外旅行保険のためにクレカを作るべき

ここが、このページのメインの部分です。よく理解してください。

上で、「学生ならクレカは海外旅行保険で選ぶべき。なぜか?それが一番得だから」と書きました。それを説明します。

まず、海外旅行保険の必要性について。海外旅行で、突然の病気やケガで病院にかかると、ただ診察してもらうだけで1万円くらい、何か処置してもらうと、すぐに数万円の負担になります(盲腸の手術だと安くて数十万円)。なので、海外旅行保険は必須。

その海外旅行保険ですが、有料の保険に加入した場合の金額は、↓こんな感じ。

4日間で、1,190円

1週間で、1,990円

2週間で、3,550円

1ヶ月で、7,360円

(一番安いと言われているジェイアイ傷害火災保険のtabihoより。旅行先台湾、10〜49歳の価格。2017年3月現在)

↑この費用を毎回無料にできるんです、クレカに付いてくる海外旅行保険を利用すれば。クレジットカードに付帯する海外旅行保険は、一回帰国するとリセットされるので、次の海外旅行では、また使えます。

そして、そのクレカ付帯保険は、最長3ヶ月の旅行まで使えます。カードさえ持っていれば、無料で、ですよ。

夏休みや春休みの旅行、卒業旅行などなら、学生なら1週間くらい行くのも、そんなに珍しいことではないと思います。短期の語学留学などなら、2ヶ月くらい行くのも普通ですよね。2ヶ月だと、有料保険の保険料は1万5,000円くらいかかります。

そう考えると、保険が付帯しているクレカを持つことは、ポイントがお得なカードを持つこと以上に、お得なんです。海外旅行へ行く回数が多ければ多いほどお得。海外旅行へ行く期間が長ければ長いほど、お得になります。

しかも、最近では、「学生の期間中は、年会費無料!」というカードも増えてきています。ということは、全く無料で保険が手に入る、ということです。これは、使わない手はないですよね。

ただし、注意しておきたい点が、クレカ付帯保険の内容は、カードによってぜんぜん違うということ。なので、カード選びが、すごく重要なのです。

ちなみに、学生向けカードや人気カードで、海外旅行保険がナシだったり、保険が付いていてもすごく少なかったりする、要注意カードを↓ここに書いておきます。

要注意カード(海外旅行保険ナシor少ない)

要注意カード

三井住友イニシャルカード (海外保険ナシ)

オリコカード・ザ・ポイント (海外保険ナシ)

DCジザイル (海外保険が少ない)

ANAカード (病院治療費用ナシ)

JALカード (病院治療費用ナシ)

くわしい保険付帯クレカの選び方については、下で説明します。

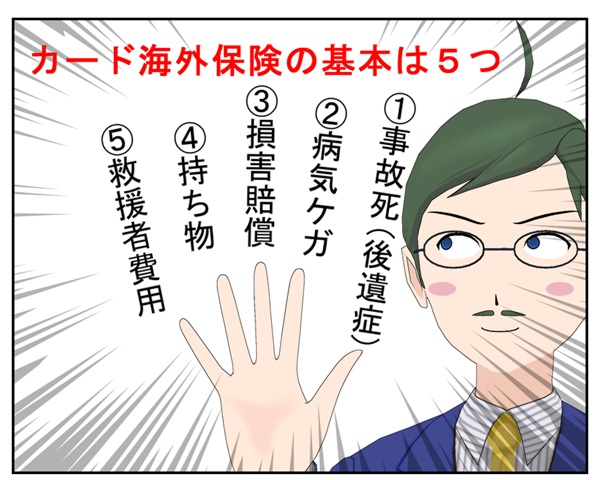

そもそもクレカ付帯の海外旅行保険は、こういうもの

クレカ付帯の海外旅行保険の内容は、基本的に、↓このように決まっています(特別なものをくっつけることもできるのですが、基本は、この5つ)。

↑「傷害死亡・後遺障害」事故死や事故で後遺症が残ったときにもらえる保険金です。

↑「傷害疾病治療費用」病気やケガで病院にかかったときの費用に対しての保険金です。病院でかかった費用を全額もらえます。

↑「賠償責任」他人に迷惑をかけて、損害賠償を請求されたときにもらえる保険金です。

↑「携行品損害」旅行時の持ち物が、破損したり、盗難に遭ったりしたときにもらえる保険金です。ただし保険金請求時には、自己負担金(約3000円)を支払う必要あり。

↑「救援者費用」入院時に家族を日本から呼ぶ費用。捜索費用なども。

以上が、クレカ付帯の保険の内容です。

クレカ付帯保険のメリット

クレカ付帯保険を使うことのメリットをまとめておきます。

クレカ付帯保険のメリット

・無料で使える

・繰り返し使える

・自動付帯カードなら、海外へ行けば自動で保険が有効になる

・複数枚持っていると上乗せできる(「傷害死亡/後遺障害」以外)

自動付帯と上乗せに関しては、下の選び方のところで説明します。

クレカ付帯保険の限界(デメリット)

重要なデメリット部分も見ておきましょう。

クレカ付帯保険の限界

・病気での死亡は対象外

・携行品損害で、自己負担額(約3000円)がある

・病気ケガの治療費用の限度額が少なくて不安

一つ目の「病気での死亡は対象外」に関しては、短期の旅行で病気になり、すぐに死亡することはまずないので、そんなに考えなくていいでしょう。

二つ目の自己負担額に関しては、保険金を請求したときだけかかるものですし、ひとつの持ち物で10万円までカバーしてくれる中で、3,000円だけ負担してね、ということなので、許容範囲だと思います。

重要なのは三つ目の、治療費用限度額です。これは正直に言って、国によっては、クレカ付帯保険では不足する国もあります(例 アメリカ)。ただ、治療費用の限度額は、保険付帯クレカを複数枚持っていると上乗せされるので、不足すると思った場合は、別にカードを作ることで増やすことが可能です。

必要な治療費用の目安は、ざっくりとですが、

●アジア:300〜500万⇒カード2,3枚

(台湾300万、香港400万、シンガポール500万)

●ヨーロッパ:400〜600万⇒カード2,3枚

●オーストラリア:400万⇒カード2枚

●アメリカ(ハワイ含):1000万以上⇒カード5枚

(グアム・サイパンは400万くらい)

という具合です。

質問:学生でもクレジットカードを複数持つことは可能ですか?⇒可能です

質問で、「学生でもクレジットカードを複数持つことは可能ですか?」と尋ねられることがありますが、答えは「可能」です。海外旅行保険の費用の大幅な節約になりますので、ぜひ挑戦してみてください。

学生向け 海外保険付帯クレカの選び方

では、いよいよ、クレカの選び方、いってみましょう!

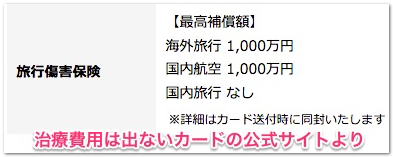

保険の「最大補償額」の大きさにダマされるな

カード会社のページに、よく「最大補償額●●●●万円!」と書いてあったりしますが、あれは意味ありません。というのは、最大補償額は大体、死亡のときの額で、死亡する確率って低いからです。ほとんど使わない項目の額が多くても意味ないですよね。

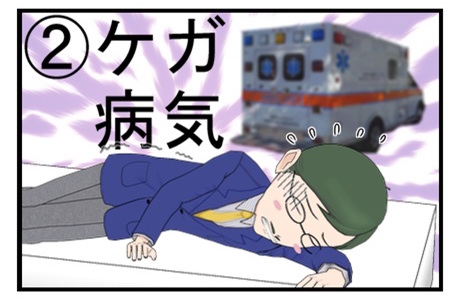

海外旅行保険の中で一番使う確率が高いのは、病気・ケガの治療費用です。なのでクレカ選びで一番重要なのも、病気・ケガの治療費用です(↓次に説明します)。

死亡時の金額だけ高くて、病気ケガの治療費用がナシ、という地雷のようなカードもあるので、要注意です。

注目すべきは、疾病治療費用と傷害治療費用の額(つまり病気・事故時の病院費用の保険金額)

保険付帯クレカを選ぶときは、一番利用確率が高い、疾病治療費用と傷害治療費用の額で選ぶこと。学生でも作れるカードで考えると、その目安は、200万円以上です。疾病治療費用と傷害治療費用の限度額が200万円以上のカードを選ぶと間違いがないです。

海外旅行保険が自動付帯のカードのほうが使いやすい

クレカ付帯保険には、自動付帯のものと、利用付帯のものがあります。図示すると、↓こんな感じ。

3ヶ月以内の海外旅行なら、間違いなく自動付帯カードがラクでおすすめです。3ヶ月以上の海外滞在の場合は、裏技があるので、こちらの記事を参考にしてみてください。

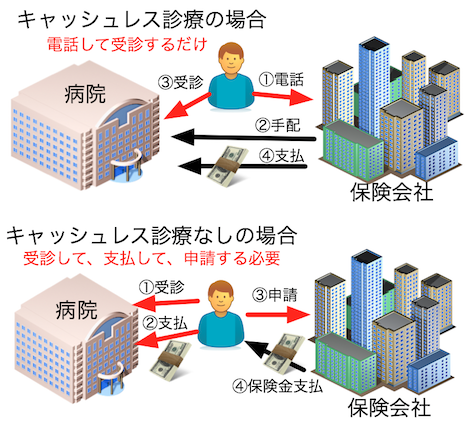

キャッシュレス診療OKのカードがラク

昔は、海外旅行保険は、病院での支払い時に、まず自分でお金を支払い、その後、保険会社に保険金を請求する、という流れでした。

でも、最近の保険は、現地で病院にかかるときに、保険会社が直接、病院に支払いをしてくれる、という「キャッシュレス・メディカルサービス」や「キャッシュレス医療サービス」と呼ばれるサービスを提供してくれています(ただし提携病院限定)。

クレカ付帯保険も、ほとんどのカードで、このキャッシュレス診療が可能です。ただし、一部、オリコカードやビューカードなどで、キャッシュレス診療不可となっているので、気をつけてください。

持ち物に高額なものがあるなら、携行品損害(=持ち物の盗難や破損時の保険金額)が高いものを

最近は、iPhoneも高いですよね。iPhoneなどのスマホ、パソコン、スーツケース、高級楽器、高級時計などを海外旅行に持っていくときは、「携行品損害」の額を高くしておくべきです。

ただし、携行品損害の保険金は、1つの持ち物につき10万円まで、という限界があるので、10万円を超えるものは気をつけてください。

学生カードでも店舗まで行けば即日発行できるカードあり!

もうすぐ旅行で、時間がない!という人には、即日発行が可能なカードもあります。私もやったことがありますが、即日発行の場合は、ネットで申し込みをして、その後、店舗やカードセンターで受け取る、という流れです。

セゾン系カードやエポスカードで即日発行が可能です。下のランキングでも紹介しています。

海外旅行ではクレカを複数枚持つべき3つの理由

海外旅行ではクレジットカードは2枚以上、持つべきです。それは3つの理由からです。

- 海外旅行保険の上乗せのため

- 盗難時や失くしたときのための予備として

- VISAしか使えない店など、利便性の面で

では、2枚持つとして、どういう組み合わせがいいのでしょうか?考えてみました。

国際ブランド(VISA/マスター/JCB/AMEX)は別々にして2枚持つ

さきほども書いたように、お店やATMの中には、VISAしか使えない店、マスターしか受け付けないATMなども存在します。そのため、国際ブランド(VISA/マスター/JCB/AMEXなど)は、別のものを2枚持っていたほうが、海外旅行では安心です。

では、国際ブランドは、どの2つを選ぶと一番良いのでしょうか?それに関しては、それぞれ良い部分があるので、一概に言えません。簡単に特徴を書いておきます。

- VISAは、使える店・ATMが多い。

- マスターは、為替レートが良い。VISAに次いで使える店・ATMが多い。

- JCBは、ハワイやアジア以外だと使える店が少ないが、海外の有名都市にあるJCBプラザで休憩や相談ができて便利。また、JCBは不正利用されたときの対応が良い。

- AMEXも、使える店は少ないが海外保険など付帯サービスが良い。

- TOEFLは、以前はVISAかマスターしか使えなかったが、今は、VISA/マスター/JCB/AMEXの4つどれでも使えるようになった。

↑こういう特徴があるので、メリット・デメリットを考え、上のランキングも見て、最適な2枚を考えてみてください。

クレカの審査に落ちてしまったときは

残念ながらクレカの審査に落ちてしまい、発行できなかった場合は、まずは、めげずに、もう2枚くらい申し込んでみましょう。同じ期間に、3枚くらいまでは申込をしても支障はありません。

ただし、一回審査に落ちたカードに関しては、半年くらい待たないとダメです。覚えておきましょう。

あと、審査に通りやすいクレカとしては、下のランキングからは外れますが、「自分がメインで使っている銀行のキャッシュカード付きクレカ」があります。カードを盗まれたときに現金を引き出される可能性がありますが、カード発行の面では、審査は通りやすいです(すでに銀行を利用している実績があるため)。

審査に落ちた時のもう一つの手段として、「親のクレカの家族カードを発行してもらう」という手もあります。これなら、ほとんど審査がなく、簡単に発行できます。

ただ、まあ、利用明細が親と一緒になりますし、銀行引落しは親の銀行口座からされることになるので、不便な点もあります。

オマケ:海外旅行中、安全にクレカを使う方法

最後に、 海外旅行中に安全にクレカを使うコツを3つ書いておきます。

カード会社の連絡先と、国際電話手段を確保しておく

クレジットカードの裏に、カード会社の電話番号が書いてあります。でも、「クレカの裏面にカード会社の電話番号が書いてあるから余裕〜!」と思っていると、実は落し穴にハマります(昔の私です)。

海外で、体調が悪くて病院を紹介して欲しいときや、カードを失くしたときの連絡先って、カードの裏には書いてないんです。必ず、日本にいるうちに、①病気のときの連絡先と、②カード紛失の連絡先の2つを電話番号をメモっておきましょう。

あと、海外からの連絡先として海外の電話番号を準備してくれているカード会社もあるのですが、これも意外に落し穴。そういう電話番号は、現地の電話からかけることを前提に準備されていて、日本から持ってきた自分のスマホからでは電話できないことがあります。一方、ホテルの電話は、高額になりがち。

そこで、私なんかは、050plusなどのIP電話アプリをスマホに入れているので、それを使って電話しようとするのですが、今度は、IP電話から0120などのフリーダイヤルに電話できなくて撃沈。しかたなくホテルの電話を使い、高額請求され、ホテルとケンカしたのが、ハイ、私です(カバンを盗まれた時でした。苦笑)。

そんなイライラしがちなアナタに(ここから真面目な話です→)おすすめなのが、IP電話のブラステルです。

海外在住の友人に教えてもらったのですが、このブラステル、スマホに「050 Free」というアプリを入れられるんですが、そのアプリから、なんと日本のフリーダイヤルがかけられるんです!しかも通話料無料!

ここ2、3年で、私は、このブラステルに何度お世話になったことか知れません。あなたにも、ぜひおすすめしたいサービスです。

ブラステルに関しては、↓こちらの記事で解説しています。

保険用クレカは限度額を引き下げておく

クレジットカードは事前にカード会社に連絡しておくと、利用限度額を上げたり、下げたりすることが可能です。利用限度額を下げておくと、盗難に遭って、不正利用されたときも、被害額が少なくて済みます。

ですので、海外旅行保険用として発行したクレカは、旅行前に利用限度額を下げておくと安心です。

キャッシュレス不可のカードは利用限度額を引上げておく

下のおすすめカードランキングには入れていませんが、キャッシュレス不可のカードとして、オリコカードがあります。オリコカードは、保険内容は良いのですが、キャッシュレス診療が不可。私もずっと残念に思っていました。

でも、最近、うまい使い方を発見したので紹介します。それは病院の支払いをカード払いですること。最近は、カード払いできる病院が多いので、まず病院にはカードで支払う。そのカード払いの銀行引落しは、1、2ヶ月後ですよね。その間に、カード会社に保険金申請をして、保険金をもらう。そして、その保険金で、カード請求に利用額に支払う、というわけです。

これで、オリコカードでも「手持ちの現金が足りなくて病院にかかれない」という事態は避けることができます。

以上の方法を行うために、オリコカードの場合は、海外旅行のときは利用限度額を上げてもらうように連絡しておきましょう。最悪、病気になってからでも、カード会社に利用限度額を上げる交渉をすることは可能です。

以上が、海外旅行へ行く学生向けクレカの選び方、でした。少しでも参考になれば幸いです。↓下のランキングも参考にして、選んでみてくださいね!

学生向け海外旅行保険付きおすすめカードランキング

学生におすすめのクレカを選ぶポイントとして、

●できるだけ年会費無料

●海外旅行保険は多く

●発行が早い

を基準に、ラインキングを作ってみました。ベスト4を紹介します。