オリコiBカード海外旅行保険の注意点←海外生活者の視点から

※オリコiBは、残念ながら2018年3月で募集を終了してしまいました。良いカードだったので、残念です。ただ、海外保険付きで年会費が無料に近いカードは、まだ他にもあります。⇒こちらの比較表で御覧ください。

オリコiBカードは、私(のむてつ)もイチオシの、海外旅行保険が充実したクレジットカードです!年会費もほぼ無料ですしね。ただし、キャッシュレス診療が使えないので、使い方に少しコツが必要。上手な使い方を含め、下に解説していきます。

Contents

まず結論

オリコiBの海外旅行での評価について、結論(ポイント)をまとめておきます。

オリコiBの良いところ

●海外旅行保険が、一般カードではトップクラスの充実度

●簡単に年会費無料にできる(年一回のカード利用で次年度無料)

●保険が自動付帯(海外へ行けば勝手に保険が有効になる)

●発行が約1週間と早い(ただし学生は2週間)

オリコiBの悪いところ

●キャッシュレス診療ができない(=海外の病院では、一度、自分で支払いが必要)

●一枚だけでは海外旅行保険は不足

●海外キャッシングは良くない

●90日以上の旅行には使えない

●家族特約ナシ。家族カードは作れる

●飛行機遅延/欠航・ロストバゲージ保険は無い

●ショッピング保険も無し

オリコiBは、こんな人向け

●単身者もしくは結婚しても子供がいない人

●年会費無料が好きな人

●短期旅行者(90日以内)

●カード付帯保険を上乗せしたい人

●早めに保険付帯カードが欲しい人

オリコiBに付帯の海外旅行保険の補償限度額

保険は利用付帯で、期間は最長90日。

傷害死亡/後遺障害 2000万

傷害治療 200万(1回のケガにつき)

疾病治療 200万(1回の病気につき)

賠償責任 2000万(1回の事故につき)

携行品損害 20万 (1年でリセット)

救援者費用 200万(1年でリセット)

飛行機遅延/欠航 なし

ロストバゲージ なし

(引受保険会社は、損保ジャパン日本興亜)

カード付帯の海外旅行保険を選ぶとき、一番重要なのは、一番使う確率の高い、病気ケガの治療費用の補償額です。それが、オリコiBでは、ケガ・病気治療費ともに200万円。これは年会費1万円以下の一般カードではトップクラスです。

ただし、海外の医療費事情を考えるとこのオリコiBだけで足りるとは言えません。カード付帯保険は、カードを複数枚持っていると限度額を上乗せできるので、他のカードと合わせて使うことをおすすめします。(下で解説します)

オリコiBの保険は自動付帯

カード付帯保険の条件には二種類あります。

①自動付帯:海外へ行くと自動的に保険が有効になる

②利用付帯:海外旅行の交通費などをカード払いすると保険が有効になる

オリコiBは自動付帯なので、海外に行けば自動的に保険が有効になります。

オリコiBに、プラスどれだけで海外旅行保険は十分か?

ハッキリ言えば、オリコiB1枚の保険だけでは足りません。

足りるか足りないか、で問題となる項目は、

●疾病・傷害治療費用の額

●救援者費用の額

の2つです。その中でも疾病・傷害治療費用は、風邪や腹痛でも使う可能性があり、一番使う確率が高いので最重要。

その治療費用で、必要額を考えてみると、大雑把な額ですが↓こんな感じになります。

●アジア 300〜500万⇒カード2,3枚

(台湾300万、香港400万、シンガポール500万)

●ヨーロッパ 400〜600万⇒カード2,3枚

●オーストラリア 400万⇒カード2枚

●アメリカ(ハワイ含む) 1000万以上⇒カード5枚

(グアム・サイパンは400万くらい)

という感じです。なので、オリコiB1枚の付帯保険だけでは「アジアでも保険金が不足する心配アリ」というレベルです。ですので、他のカード付帯保険も使って上乗せする必要があるんですね。上乗せについては、↓次に、説明します。

足りない分は、他のカード付帯保険との合算でカバー

オリコiB1枚だけの付帯保険で足りないので、他の保険付きクレジットカードを持ち、保険を上乗せさせます。

海外旅行保険付きのクレジットカードを2枚以上持っていた場合は、それぞれの項目の補償限度額が合算されるのです!(ただし傷害死亡/後遺障害の項目は合算されない)

具体例で見てみましょう。一番理想の組み合わせと言える、オリコiB(マスター)と、エポスカード(VISA)を選ぶとします。

↓表で見ると、補償額はこんな感じに合算されます。

エポスカードとオリコiBの2枚の保険を上乗せすると

| エポスカード | オリコiB | → | 合算結果 | |

|---|---|---|---|---|

| 保険期間 | 90日 | 90日 | → | 90日 |

| 条件 | 利用付帯 | 利用付帯 | ||

| 傷害死亡/後遺障害 | 3000万 | 2000万 | → | 3000万 |

| 傷害治療費用 | 200万 | 200万 | → | 400万 |

| 疾病治療費用 | 270万 | 200万 | → | 470万 |

| 賠償責任 | 3000万 | 2000万 | → | 5000万 |

| 携行品損害 | 20万 | 20万 | → | 40万 |

| 救援者費用 | 100万 | 200万 | → | 300万 |

↑この合算後の額なら、アジア旅行なら、一応、安心できますね。もう少し保険金があったほうが安心という人は、保険付帯カードをさらにもう一枚作っておくと、さらに上乗せになります。合算&必要な保険額に関しては、↑こういう感じで考えてください。

ちなみに、合算させる目的でカードを選ぶなら、保険が自動付帯のカードのほうが余計な手続き不要なのでラクです。

また、オリコiBは、国際ブランドをVISA・マスター・JCBの3種類から選べるので、上乗せ用のカードは、オリコiBの国際ブランドとは別のものを選ぶのがオススメです。海外ではVISAしか使えない店や、マスターしか使えない店、などがあるからです。

年会費無料や年会費の安いカードを探しているなら、こちらの比較表から探してみてください。⇒クレジットカード海外旅行保険比較表(80種以上)

オリコiBの評判の良い特典

オリコiBの、その他の評判が良い特典を見てみましょう。

オリコiBは発行が約1週間と早い(ただし学生は2週間)

オリコiBのカード発行までの時間は「最短8営業日」となっており、まあまあ早い部類に入ります。ただし、学生は資料の郵送などがあるので2週間くらいかかります。

留学にも使える(外国語の付保証明書を発行可能)

外国のビザ取得や、留学するときに、カード付帯保険の付保証明書(カードに保険が付いていることの証明書)の提出が必要な場合があります。

オリコiBでは、英語の付保証明書が発行できるので、留学にもバッチリ使えます。(発行手続きは2週間程度)

※オリコiBは、残念ながら2018年3月で募集を終了してしまいました。良いカードだったので、残念です。ただ、海外保険付きで年会費が無料に近いカードは、まだ他にもあります。⇒こちらの比較表で御覧ください。

オリコiBのイマイチなところ

オリコiBの短所というか、足りない部分も書いておきます。

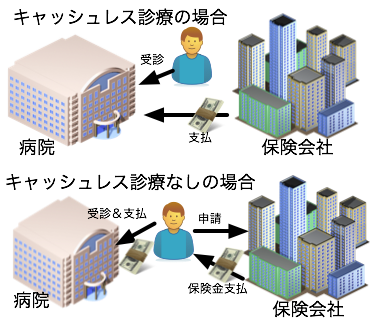

オリコiBはキャッシュレス診療ができない

キャッシュレス診療とは、「キャッシュレス・メディカルサービス」とか、「医療費キャッシュレスサービス」だとかの呼び名があるのですが、すべて同じです。要は、「現地の病院にかかったときに、保険会社が直接、病院に支払いをしてくれて、自分で支払いをしないで済む」というサービスです。

あると便利なのですが、残念ながらオリコカードでは、このサービスが使えません。ですので、現地の病院では一度自分で支払いをし(立て替え払いをし)、その後、カード会社(保険会社)に領収書などと一緒に申請をする、という手続きが必要です。

まあ、でも、キャッシュレス可能なカードでも、保険会社との提携病院がない場所(たとえば田舎など)では、キャッシュレス診療は不可です。ですので、割り切るのもアリだと思います。

[使い方コツ1]オリコiBはキャッシュレス可のカードの上乗せに使う

オリコiBは、キャッシュレス診療不可なのですが、実際のところ、そこまで不便はありません。ここでは使い方のコツを紹介。

まず1つめの使い方のコツとして、「オリコiBを上乗せカードとして使う」というのがあります。もう一枚のカードをキャッシュレス可能なカードにしておけば、そのカードの保険の範囲内でキャッシュレス診療は受けられるので、ほとんど問題が起こらない、というわけです。

具体的に言うと、こうです。単純なケースとして、↓こういう2枚の組み合わせでカードを持っていたとします。

●楽天カード(補償限度額ケガ200万・病気200万・キャッシュレスOK)

●オリコiB(補償限度額ケガ200万・病気200万・キャッシュレス不可)

これで海外でケガをしたとして、病院にかかるとします。すると、多くの場合は治療費用は200万以下なので、キャッシュレスOKの、楽天カードの保険デスクに連絡するだけで、こと足りるというわけです。

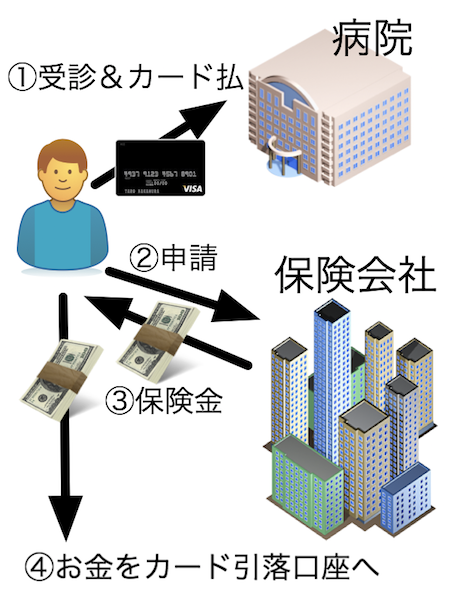

[使い方コツ2]オリコiBは病院支払に備え利用限度額を上げておく

2つめの使い方コツとして、「利用限度額を上げておく」というのがあります。

最近の海外の病院では、カード支払いOKという病院が多いです。ですので、現金を持っていなくても、クレジットカードを持っていれば診てもらうことができます。病院にかかったら、

①現地病院でカード決済し、

②その後、保険会社に保険金請求し、

③保険会社から保険金を受け取る

④もらった保険金を銀行口座に入れて、カードの引落しに使う、

という流れにすれば、現金を準備する必要はありません。

オリコiBだけの場合でも、カードの利用限度額は、多くの場合、増額手続きをすれば200万円まで増額可能です。増額が認められず利用限度額が少なかった場合は、オリコiBと、もう一枚の別カードと両方で支払いしてもいいでしょう。

オリコiBは、増額の審査は結構すぐに終わるので、最悪、病気になってからでも増額は可能です。

ですので、このコツのポイントとしては2つですね。

1.病院にかかるときは、保険デスクにカード払いOKの病院を紹介してもらう

2.オリコiBの利用限度額を上げておく

↓カード比較表のほうでは、キャッシュレス可能なカードだけ絞り込めるようにしています。組み合わせるためのカード探しにお役立てください。

※オリコiBは、残念ながら2018年3月で募集を終了してしまいました。良いカードだったので、残念です。ただ、海外保険付きで年会費が無料に近いカードは、まだ他にもあります。⇒こちらの比較表で御覧ください。

空港ラウンジは使えない

オリコiBは、年会費ほぼ無料の一般カードなので、残念ながら空港ラウンジは使えません。空港ラウンジが使いたい人は、年会費1万円以上のカードに申し込んでください。ちなみに、オリコiBにはプライオリティパスも付いていません。

ショッピング保険なし

オリコiBには、ショッピング保険は付いていません。ショッピング保険とは、そのカードで購入した商品が偶然の事故などで損害を被ったときに補償してくれる、というもの。まあ、メインカードとして使うのでなければ問題ないですね。

家族の保険はカバーできない(家族特約ナシ・家族カードは発行可)

オリコiBの付帯保険は、あくまでカード会員のみが対象。家族の保険もカバーする「家族特約」は付いていません。ですので18歳未満の子供がいる場合は、有料保険に加入するか、家族特約つきカードを別に作る必要があります。(家族特約について詳しくはこちら)

ただし、オリコiBの家族カードは発行できるので、18歳以上の家族は、家族カードを持てば、カード会員と同じ保険をもらえます。

飛行機遅延/欠航・ロストバゲージ保険は無い

オリコiBの付帯保険には、飛行機遅延/欠航・ロストバゲージ保険はありません。これらの保険も有料カードにしか付いていないものです。これらの保険は、保険金をもらうための条件も厳しいので、私は無くてもいいんじゃないかと思っています。

「でも欲しい!」という人は、↓こちらのページを御覧ください。

飛行機欠航/遅延・ロストバゲージ保険付きカード比較表(20枚以上)

オリコiBでの海外キャッシングはイマイチ

現地ATMで現地通貨を引き出す「海外キャッシング」は、現地の両替所よりもお得に外貨両替できるオススメの方法。ただし、オリコiBで、それをやるのはイマイチです。両替レートの良さではマスターを選んでおけばいいのですが、繰上げ返済に電話代+振込手数料がかかってしまいます。

海外キャッシングでお得なカードは、年会費無料のものがあるので、別に作るべきです。↓こちらでしっかり解説しています。

国際キャッシュカード徹底比較

まとめ

ポイントをまとめると、オリコiBは、↓こんなカードです。

●単身者もしくは結婚しても子供がいない人

●年会費無料が好きな人

●短期旅行者(90日以内)

●カード付帯保険を上乗せしたい人

●早めに保険付帯カードが欲しい人

利用の注意点

キャッシュレス診療ができない(現地病院ではカード払いで)

付帯保険は1枚だけでは不十分。必ず他カードで上乗せを。

海外キャッシングは別のカードのほうがいい

飛行機遅延/欠航・ロストバゲージ保険は無い

という感じです。

オリコiBは良いカードなのは間違いないので、上手に活用してみてくださいね。

※オリコiBは、残念ながら2018年3月で募集を終了してしまいました。良いカードだったので、残念です。ただ、海外保険付きで年会費が無料に近いカードは、まだ他にもあります。⇒こちらの比較表で御覧ください。