セディナゴールドカードの海外旅行保険と海外旅行での注意点

セディナゴールドカードの海外旅行保険は、ゴールドカードの中でもトップを争うレベルのおトクさ。保険は非常に充実しており、おすすめのカードです。

比較表おすすめ1位のセゾンゴールド・アメリカン・エキスプレス・カード(以下、セゾンゴールドアメックスと表記)(年会費1万円)と比較すると、↓こんな感じ。

海外旅行保険の補償額ではセゾンゴールドアメックスの勝ち(特に家族の保険が多い)、

年会費の安さではセディナゴールドカードの勝ち、

という感じで、保険内容を取るか、コストの安さを取るか、の選択になります。(下で詳しく比較します)。 保険内容よりも、年会費の安さを重視する場合は、セディナゴールドカードがおすすめです。

Contents

まぎらわしい「セディナカードゴールド」と「セディナゴールドカード」は全く違うカード

先に書いておきますが、セディナのゴールドカードは2枚あり、まぎらわしいです。↓この2つは全く別カードです。

①セディナカードゴールド(年会費2095円)

②セディナゴールドカード(年会費6600円)

①の付帯保険はショボいのですが、②の付帯保険は良いです。このページは、②のセディナゴールドカードについて解説しています。

セディナゴールドカードは、こういう人向け

●家族の保険もカバーする「家族特約」付きのカードは欲しいが、年会費1万円はキツイ人。家族の保険の補償額を少し少なくしてもいいから年会費を抑えたい、という人

●自分と配偶者、子供も含めて、海外へ行く機会が多い人

●子供が海外留学(3ヶ月以内)へ行く人

●外貨両替でお得なカードが欲しい人

こういう人には向かない

こういう人には、セディナゴールドカードは向いていません。他のカードをおすすめします。

●家族の保険は、できるだけ多く欲しい人

⇒家族の治療費用限度額がゴールドカード最高の300万円である、セゾンゴールドアメックスをおすすめします。

●年会費無料のカードを探している人

⇒年会費無料カードはこちらへ

海外旅行保険の補償額

セディナゴールドカードの海外旅行保険は、補償額で見ると、非常に良いです。5段階評価で言えば、最高評価の「5」です。ただし、家族に対する補償額は少し減ります(平均から考えれば十分高いですが)。

本人補償額

傷害死亡/後遺障害 2000万(1億)

傷害治療費用 300万

疾病治療費用 300万

携行品損害 50万

賠償責任 5000万

救援者費用 500万

※( )内は、交通費などをカード払いした場合の額

家族特約対象者の補償額

傷害死亡/後遺障害 1000万

傷害治療費用 200万

疾病治療費用 200万

携行品損害 50万

賠償責任 2000万

救援者費用 200万

基準としては、年会費無料カードの中で、一番、海外旅行保険が充実しているカードで、治療費用が200万円(保険は本人のみ)のレベルです。そのことを考えると、セディナゴールドカードの治療費用は300万と高く、家族の治療費用も200万円なので、付帯保険の充実度が、よくわかりますね。

参考記事:ゴールドカード海外旅行保険比較表

セディナゴールドカードの家族特約は、配偶者も同居の親も対象なので、家族カードを発行しなくてもOK

セディナゴールドカードの家族特約は、家族特約の範囲が広く、↓このような感じで同居の家族全員をカバーできます。(配偶者や親は家族特約の対象外のカードもあるので、これはメリットです)

セディナゴールドカードの家族特約の詳細は、↓こうなっています。

セディナゴールドカード公式サイトより

対象となる家族の範囲

①カード会員の配偶者

②カード会員と生計を共にする同居の親族

③カード会員と生計を共にする別居の未婚の子

※親族とは、6親等以内の血族または3親等以内の姻族をいい、以下の条件を満たす方とします。

●海外旅行の目的をもって住居を出発した時点において、上記に該当する親族であること。(対象外となる例: 旅行出発後出産されたお子様等)

●事故発生時、発病時または費用発生時において、上記に該当する親族であること。

※家族特約は会員と生計を共にしていることが前提となりますので、同居の親族であっても、お勤めをされている家族の方等の場合は家族特約の対象とならない事があります。

※対象となるご家族の方には年齢制限がありません。

※家族カードをお持ちの方については、家族会員としての補償が優先し、家族特約により重複して補償されることはありません。

家族特約でカバーされるので、配偶者や同居の親族のぶんの家族カードを、保険を得るために発行する必要がありません。家族カードの年会費の分だけ節約できますね。セディナゴールドカードの場合、家族カードは一枚目から年1,000円の年会費がかかるので、これが節約できるのは嬉しいですね。

もちろん、家族カードを発行すれば、本会員と同じ保険を手に入れることができるので、「病気ケガ治療費用」を高くしたい場合は、年会費を払ってでも家族カードを発行する、という選択もアリです。

保険条件は自動付帯

カード付帯保険の条件には二種類あります。

①自動付帯:海外へ行くと自動的に保険が有効になる

②利用付帯:海外旅行の交通費などをカード払いすると保険が有効になる

セディナゴールドカードに付帯する海外旅行保険は、自動付帯なので、海外へ行けば自動的に保険が有効になります。

これは、カード会員である自分だけではなく、家族カード会員、家族特約対象者も同じ条件です。

ですので、自分が同行しない、子供だけの海外短期留学などでも、保険は有効になります。

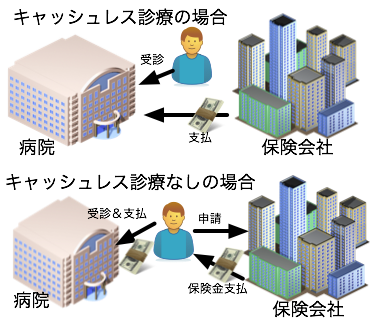

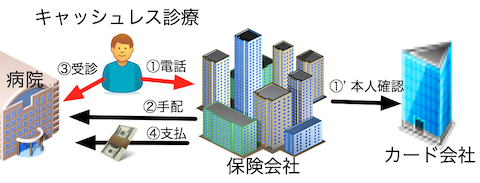

セディナゴールドカードはキャッシュレス診療OK

大都市限定になりますが、セディナゴールドカードの付帯保険では、キャッシュレス診療が可能です。

キャッシュレス診療とは、「キャッシュレス・メディカルサービス」とか、「医療費キャッシュレスサービス」だとかの呼び名があるのですが、すべて同じです。要は、「現地の病院にかかったときに、保険会社が直接、病院に支払いをしてくれて、自分で支払いをしないで済む」というサービスです。

昔は、このサービスが無く、現地の病院では一度自分で支払いをし(立て替え払いをし)、その後、カード会社(保険会社)に領収書などと一緒に申請をする、という面倒な手続きが必要でした。その面倒な手続きが、セディナゴールドカードでは不要になる、ということです。

※最近のカード付帯保険は、ほぼ9割くらいの保険付帯カードが、キャッシュレス診療可能になっています。

ただし、キャッシュレス可能なカードでも、保険会社との提携病院がない場所(たとえば田舎など)では、キャッシュレス診療は不可能で、まず自費で立替をして、それから保険金申請手続が必要です。

セディナゴールドカードのキャッシュレス診療は家族特約対象者もOK

セディナゴールドカードのキャッシュレス診療は、家族特約対象者もOKなのも嬉しいところ。多くのカードで「キャッシュレス診療は本会員のみで、家族特約対象者はダメ」なので、これもメリットと言えます。

キャッシュレス診療の使い方のコツ

私も上海滞在時代や海外旅行で何度か使ったので、キャッシュレス診療の使い方のコツを少し書いておきます。それは3つ。

●体調が悪くなるかも、という段階で提携病院を聞いておく

●いきなり病院に行ってはダメ。カード会社に電話して病院を手配してもらうこと

●土日祝、年末年始など、カード会社が休みの日はキャッシュレス不可

いくら大都市でも、すべての病院が保険会社の提携病院であることはありません。もし飛び込みで病院に行ってしまうと、提携病院ではない場合、キャッシュレス診療サービスは使えないことになります。

なので、まずは提携病院がどこの病院なのか、を調べておく。提携病院が近くにないこともあるからです。そして、実際に病院に行きたくなったら、カード会社に電話して病院を予約してもらう。そうすれば確実にキャッシュレス診療をしてもらうことができます。

※以前は「健康なうちに提携病院を保険会社に聞いておくと安心ですよ」と読者さんにはアドバイスしていたのですが、2016年7月と8月の調査で、いくつかの保険会社で提携病院を教えてもらうのを断られました(涙)。理由はここでは割愛しますが、「本当に体調の悪いときしか提携病院を教えてもらえない」ということがあることは覚えておいてください。

そして、3つ目のポイント、「土日祝、年末年始などはキャッシュレス診療不可」について。キャッシュレス診療のためには、保険会社は「その人がカードの持ち主だ」という確認が必要です(上の図の①')。普通は、その確認は1、2時間で済みます。ですが土日祝などはカード会社が休みで確認が取れません。だからキャッシュレス不可となってしまうのです。覚えておきましょう。

セゾンゴールドアメックスとの比較

家族特約が付いていて、一番保険が充実しているセゾンゴールドアメックスと比較してみましょう。一番の比較ポイントは、治療費用限度額と、年会費額の違いですね。

セゾンゴールドアメックス |

セディナゴールドカード |

||||

|---|---|---|---|---|---|

| 年会費 (税抜) |

1.1万円 | 6600円 | |||

| 国際ブランド | アメックス | VISA/マスター/JCB | |||

| 保険付帯条件 | 自動付帯 | 自動付帯 | |||

| 保 険 金 限 度 額 |

本会員 | 家族 | 本会員 | 家族 | |

| 傷害死亡/後遺傷害 | 5000万円 | 1000万円 | 2000万円 (1億) |

1000万円 | |

| ★重要★ 傷害・疾病治療費 |

傷害 300万 疾病 300万 |

傷害 300万 疾病 300万 |

傷害 300万 疾病 300万 |

傷害 200万 疾病 200万 |

|

| 賠償責任 | 3000万円 | 3000万円 | 5000万円 | 2000万円 | |

| 携行品損害 | 30万円 | 30万円 | 50万円 | 50万円 | |

| 救援者費用 | 200万円 | 200万円 | 500万円 | 200万円 | |

| キャッシュレス診療 | ○ | ○ | ○ | ○ | |

| 家族特約の範囲 | 子供○、配偶者○、同居の親○ | 子供○、配偶者○、同居の親○ | |||

| 家族カード年会費 | 年会費1100円 | 年会費1100円 | |||

| 備考 | セゾンゴールドアメックス詳細ページへ | ( )内は旅費をカード払いしたときの補償額 | |||

上にも書きましたが、

●保険の充実度ならセゾンゴールドアメックス、

●年会費の安さならセディナゴールド、

という感じですね。

他の保険内容⇒航空機遅延/ロストバゲージ保険ナシ

ショッピング保険(買物保険)は普通

カードで買った商品が故障した場合に補償してくれるショッピング保険(買物保険)は、期間90日で年間300万円までです。この買物保険は普通レベルです。

航空機遅延/ロストバゲージ保険ナシ

航空機遅延/ロストバゲージ保険は、セディナゴールドカードには付帯していません。ライバルのセゾンゴールドアメックスには付帯していますから、その点では、負けています。

ただし、この補償は、条件が厳しく、実際に使えるケースは、そこまで多くないので、なくてもいいでしょう。「飛行機遅延は4時間以上の遅れor欠航」、「手荷物遅延は到着から6時間以上遅れ」、「手荷物紛失は到着から48時間以内に届かない場合」など、です。

また、もらえる保険金も、限定されています。出発便/帰国便の航空機遅延/欠航の場合に保険金がおりるのは待ち時間の食事代のみ。乗継便の航空機遅延/欠航の場合に保険金がおりるのは、ホテル宿泊料金、待ち時間の食事代のみ。ロストバゲージの場合は、衣類や生活必需品の購入費用のみ、です。

興味がある人は、↓こちらで詳細に比較しているので、参考にしてみてください。

参考記事:飛行機欠航/遅延・ロストバゲージ保険付きカード比較表(20枚以上)

セディナカードの評判の良い特典

セディナカードの、その他の評判が良い特典を見てみましょう。

外貨両替でお得

海外の現地通貨は、現地のATMからクレジットカードで引き出す「海外キャッシング」が手数料が安くてお得です(利息も含めて安い)。

そのときに重要なのが「繰り上げ返済」と呼ばれるものなのですが、中でも、セディナカードは繰り上げ返済がしやすいカードなのです。セディナカードだと、スマホアプリや、インターネットから繰り上げ返済(ペイジーでの返済)ができます。しかも、そのときの振込手数料も無料。

もちろんセディナゴールドカードでも同じことができます。

私自身、数か国でセディナカードでATM引き出しを試してみましたが、いつも一番安く外貨をゲットできるのが、セディナカードでした。

この点において、セディナカードは海外旅行では必須のカードだと、私は思っています。

セディナゴールドカードは空港ラウンジOK。国内28空港、海外1空港

セディナゴールドカードでは、空港ラウンジが利用可能。ただし国内空港がメインです。海外は、セディナゴールドカードJCB限定でハワイ(ホノルル)のみ。

ラウンジ利用は出発時だけいい、と割り切るなら、これでもいいでしょう。ただし、同伴者は有料になるので気をつけてください(家族カード会員なら無料)。

利用可能な国内空港ラウンジ

新千歳空港/函館空港/青森空港/秋田空港/仙台空港/新潟空港/成田国際空港/羽田空港/中部国際空港/富山空港/小松空港/大阪国際空港(伊丹空港)/関西国際空港/神戸空港/岡山空港/広島空港/米子空港/山口宇部空港/高松空港/徳島空港/松山空港/福岡空港/北九州空港/大分空港/長崎空港/熊本空港/鹿児島空港/那覇空港

利用可能な海外空港ラウンジ(JCBのみ)

ハワイ ホノルル国際空港

また、以上のラウンジは、どれも「カード会社ラウンジ」です。食事やサービスなどがより充実している「航空会社ラウンジ」ではないので、注意。

まとめ

以上、セディナゴールドカードの海外での利用法でした。いろいろ書きましたので、再度、このカードに向いている人を書いておきます。

●家族の保険もカバーする「家族特約」付きのカードは欲しいが、年会費1万円はキツイ人。家族の保険の補償額を少し少なくしてもいいから年会費を抑えたい、という人

●自分と配偶者、子供も含めて、海外へ行く機会が多い人

●子供が海外留学(3ヶ月以内)へ行く人

●外貨両替でお得なカードが欲しい人

ゴールドカードは、年会費もかかりますし、気軽に持つこともできないのですが、このセディナゴールドカードは年会費も6600円と安いですし、外貨両替にも強い、そして家族特約で子供の保険もカバーできる、と三拍子そろったバランスの良いカードと言えます。

その年会費の価値は十分にあると思います。作っておいて損はないカードです。

※本サイトの表記内容は2021年5月現在の内容になります。正しい詳細に関しては株式会社セディナの公式ページをご確認ください。