セゾンゴールド・アメリカン・エキスプレス・カード海外旅行保険の注意点←海外生活者の観点から

※セゾン系カードの付帯海外旅行保険は、2021年7月、ほぼ全てのカードが利用付帯に改悪されたのでご注意ください。

セゾンゴールド・アメリカン・エキスプレス・カード(以下、セゾンゴールドアメックスと記載)は、海外旅行保険が、ゴールドカードの中でも非常に充実したカードです。

特に、家族特約が手厚いので、↓こういう人向けのカードと言えます。

●自分と配偶者、子供も含めて、海外へ行く機会が多い人(1度の家族旅行で、年会費1万円の元が取れます)

●子供が海外留学(3ヶ月以内)へ行く人

Contents

こういう人には向かない

こういう人には、セゾンゴールドアメックスは向いていません。他のカードをおすすめします。

⇒そもそも「家族特約付きカード」(=年会費が高い)を準備する必要がありません。家族カード発行で十分です。家族特約と家族カードの違いはこちらで解説しています。

●年会費1万円がちょっと高いなと思う人

⇒ミライノカードゴールドなら、少しだけ家族に対する保険は減りますが、年会費は3000円で済みます。

●年会費無料のカードを探している人

⇒年会費無料カードはこちらへ

●海外キャッシングでお得なカードが欲しい人

⇒海外キャッシングでお得なカードはこちらへ

海外旅行保険の補償額

セゾンゴールドアメックスの海外旅行保険は、補償額で見ると、非常に良いです。5段階評価で言えば、最高評価の「5」です。特に家族に対する補償額が高いのが特長です。

本人補償額

傷害死亡/後遺障害 5000万

傷害治療費用 300万

疾病治療費用 300万

携行品損害 30万

賠償責任 3000万

救援者費用 200万

家族補償額

傷害死亡/後遺障害 1000万

傷害治療費用 300万

疾病治療費用 300万

携行品損害 30万

賠償責任 3000万

救援者費用 200万

年会費無料カードの中で、一番、海外旅行保険が充実しているカードで治療費用が200万円です。そのことを考えると、セゾンゴールドアメックスの治療費用は300万と高く、付帯保険の充実度が、よくわかると思います。

家族特約(=要は家族に対する保険)は、配偶者、子供、両親も対象。しかも自分が行かない海外旅行も対象です(利用付帯)。これだけで年会費1万円の元が取れる人も多いと思います。

家族に対する治療費用が300万、というのは本当にすごいです。プラチナカードにも劣りません。一番の長所と言えるでしょう。↓こちらが年会費2万円のセゾン・プラチナ・アメックスと比較した、比較表です。

セゾンゴールドアメックスとセゾンプラチナアメックスの比較

セゾンゴールドアメックス |

セゾンプラチナアメックス |

||||

|---|---|---|---|---|---|

| 年会費 | 1.1万円(税込) | 2.2万円(税込) | |||

| 国際ブランド | アメックス | アメックス | |||

| 保険付帯条件 | 利用付帯 | 利用付帯 | |||

| 保 険 金 限 度 額 |

本会員 | 家族特約 | 本会員 | 家族特約 | |

| 傷害死亡/後遺傷害 | 5000万円 | 1000万円 | 1億円 | 1000万円 | |

| ★重要★ 傷害・疾病治療費 |

傷害 300万 疾病 300万 |

傷害 300万 疾病 300万 |

傷害 300万 疾病 300万 |

傷害 300万 疾病 300万 |

|

| 賠償責任 | 3000万円 | 3000万円 | 5000万円 | 5000万円 | |

| 携行品損害 | 30万円 | 30万円 | 50万円 | 50万円 | |

| 救援者費用 | 200万円 | 200万円 | 300万円 | 300万円 | |

| キャッシュレス診療 | ○ | × | ○ | × | |

| 家族特約の範囲 | 子供○、配偶者○、同居の親○ | 子供○、配偶者○、同居の親○ | |||

| 家族カード年会費 | 年会費1000円 | 年会費3000円 | |||

| 航空機遅延/ロストバゲージ補償額 | 3万/10万 | 3万/10万 | |||

| 手荷物無料宅配 | 帰国時のみ | 出国時/帰国時 | |||

| プライオリティ・パス | なし | あり | |||

↑このように、付帯する海外旅行保険の面では、プラチナカードレベルであるのが、セゾンゴールドアメックスの特長です。

注意。利用付帯に改悪された

セゾンゴールドアメックスに付帯する海外旅行保険は、2021年7月から利用付帯に改悪されました。付帯保険を使いたい場合は、海外旅行の交通費などの支払いが必須です。

これは、カード会員である自分だけではなく、家族特約対象の家族も同じです。

セゾンカードは利用付帯になったが利用付帯裏技は不可

セゾンカードはほぼ全てのカードが利用付帯に変わりましたが、残念ながら利用付帯裏技は不可。日本出国から91日以降は保険は無効になります。

利用付帯裏技というのは、90日以上の海外滞在でもカード付帯保険を使う裏技です。くわしくは↓こちらの記事で解説しています。

セゾンゴールドアメックスはキャッシュレス診療OK

大都市限定になりますが、セゾンゴールドアメックスの付帯保険では、キャッシュレス診療が可能です。

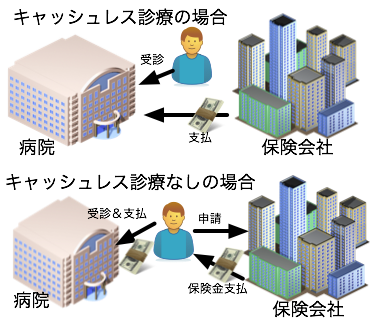

キャッシュレス診療とは、「キャッシュレス・メディカルサービス」とか、「医療費キャッシュレスサービス」だとかの呼び名があるのですが、すべて同じです。要は、「現地の病院にかかったときに、保険会社が直接、病院に支払いをしてくれて、自分で支払いをしないで済む」というサービスです。

昔は、このサービスが無く、現地の病院では一度自分で支払いをし(立て替え払いをし)、その後、カード会社(保険会社)に領収書などと一緒に申請をする、という面倒な手続きが必要でした。その面倒な手続きが、セゾンゴールドアメックスでは不要になる、ということです。

※最近のカード付帯保険は、ほぼ9割くらいの保険付帯カードが、キャッシュレス診療可能になっています。

セゾンゴールドアメックスの引受保険会社である「損保ジャパン日本興亜」の全世界のキャッシュレス提携病院一覧は、↓こちら。

http://www.sjnk.co.jp/kinsurance/leisure/off/support/assist/

※提携病院は常に入れ替わりがあるので、必ず公式サイトから最近情報を得るようにしてください

ただし、キャッシュレス可能なカードでも、

●保険会社との提携病院がない場所(たとえば田舎など)や、

●カード会社が休みである土日祝日

は、キャッシュレス診療は不可です。

その場合、まず自費で立替をして、それから保険金申請手続が必要です。キャッシュレス診療の使い方のコツに関しては、↓こちらの記事で詳しく書いています。

おすすめ2位のミライノゴールドとの比較

保険のバランスでは一番良い、セゾンゴールドアメックス。では、その次に保険内容が良い、ミライノゴールドカードと比較してみましょう。ミライノゴールドは、年会費が安い(税別3000円)のと、自分の保険が手厚い、という特徴があります。

セゾンゴールドアメックスとミライノゴールドとの比較

セゾンゴールドアメックス |

ミライノカードゴールド |

||||

|---|---|---|---|---|---|

| 年会費 (税抜) |

1.1万円 | 3300円 | |||

| 国際ブランド | アメックス | JCB | |||

| 保険付帯条件 | 利用付帯 | 利用付帯 | |||

| 利用付帯裏技 | × | ○ | |||

| 保 険 金 限 度 額 |

本会員 | 家族 | 本会員 | 家族 | |

| 傷害死亡/後遺傷害 | 5000万円 | 1000万円 | 5000万円 | 1000万円 | |

| 重要★ 傷害・疾病治療費 |

傷害 300万 疾病 300万 |

傷害 300万 疾病 300万 |

傷害 500万 疾病 500万 |

傷害 250万 疾病 250万 |

|

| 賠償責任 | 3000万円 | 3000万円 | 5000万円 | 2500万円 | |

| 携行品損害 | 30万円 | 30万円 | 50万円 | 25万円 | |

| 救援者費用 | 200万円 | 200万円 | 300万円 | 150万円 | |

| キャッシュレス診療 | ○ | ○ | ○ | ○ | |

| 家族特約の範囲 | 子供○、配偶者○、同居の親○ | 子供○、配偶者○、同居の親○ | |||

| 家族カード年会費 | 年会費1000円* | 家族カード不可* | |||

| 航空機遅延/ロストバゲージ保険 | あり | なし | |||

| 手荷物無料宅配 | 帰国時 | なし | |||

| 備考 | ●*家族特約で配偶者や同居の親もカバーできるので家族カードは不要 | ●ミライノゴールド解説ページ | |||

セゾンゴールドアメックスの家族特約は、配偶者も同居の親も対象。家族カード必要なし

セゾンゴールドアメックスの家族特約は、家族特約の範囲が広く、↓このような感じで同居の家族全員をカバーできます。(配偶者や親は家族特約対象外のカードもあるので、これはメリットです)

セゾンゴールドアメックスの家族特約の詳細は、↓こうなっています。

セゾンゴールドアメックス公式サイトより

●ご家族の範囲は、本会員の配偶者、本会員またはその配偶者と生計をともにする同居の親族、本会員またはその配偶者と生計をともにする別居の未婚のお子様です。

家族特約でカバーされるので、配偶者や同居の親のぶんの家族カードを、保険を得るために発行する必要がありません。家族カードの年会費ぶんだけ節約できますね。セゾンゴールドアメックスの場合、家族カードは一枚目から年1,000円の年会費がかかるので、これが節約できるのは嬉しいですね。

セゾンゴールドアメックス 他の保険内容⇒航空機遅延/ロストバゲージ保険も最高レベル

●ショッピング保険(買物保険)は普通

カードで買った商品が故障した場合に補償してくれるショッピング保険(買物保険)は、期間90日で年間200万円分です。この買物保険は普通レベルと言えます。もっと良いカードは、補償期間が180日間のカードなどもあります。(セディナカード、イオンカードなど)

●航空機遅延/ロストバゲージ保険つき

航空機遅延/ロストバゲージ保険が、セゾンゴールドアメックスには付帯しています。遅延の多いLCCや、トランジットがある旅行のときは安心です。

その補償額は、飛行機遅延/欠航時は3万円、手荷物遅延/紛失の場合は10万円まで出ます。この額は、他のカードと比較してもトップクラスに良いレベルです。参考記事:飛行機欠航/遅延・ロストバゲージ保険付きカード比較表(20枚以上)

ただし、これらの保険は、条件が厳しいので、利用するときには注意が必要です。「飛行機遅延は4時間以上の遅れor欠航」、「手荷物遅延は到着から6時間以上遅れ」、「手荷物紛失は到着から48時間以内に届かない場合」など、です。

また、もらえる保険金も、限定されています。出発便/帰国便の航空機遅延/欠航の場合に保険金がおりるのは待ち時間の食事代のみ。乗継便の航空機遅延/欠航の場合に保険金がおりるのは、ホテル宿泊料金、待ち時間の食事代のみ。ロストバゲージの場合は、衣類や生活必需品の購入費用のみ、です。

注意:リボ払いをしたくない人のための申込画面の選び方

読者の方から質問をいただきました。

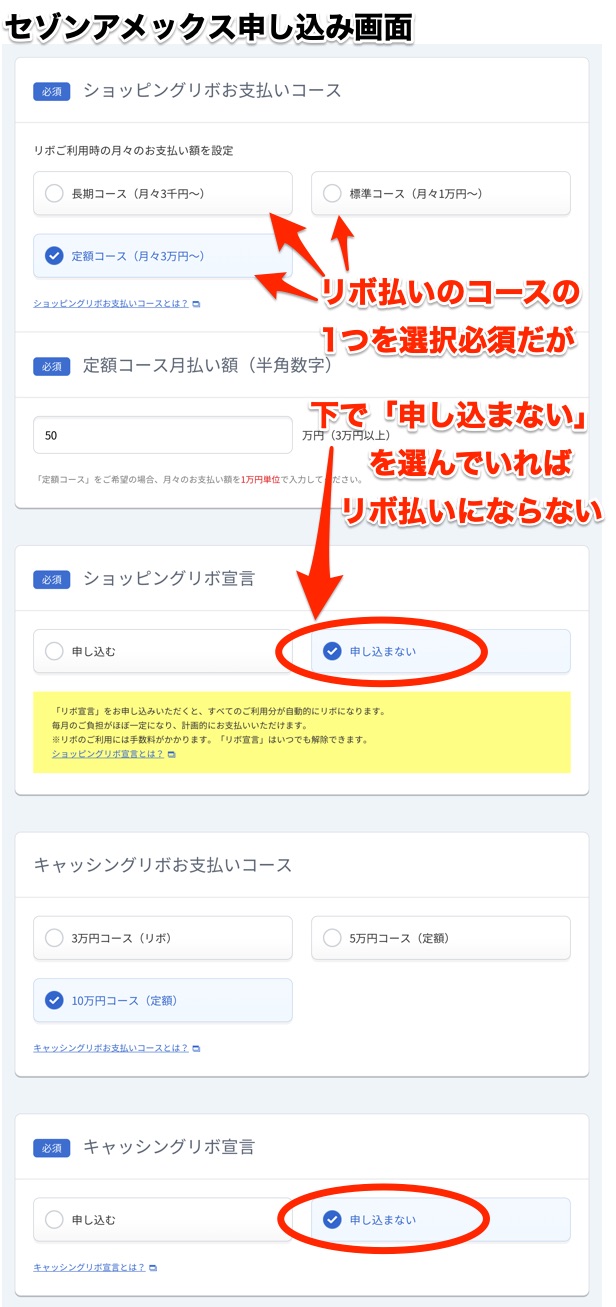

↑これが、その問題の申込画面。この選択肢を見ると、たしかに、リボ払いが必須に見えますよね(汗)。私も、よくわからなかったので、セゾンに問合せてみました。結論から言うと、

とのこと。

あくまで、コースの選択は、「リボ払いを希望したときに、どのコースにするか」という問題なので、常に一括払いを希望していれば、ここでのコース選択は関係ないんだそうです。

逆に、「リボ宣言」を選んでしまうと全てがリボ払いになるので、ご注意ください。

どのコースを選んでもいいのですが、私なら、さきほどの↑上の画像のように選択します。一応、参考にしてみてください。(「定額コースの月払い額」の欄は、適当な数字で大丈夫です。)

海外キャッシングするなら別カードを利用すべき

現地ATMで現地通貨が引き出せる「海外キャッシング」は、銀行や両替所での両替よりも、レートもお得で便利です。

ただ、セゾンゴールドアメックスでも、海外キャッシングは可能なのですが、手数料や利息を少なくするための繰上返済が、電話が必要だったり、少々面倒です。

ですので、海外キャッシングする場合は、別のカードを作ることをオススメします。(私自身も、海外キャッシング専用カードを作っています)

海外キャッシングでお得なカードに関しては、こちらのサイトで比較しています。

参考サイト;国際キャッシュカード徹底比較(インターナショナルカード)

まとめ

以上、セゾンゴールドアメックスの海外での利用法でした。いろいろ書きましたので、再度、このカードに向いている人を書いておきます。

セゾンゴールドアメックスに向いている人

●自分と配偶者、子供も含めて、海外へ行く機会が多い人

(1度の家族旅行で、年会費1万円の元が取れます)

●子供が海外留学(3ヶ月以内)へ行く人

言ってみれば、「所帯持ち用カード」です(笑)。

ゴールドカードは、年会費もかかりますし、気軽に持つこともできないのですが、このカードは年会費1万円の価値はあると思います。

比較表でも上位に掲載しています。

⇒海外旅行保険付帯ゴールドカード比較表

作っておいて損はないカードです。

※2020年9月24日まで「SHOP SMALL Amexで30%キャッシュバック」キャンペーン実施中。事前登録して対象店舗でカード払いすると30%キャッシュバック、というお得な内容です。詳しくは公式サイトをご覧くださいね。

[コツ]保険付帯カードは、まず「子供の保険が必要かどうか」で決めるべき

保険付帯カードを選ぶコツは、まずは「18歳未満の子供の保険が必要かどうか?」を決めること。●子供の保険が必要 ⇒家族特約付きカード(種類少ない。年会費高い)

●子供の保険は不要 ⇒一般カード(種類多い。年会費安い)

となります。配偶者や同居家族がいても、18歳以上なら、家族カードを作ることで、同じ保険を持つことができるので、家族特約付きカードは不要です。

子供の保険が不要な人は、↓こちらの比較表をどうぞ。

海外旅行保険付帯クレジットカード比較表(子供がいない人向け)

(↑画像をクリックすると飛びます)

子供の保険も欲しい人は、↓こちらの家族特約付きカード比較表を。

家族特約付き海外旅行保険50枚比較表

(↑画像をクリックすると飛びます)

学生さんは、学生ならではのお得なカードがあります。こちら↓

海外旅行する学生のおすすめクレジットカード選び

最新情報をお届けするメールマガジン

新しく発見したカード利用方法や注意点などを、メールマガジンでお届けします。

のむてつのメルマガ 登録フォームへ