JACCS(ジャックス)カード海外旅行保険の注意点←海外生活者の観点から

JACCS(ジャックス)カードに付帯する海外旅行保険は、端的に言えば、一般カードは良く、ゴールドカードはイマイチ。

海外旅行で使うカードとしては、保険以外にも「海外利用の明細への反映が遅い」という欠点があるので、使い方が要注意なカードです。

私自身も、ジャックス横浜カードやDelightジャックスカード(旧REXカード)、漢方スタイルクラブカードなど、愛用してきましたので、その経験もふまえて、上手な使い方、選び方を解説します。

Contents

まず結論

ジャックスカードの海外旅行での評価について、結論(ポイント)をまとめておきます。

ジャックスカードの良いところ

一般カードの海外旅行保険が良い(疾病治療費上限200万,傷害治療費上限200万、比較表 最高2位くらい)

年会費無料のカードもある

保険が自動付帯 ←2023年10月、利用付帯に

キャッシュレス診療OK

留学にも使える(付保証明書を発行可能)

カードによってはショッピング保険付(=90日間、買ったものを補償)

ジャックスカードのダメなところ

保険が利用付帯(カード払い必須。2023年10月から)

ゴールドカードの付帯海外保険はイマイチ

海外利用の明細への反映が遅い

一枚だけでは海外旅行保険は不足

海外キャッシングは良くない

90日以上の旅行には使えない ←利用付帯裏技で使えるように

ジャックスカードは、こんな人向け

●ジャックスカードでポイントを貯めたい人

●18歳未満の子供と海外へ行く予定がない人

●年会費無料が好きな人(Delightジャックスカード、横浜カードがおすすめ)

●長期旅行者(90日以上)

●カード付帯保険を上乗せしたい人

下にそれぞれ解説していきます!

ジャックスカード付帯の海外旅行保険は一般カードは良く、ゴールドカードはイマイチ

まずはジャックスカードに付帯する海外旅行保険について、です。ジャックスカード自体は多くの種類があるカードですが、付帯する海外旅行保険で見るとジャックスカードは2種類しかありません。

●ジャックス一般カードの海外旅行保険 ←良い

●ジャックスゴールドカードの海外旅行保険 ←イマイチ

ここで言う「一般カード」とは年会費3000円くらいまでのカード。「ゴールドカード」は年会費5000円のものだと思ってください。

ズバッと言ってしまうと、ジャックスカードは一般カードの保険は良いのでオススメですが、ゴールドカードの保険は年会費のわりにはイマイチです。↓実際に海外保険の内容を見てみましょう。

ジャックスカードの海外旅行保険内容(年会費無料も含む一般カード)

補償限度額

傷害死亡/後遺障害 2000万

傷害治療 200万 (1回のケガにつき)

疾病治療 200万 (1回の病気につき)

賠償責任 2000万 (1回の事故につき)

携行品損害 20万 (1年でリセット)

救援者費用 200万 (1年でリセット)

飛行機遅延 あり (2023年10月から)

ロストバゲージ あり (2023年10月から)

以前は自動付帯でしたが2023年10月から利用付帯に変更。保険期間は最長90日。キャッシュレス診療可。引受保険会社は、三井住友海上。

カード付帯の海外旅行保険を選ぶとき、一番重要なのは、一番使う確率の高い、病気ケガの治療費用の補償額です。それが、ジャックス横浜カードでは、ケガ・病気治療費ともに200万円。これは年会費1万円以下の一般カードではトップクラスです。

おすすめジャックス年会費無料カード

一般カードの中では、ダントツで↓下記2枚の年会費無料カードがおすすめです。

・横浜インビテーションカード(年会費無料)

・Delightジャックスカード(旧REXカード)

以前は、REXカードliteや漢方スタイルクラブカードなど、お得なカードもありましたが、募集停止となりました。ジャックスカードは、お得なカードもどんどん出すが、消えていくカードも多い印象があります。

ジャックスゴールドカードの海外旅行保険内容

ジャックスゴールド付帯の海外旅行保険は、あまりオススメではありません。同じ年会費5000円で保険が充実している三井住友VISAゴールドと比較するとよくわかります。

ジャックスカードゴールド |

三井住友VISAゴールド |

||||

|---|---|---|---|---|---|

| 年会費 | 5000円(税抜) | 1万円(税抜)←半額にできる | |||

| 国際ブランド | VISA/マスター/JCB | VISA/マスター | |||

| 保険付帯条件 | 自動付帯 | 利用付帯 | |||

| 保 険 金 限 度 額 |

本会員 | 家族 | 本会員 | 家族 | |

| 傷害死亡/後遺傷害 | 3000万円 | 1000万円 | 1000万円 (5000万円) |

1000万円 | |

| ★重要★ 傷害・疾病治療費 |

傷害 200万 疾病 200万 |

傷害 100万 疾病 100万 |

傷害 300万 疾病 300万 |

傷害 200万 疾病 200万 |

|

| 賠償責任 | 3000万円 | 1000万円 | 5000万円 | 2000万円 | |

| 携行品損害 | 20万円 | 10万円 | 50万円 | 50万円 | |

| 救援者費用 | 200万円 | 100万円 | 500万円 | 200万円 | |

| キャッシュレス診療 | ○ | × | ○ | × | |

| 家族特約の範囲 | 子供○、配偶者○、同居の親○ | 子供○、配偶者×、同居の親× | |||

| 家族カード年会費 | 1枚目無料、2枚目以降500円 | 1枚目無料、2枚目以降千円* | |||

| 備考 | ( )内は旅費をカード払いしたときの補償額。三井住友ゴールドの詳細解説ページはこちら | ||||

※1枚目の家族カードの年会費は初年度無料。翌年度以降は、家族カードでの前年のお買物利用回数が3回以上の場合無料

↑これを見てわかるように、一番重要な項目「ケガ病気の治療費用」の限度額が、かなり劣るので、ジャックスゴールドは要注意です。子供や家族の保険を重視するなら、他のカードを選ぶことをおすすめします。

ジャックス横浜カードは利用付帯(2023年10月から)

カード付帯保険の条件には二種類あります。

①自動付帯:海外へ行くと自動的に保険が有効になる

②利用付帯:海外旅行の交通費などをカード払いすると保険が有効になる

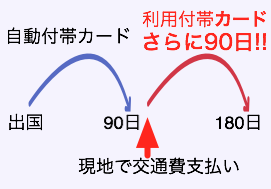

ジャックス横浜カードは2023年10月に自動付帯から利用付帯に変更。利用付帯では、保険を有効にさせるためにパックツアー代金や交通費などのカード支払いが必要です。これは短期旅行者には面倒。ですが、長期旅行者にはメリットがあります。↓これです。

利用付帯は面倒だが、裏技で3ヶ月以上の旅行でも使える

利用付帯のカードは、裏技的な使い方として、「海外へ行ってから、現地公共交通機関をカード払いをすると、その時点から保険が有効になる」という使い方ができます。つまり保険期間を自由に決められるのです。

その使い方をすると、他のカードと組み合わせることで、3ヶ月以上の海外滞在でもカード付帯保険でカバーできます。これが、このリクルートカードの強みです。

利用付帯裏技について、その他の利用付帯裏技OKカードなど、詳しくは、↓こちらの記事で解説しています。

ジャックスカードに、プラスどれだけで海外旅行保険は十分か?

ハッキリ言えば、ジャックスカード1枚の保険だけでは足りません。

足りるか足りないか、で問題となる項目は、

●疾病・傷害治療費用の額

●救援者費用の額

の2つです。その中でも疾病・傷害治療費用は、風邪や腹痛でも使う可能性があり、一番使う確率が高いので最重要。

その治療費用で、必要額を考えてみると、大雑把な額ですが↓こんな感じになります。

●アジア 300〜500万⇒カード2,3枚

(台湾300万、香港400万、シンガポール500万)

●ヨーロッパ 400〜600万⇒カード2,3枚

●オーストラリア 400万⇒カード2枚

●アメリカ(ハワイ含む) 1000万以上⇒カード5枚

(グアム・サイパンは400万くらい)

という感じです。なので、ジャックスカード1枚の付帯保険だけでは「アジアでも保険金が不足する心配アリ」というレベルです。ですので、他のカード付帯保険も使って上乗せする必要があるんですね。上乗せについては、↓次に、説明します。

足りない分は、他のカード付帯保険との合算でカバー

ジャックスカード1枚だけの付帯保険で足りないので、他の保険付きクレジットカードを持ち、保険を上乗せさせます。

海外旅行保険付きのクレジットカードを2枚以上持っていた場合は、それぞれの項目の補償限度額が合算されるのです!(ただし傷害死亡/後遺障害の項目は合算されない)

具体例で見てみましょう。ジャックス横浜カード(Master)と、エポスカード(VISA)を選ぶとします。

↓表で見ると、補償額はこんな感じに合算されます。

ジャックス横浜カード |

エポスカード |

→ | 合算結果 | |

|---|---|---|---|---|

| 保険期間 | 90日 | 90日 | → | 90日 |

| 条件 | 利用付帯 | 自動付帯 | ||

| 傷害死亡 /後遺障害 |

2000万 | 500万 | → | 2000万 |

| 傷害治療 費用 |

200万 | 200万 | → | 400万 |

| 疾病治療 費用 |

200万 | 270万 | → | 470万 |

| 賠償責任 | 2000万 | 2000万 | → | 4000万 |

| 携行品損害 | 20万 | 20万 | → | 40万 |

| 救援者費用 | 200万 | 100万 | → | 300万 |

| エポスカード詳細 |

※「傷害死亡/後遺障害」の項目だけは合算されず、高い金額のほうが上限になる。

↑この合算後の額なら、アジア旅行なら、一応、安心できますね。もう少し保険金があったほうが安心という人は、保険付帯カードをさらにもう一枚作っておくと、さらに上乗せになります。合算&必要な保険額に関しては、↑こういう感じで考えてください。

ちなみに、合算させる目的でカードを選ぶなら、保険が自動付帯のカードのほうが余計な手続き不要なのでラクです。

また、ジャックス横浜カードは国際ブランドがMasterなので、上乗せ用のカードはジャックスカードの国際ブランドとは別のものを選ぶのがオススメです。海外ではVISAしか使えない店や、マスターしか使えない店、などがあるからです。

年会費無料や年会費の安いカードを探しているなら、こちらの比較表から探してみてください。⇒クレジットカード海外旅行保険比較表(80種以上)

ジャックスカードの評判の良い特典

ジャックスカードの、その他の評判が良い特典を見てみましょう。

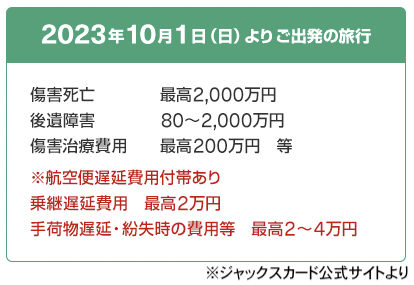

飛行機遅延・ロストバゲージ保険付き(2023年10月から)

2023年10月から、ジャックスの一般カードの付帯保険に、飛行機遅延・ロストバゲージ保険が付くことになりました!通常、これらの保険はゴールドカードなどの高額な年会費のカードにしか付いていません。

参考:飛行機欠航/遅延・ロストバゲージ保険付きカード比較表(20枚以上)

そんな保険が、年会費無料のカードで付いてくるのは、かなりお得。

ただ、これらの保険が付くのは確定したものの、保険の詳細内容は2023年5月現在、まだ未定との回答でした(ジャックスカード保険デスクへの問合せ)。公式サイトでは、↓こう書かれているだけです。

保険内容の詳細が発表されるまで、もう少々待ちましょう。

ジャックスカードはキャッシュレス診療OK

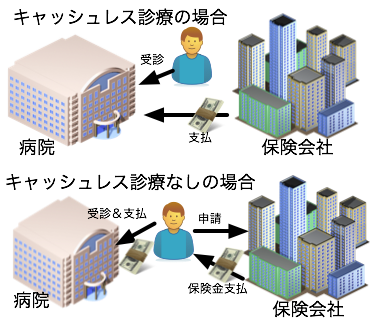

大都市限定になりますが、 ジャックスカードの付帯保険では、キャッシュレス診療が可能です。

キャッシュレス診療とは、「キャッシュレス・メディカルサービス」とか、「医療費キャッシュレスサービス」だとかの呼び名があるのですが、すべて同じです。要は、「現地の病院にかかったときに、保険会社が直接、病院に支払いをしてくれて、自分で支払いをしないで済む」というサービスです。

昔は、このサービスが無く、現地の病院では一度自分で支払いをし(立て替え払いをし)、その後、カード会社(保険会社)に領収書などと一緒に申請をする、という面倒な手続きが必要でした。その面倒な手続きが、横浜カードでは不要になる、ということです。

※最近のカード付帯保険は、ほぼ9割くらいの保険付帯カードが、キャッシュレス診療可能になっています。

ただし、キャッシュレス可能なカードでも、保険会社との提携病院がない場所(たとえば田舎など)では、キャッシュレス診療は不可能で、まず自費で立替をして、それから保険金申請手続が必要です。

留学にも使える(保険の英語の付保証明書を発行可能)

外国のビザ取得や、留学するときに、カード付帯保険の付保証明書(カードに保険が付いていることの証明書)の提出が必要な場合があります。

ジャックスカードでは、日本語&英語での付保証明書が発行できるので、留学にもバッチリ使えます。(発行手続きは1週間程度)

カードによってはショッピング保険付き(年間100万円まで)

ジャックスカードには、一般カードでもカードによっては、ショッピングプロテクション(動産総合保険)が付いています。保険金の限度額は年間100万円まで。ジャックスカードで買った商品を、購入日から90日間、盗難・破損などの偶然な事故によって被った損害を補償してくれます

(自己負担3000円。PC、スマホなどは対象外)。

たとえば、「買ったばかりのカメラを旅先で落としてこわしてしまった!」などの場合、保険金がもらえます。

ちなみに、上でおすすめ年会費無料カードとして紹介した2枚のカードでは、

・横浜インビテーションカードはショッピング保険付き、

・Delightジャックスカード(旧REXカード)はショッピング保険なし、です。

この面だけで言うと、横浜カードの勝ち。ただし、ポイント還元率の面では、Delightカードのほうが良いので、どちらも良いカードですね(笑)。

ジャックスカードのイマイチなところ

ジャックスカードの短所というか、足りない部分も書いておきます。

[改善済]海外利用の明細反映が遅い

2023年7月の調査で、ジャックスの海外利用の遅さは改善されていたので、この項は、削除させていただきます。

特定のジャックスカードだけではなく、ジャックスカード全てなのですが、海外で使うクレジットカードとして致命的なデメリットが、この「海外でのカード利用の明細反映が遅い」という部分です。

クレジットカードを海外で利用すると、普通は、2,3日後には、為替レートと共にカード明細に反映されます。これによって、我々は不正利用があったかどうか確認できます。

それがジャックスカードは、海外利用だと、明細への反映に1週間〜10日以上もかかるのです。これでは不正利用された場合、かなり対応が遅れます。海外ではまだまだクレジットカード絡みの犯罪は多いです。この意味で、横浜カードは、海外のカード払いでは使いづらいカード、と言えるでしょう。

ジャックスカードでの海外キャッシングはイマイチ

現地ATMで現地通貨を引き出す「海外キャッシング」は、現地の両替所よりもお得に外貨両替できるオススメの方法。ただし、ジャックスカードで、それをやるのはおすすめできません。おすすめできない理由は3つ。①両替レートの良いマスターカードを選べない、②繰上げ返済に電話代+振込手数料がかかる、③海外ATM引き出し後の明細反映が遅い、という理由です。

海外キャッシングでお得なカードは、年会費無料のものがあるので、別に作るべきです。↓こちらでしっかり解説しています。

国際キャッシュカード徹底比較

まとめ

ポイントをまとめると、ジャックスカードは、↓こんなカードです。

●ジャックスカードでポイントを貯めたい人

●18歳未満の子供と海外へ行く予定がない人

●年会費無料が好きな人(Delightジャックスカード、横浜カードがおすすめ)

●長期旅行者(90日以上)

●カード付帯保険を上乗せしたい人

利用の注意点

一般カードは利用付帯になった(2023年10月から)

海外利用の明細への反映が遅い(海外利用は細心の注意を)

一枚だけでは海外旅行保険は不足

海外キャッシングは別のカードがおすすめ

という感じです。

おすすめの2枚は、↓こちらで細かく解説しております。