三井住友カード ゴールドの海外旅行保険の注意点←海外生活者の視点から

※20代専用だった三井住友プライムゴールドは、2022年5月31日で新規募集を停止。今はゴールドのみとなりました。残念。

~~~~~~~~~~~

三井住友カードゴールド(以下、三井住友ゴールドと記載)の海外旅行保険は、ゴールドカードの中でもトップを争うレベルのおトクさ。保険は非常に充実しています。

家族特約カード比較表で上位の「セゾンゴールドアメックス」(年会費1.1万円)と比較すると、↓こんな感じ。

海外旅行保険:セゾンゴールドアメックスの勝ち(特に家族特約の保険で)、

年会費:三井住友ゴールドの勝ち(半額に下げる方法あり)、

という感じで、保険内容を取るか、コストの安さを取るか、という感じですね。(下で詳しく比較します)。 保険内容よりも、年会費の安さを重視する場合は、三井住友ゴールドがおすすめです。

Contents

年会費

年会費:11,000円

家族カード:1人目無料、2人目:1,100円

年会費は、4,400円まで下げることが可能(下で解説)。

20代専用の三井住友プライムゴールドは廃止された

以前は、20代の人向けに、三井住友ゴールドと中身が同じで年会費が半分の「三井住友プライムゴールドがあったのですが、残念ながら、2022年5月31日で新規募集が停止となりました。

まず結論

三井住友ゴールドの長所/メリット

海外旅行保険が本会員/家族ともに良い(比較表でも上位)

家族特約付きで18歳以下の子供もカバー

年会費を安くできる

キャッシュレス診療OK

留学にも使える(付保証明書を発行可能)

利用付帯裏技可能(90日以上の海外滞在でも利用可)

三井住友ゴールドの短所/デメリット

保険が利用付帯(カード払い必須)

年会費を半額にする技は少々難しいかも

飛行機遅延・ロストバゲージ保険は無し

配偶者の保険はカバーできない(家族カードは発行必須)

海外キャッシングはイマイチ

三井住友ゴールドは、こういう人向け

●家族の保険もカバーする「家族特約」付きのカードは欲しいが、年会費1万円はキツイ人。家族の保険を少し少なくしてもいいから年会費を抑えたい、という人

●自分と配偶者、子供も含めて、海外へ行く機会が多い人

●子供が海外留学へ行く人

●子供と一緒に海外長期滞在の予定がある人

●ゆくゆくはプラチナカードを持ちたい人

こういう人には向かない

こういう人には、三井住友ゴールドは向いていません。他のカードをおすすめします。

●家族の保険は、できるだけ多く欲しい人

⇒家族の治療費用限度額がゴールドカード最高の300万円である、セゾンゴールドアメックスをおすすめします。

●年会費無料のカードを探している人

⇒年会費無料カードはこちらへ

●海外キャッシングでお得なカードが欲しい人

⇒海外キャッシングでお得なカードはこちらへ

海外旅行保険の補償額

三井住友ゴールドの海外旅行保険は、補償額で見ると、非常に良いです。5段階評価で言えば、最高評価の「5」。ただし、家族に対する補償額は少し減ります(平均から考えれば十分高いですが)。

本人補償額

傷害死亡/後遺障害 5000万

傷害治療費用 300万

疾病治療費用 300万

携行品損害 50万

賠償責任 5000万

救援者費用 500万

家族特約対象者の補償額

傷害死亡/後遺障害 1000万

傷害治療費用 200万

疾病治療費用 200万

携行品損害 20万

賠償責任 5000万

救援者費用 200万

※保険は利用付帯です(下で解説)。

海外旅行保険が良いと言われるカードで「治療費用が200万円」のレベル。その基準で考えると、三井住友ゴールドの治療費用は300万と高く、家族の治療費用も200万円なので、付帯保険の充実度が、よくわかりますね。

参考記事:ゴールドカード海外旅行保険比較表

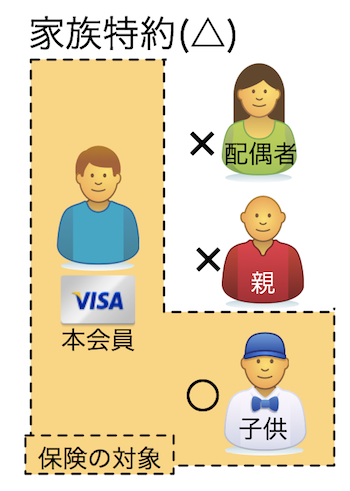

家族特約の注意点。配偶者/同居親が対象外 → 家族カードで

三井住友の家族特約は、手厚いのですが、家族特約の範囲が狹いというデメリットがあります。↑この図のように19歳以上の家族は、家族特約対象外。つまり家族特約というよりも「子供特約」と呼べるものなんです。

三井住友ゴールドの家族特約の詳細は、↓こうなっています。

三井住友カード公式サイトより

家族特約 サービス内容

<対象となる家族の範囲>

1. 本会員と生計を共にする19歳未満の同居の親族

2. 本会員と生計を共にする19歳未満の別居の未婚の子※親族とは6親等以内の血族または3親等以内の姻族となります。ただし、以下の条件を満たす方となります。

●海外旅行の目的をもって住居を出発した時点において、上記1~2に該当する親族であること。(例:旅行出発後出産されたお子様などは対象となりません。)

●事故発生時、発病時または費用発生時において、上記1~2に該当する親族であること。ただし、「19歳」の判断基準は、家族特約対象者が海外旅行の目的をもって住居を出発した日時点の年齢により判断します。

※家族特約は本会員と生計を共にしていることが前提となりますので、同居の親族であっても、お勤めをされている家族の方などの場合は家族特約の対象とならない場合がございます。

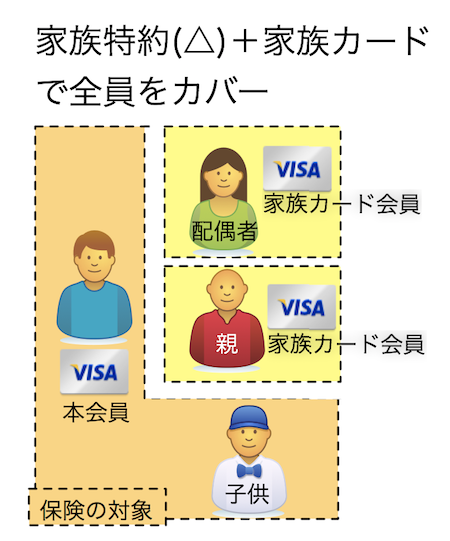

配偶者/同居親との旅行には家族カードを作る

家族特約に配偶者が入っていないので、海外へ家族旅行へ行くときは、↓この図のように、19歳以上の家族は家族カードを発行して、家族カードに付帯する保険でカバーすることが必要です。

三井住友ゴールドの場合、家族カードは一枚目は年会費無料。2枚目以降は、年1,100円の年会費がかかります。

保険条件は利用付帯

カード付帯保険の条件には二種類あります。

①自動付帯:海外へ行くと自動的に保険が有効になる

②利用付帯:海外旅行の交通費などをカード払いすると保険が有効になる

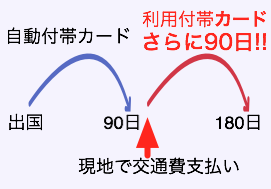

三井住友ゴールドは、2022年4月16日から利用付帯に変更されました。利用付帯では、保険を有効にさせるためにパックツアー代金や交通費などのカード支払いが必要です。これは短期旅行者には面倒。ですが、長期旅行者にはメリットがあります。↓これです。

利用付帯は面倒だが、裏技で3ヶ月以上の旅行でも使える

利用付帯のカードは、裏技的な使い方として、「海外へ行ってから、現地公共交通機関をカード払いをすると、その時点から保険が有効になる」という使い方ができます。つまり保険期間を自由に決められるのです。

その使い方をすると、他のカードと組み合わせることで、3ヶ月以上の海外滞在でもカード付帯保険でカバーできます。これが、この三井住友ゴールドの強みです。

利用付帯裏技について、その他の利用付帯裏技OKカードなど、詳しくは、↓こちらの記事で解説しています。

その他の三井住友ゴールドの長所/メリット

三井住友ゴールドはキャッシュレス診療OK

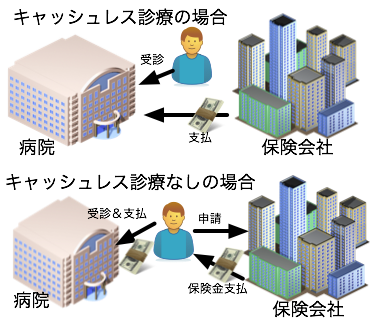

大都市限定になりますが、三井住友ゴールドの付帯保険では、キャッシュレス診療が可能です。

キャッシュレス診療とは、「キャッシュレス・メディカルサービス」とか、「医療費キャッシュレスサービス」だとかの呼び名があるのですが、すべて同じです。要は、「現地の病院にかかったときに、保険会社が直接、病院に支払いをしてくれて、自分で支払いをしないで済む」というサービスです。

昔は、このサービスが無く、現地の病院では一度自分で支払いをし(立て替え払いをし)、その後、カード会社(保険会社)に領収書などと一緒に申請をする、という面倒な手続きが必要でした。その面倒な手続きが、三井住友ゴールドでは不要になる、ということです。

※最近のカード付帯保険は、ほぼ9割くらいの保険付帯カードが、キャッシュレス診療可能になっています。

ただし、キャッシュレス可能なカードでも、保険会社との提携病院がない場所(たとえば田舎など)では、キャッシュレス診療は不可能で、まず自費で立替をして、それから保険金申請手続が必要です。

キャッシュレス診療の使い方のコツ

私も上海滞在時代や海外旅行で何度か使ったので、キャッシュレス診療の使い方のコツを少し書いておきます。それは3つ。

●体調が悪くなるかも、という段階で提携病院を聞いておく

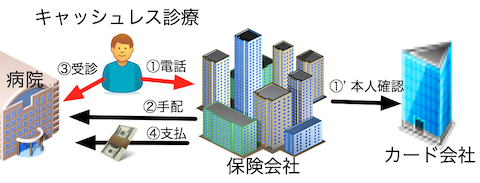

●いきなり病院に行ってはダメ。カード会社に電話して病院を手配してもらうこと

●土日祝、年末年始など、カード会社が休みの日はキャッシュレス不可

いくら大都市でも、すべての病院が保険会社の提携病院であることはありません。もし飛び込みで病院に行ってしまうと、提携病院ではない場合、キャッシュレス診療サービスは使えないことになります。

なので、まずは提携病院がどこの病院なのか、を調べておく。提携病院が近くにないこともあるからです。そして、実際に病院に行きたくなったら、カード会社に電話して病院を予約してもらう。そうすれば確実にキャッシュレス診療をしてもらうことができます。

※以前は「健康なうちに提携病院を保険会社に聞いておくと安心ですよ」と読者さんにはアドバイスしていたのですが、2016年7月と8月の調査で、いくつかの保険会社で提携病院を教えてもらうのを断られました(涙)。理由はここでは割愛しますが、「本当に体調の悪いときしか提携病院を教えてもらえない」ということがあることは覚えておいてください。

そして、3つ目のポイント、「土日祝、年末年始などはキャッシュレス診療不可」について。キャッシュレス診療のためには、保険会社は「その人がカードの持ち主だ」という確認が必要です(上の図の①')。普通は、その確認は1、2時間で済みます。ですが土日祝などはカード会社が休みで確認が取れません。だからキャッシュレス不可となってしまうのです。覚えておきましょう。

セゾンゴールドアメックスとの比較

家族特約が付いていて、一番保険が充実しているセゾンゴールドアメックスと比較してみましょう。一番の比較ポイントは、治療費用限度額と、年会費額の違いですね。

セゾンゴールドアメックス |

三井住友ゴールド |

||||

|---|---|---|---|---|---|

| 年会費 | 1.1万円 | 最安4400円 | |||

| 国際ブランド | アメックス | VISA/マスター | |||

| 保険付帯条件 | 利用付帯 | 利用付帯 | |||

| 保 険 金 限 度 額 |

本会員 | 家族 | 本会員 | 家族 | |

| 傷害死亡/後遺傷害 | 5000万円 | 1000万円 | 5000万円 | 1000万円 | |

| ★重要★ 傷害・疾病治療費 |

傷害 300万 疾病 300万 |

傷害 300万 疾病 300万 |

傷害 300万 疾病 300万 |

傷害 200万 疾病 200万 |

|

| 賠償責任 | 3000万円 | 3000万円 | 5000万円 | 2000万円 | |

| 携行品損害 | 30万円 | 30万円 | 50万円 | 50万円 | |

| 救援者費用 | 200万円 | 200万円 | 500万円 | 200万円 | |

| キャッシュレス診療 | ○ | ○ | ○ | × | |

| 家族特約の範囲 | 子供○、配偶者○、同居の親○ | 子供○、配偶者×、同居の親× | |||

| 家族カード年会費 | 年会費1000円 | 1枚目無料、2枚目以降千円 | |||

| 備考 | 利用付帯裏技不可=出国後90日だけ使える。セゾンゴールドアメックス詳細ページへ | 利用付帯裏技OK=出国後90日以後でも使える | |||

年会費を半額にできるワザと、注意点

「年会費を半額にできるワザ」があることが、三井住友ゴールドを選ぶ一番のメリットだと思います。これはセゾンゴールドアメックスには無い長所です。

その年会費をずっと半額にする方法とは、↓これです。

◆

三井住友ゴールドの年会費割引

①WEB明細利用で1,100円割引

②マイ・ペイすリボ登録+年1回リボ払手数料支払で年会費が半額

③前年度100万〜300万円利用で20%引、300万円以上利用で半額

※②と③はどちらかのみ。①は②や③と併用可能。

↑①は問題ないとして、問題は②と③。カードをよく使い、③が満たせる人なら問題なし。でも、②で年会費半額を狙う場合、リボ払いをちゃんと理解する必要があります。

そもそも、リボ払いというのが、「月々、同じ額までの支払いをする」というもの。なので、毎月の支払額の設定をする必要があるのですが、その毎月の支払額の最低額が三井住友カードでは1万円です。

月々の支払額を1万円に設定した場合、例えば、9,000円の支払いだけだと、1ヶ月ですべて支払い終わってしまうので、リボ払い手数料が発生しません。

1万1,000円の支払いなら、月々の支払い額が、1ヶ月目に1万円、2ヶ月目に残りの1,000円プラス1000円に対するリボ利息(=リボ払い手数料)、となるので、利息が発生することになります。

この年会費優遇の条件改悪に関しては、こちらの記事でも解説しています。⇒記事:[改悪]三井住友カードの年会費無料の条件がリボ払い必須に(涙)

このように、年会費優遇の条件が厳しくなってしまったので、自分の場合は条件達成できそうかどうか、よく検討してから申込みするうようにしてくださいね。

他のゴールドカードを検討するなら、こちらのゴールドカード比較表をどうぞ。

留学にも使える(保険の英語の付保証明書を発行可能)

外国のビザ取得や、留学するときに、カード付帯保険の付保証明書(カードに保険が付いていることの証明書)の提出が必要な場合があります。

三井住友カードでは、会員サイトから自分で付保証明書(英語)が発行できます。即時発行できるので、他のカード会社のように郵便が到着するのを待たされることもありません。留学にもバッチリ使えます。

三井住友ゴールドの短所/デメリット

航空機遅延/ロストバゲージ保険ナシ

航空機遅延/ロストバゲージ保険は、三井住友ゴールドには付帯していません。ライバルのセゾンゴールドアメックスには付帯していますから、その点では、負けています。

ただし、この補償は、条件が厳しく、実際に使えるケースは、そこまで多くないので、なくてもいいでしょう。「飛行機遅延は4時間以上の遅れor欠航」、「手荷物遅延は到着から6時間以上遅れ」、「手荷物紛失は到着から48時間以内に届かない場合」など、です。

また、もらえる保険金も、限定されています。出発便/帰国便の航空機遅延/欠航の場合に保険金がおりるのは待ち時間の食事代のみ。乗継便の航空機遅延/欠航の場合に保険金がおりるのは、ホテル宿泊料金、待ち時間の食事代のみ。ロストバゲージの場合は、衣類や生活必需品の購入費用のみ、です。

興味がある人は、↓こちらで詳細に比較しているので、参考にしてみてください。

参考記事:飛行機欠航/遅延・ロストバゲージ保険付きカード比較表(20枚以上)

ショッピング保険(買物保険)は普通

カードで買った商品が故障した場合に補償してくれるショッピング保険(買物保険)は、期間90日で年間300万円分です。この買物保険は普通レベル。もっと良いカードは、補償期間が180日間のカードなどもあります。(セディナカード、イオンカードなど)

海外キャッシングはイマイチ。別カードを利用すべき

現地ATMで現地通貨が引き出せる「海外キャッシング」は、銀行や両替所での両替よりも、レートもお得で便利です。

ただ、三井住友ゴールドでも、海外キャッシングは可能なのですが、手数料や利息を少なくするための繰り上げ返済に、国際電話が必要だったり、少々面倒です。

ですので、海外キャッシングする場合は、もっと便利に節約できる、別のカードを作ることをオススメします。(私自身も、海外キャッシング専用カードとして、年会費無料のセディナカードを持っています)

海外キャッシングでお得なカードに関しては、こちらのサイトで比較しています。

参考サイト;海外キャッシング比較

まとめ

以上、三井住友ゴールドの海外での利用法でした。いろいろ書きましたので、再度、このカードに向いている人を書いておきます。

●家族の保険もカバーする「家族特約」付きのカードは欲しいが、年会費1万円はキツイ人。家族の保険を少し少なくしてもいいから年会費を抑えたい、という人

●自分と配偶者、子供も含めて、海外へ行く機会が多い人

●子供が海外留学へ行く人

●子供と一緒に海外長期滞在の予定がある人

●ゆくゆくはプラチナカードを持ちたい人

利用の注意点

保険が利用付帯(カード払い必須)

年会費を半額にする技は少々難しいかも

飛行機遅延・ロストバゲージ保険は無し

配偶者の保険はカバーできない(家族カードは発行必須)

海外キャッシングはイマイチ

悪くないカードですが、あとは年会費の分が納得できるかどうかですね。家族で海外長期滞在する人には、文句なしに良いカードです。

この2枚は比較表でも上位に掲載しています。

⇒海外旅行保険付帯ゴールドカード比較表