JAL CLUB-Aゴールドカードの海外旅行保険と海外旅行の注意点←海外生活者の観点から

JALカードには海外旅行保険が付帯しているカードが多数あるのですが、このページでは、子供の海外保険もカバーできる持ち「家族特約」付きのJAL CLUB-Aゴールドカードを解説します。

具体的には、↓これらのカードを解説します。

●JAL CLUB-AゴールドJCB

●JAL CLUB-AゴールドVISA/マスター

●JAL CLUB-Aゴールドアメックス

●JAL CLUB-AゴールドOPクレジット

●JAL CLUB-AゴールドカードTOKYU POINT ClubQ

以上のカードの海外旅行保険と海外旅行での活用方法を見ていきます。

↓下記のカードに関しては、別ページで詳しく解説します。

学生向けJALカード

●JALカードnabi(学生専用カード)解説ページ

単身者・子供なし夫婦用JALカード

●JALカード/club-Aカード解説ページ

Contents

まず結論

JAL CLUB-Aゴールドカードの海外旅行での評価について、結論(ポイント)をまとめておきます。

JAL CLUB-Aゴールドカードの良いところ

JALクラブAゴールドの中でもJCBの海外保険はゴールドカードの中でもトップクラス(ランキング13、14位くらい)

家族特約付きで子供の海外保険もカバーできる

留学にも使える(外国語の付保証明書を発行可能)

保険が自動付帯(海外へ行けば自動で保険が有効に)

キャッシュレス診療OK

航空機遅延/欠航保険付き

ショッピング保険付き(買った商品への保証)

JAL CLUB-Aゴールドカードのダメなところ

年会費が本会員1.7万円、家族カード9000円と少し高い

一枚だけでは海外旅行保険は不足

海外キャッシングは良くない

90日以上の旅行には使えない

ロストバゲージ保険は無い

JAL CLUB-Aゴールドカードは、こんな人向け

●JALマイルを貯めたい人

●家族特約つきカードが必要で、年会費2.6万円の余裕がある人

●自分と配偶者、子供も含めて、海外へ行く機会が多い人

●子供が海外留学(3ヶ月以内)へ行く人

●短期旅行者(90日以内)

こういう人には向かない

こういう人には、JAL CLUB-Aゴールドカードは向いていません。他のカードをおすすめします。

●子供の保険は、減らしたくない人

⇒子供の治療費用限度額がゴールドカード最高の300万円である、セゾンゴールド・アメリカン・エキスプレス・カード(以下、セゾンゴールドアメックスと表記)がおすすめ。(それに対しCLUB-Aゴールドは200万円)

●年会費無料のカードを探している人

⇒年会費無料カードはこちらへ

●海外キャッシングでお得なカードが欲しい人

⇒海外キャッシングでお得なカードはこちらへ

下にそれぞれ解説していきます!

JAL CLUB-Aゴールドカードは海外旅行保険で見ると3種類

JAL CLUB-Aゴールドカードを海外旅行保険で種類別に分けると、3つに分かれます。おすすめ順に並べてみます。

【Aグループ:JCB】

●JAL CLUB-AゴールドJCB

●JAL CLUB-AゴールドOPクレジット

【Bグループ:VISA/マスター】

●JAL CLUB-AゴールドVISA/マスター

●JAL CLUB-AゴールドカードTOKYU POINT ClubQ

【Cグループ:】

●JAL CLUB-Aゴールドアメックス

JAL CLUB-Aゴールドの保険の補償限度額

では、次に、JAL CLUB-Aゴールドカード付帯の海外旅行保険の補償限度額を見てみましょう。JAL、VISA/マスター、アメックスで、それぞれ保険内容が異なるので、保険金の額をよく見て選んでください。

↓これらの、すべてのカードで、海外旅行保険は自動付帯、保険期間は最長90日です。当研究所ランキング1位のセゾンゴールドアメックスも一緒に比較してみます。上半分が本会員の保険、下半分が家族特約(子供が対象)の保険内容です。

※年会費は税込み額

おすすめ セゾンゴールドアメックス |

Aグループ CULB-A ゴールド JCB |

Bグループ CULB-A ゴールド VISA/マスター |

Cグループ CULB-A ゴールド アメックス |

|||

| ブランド | ||||||

| 年会費 | ¥10800 | ¥17280 | ¥17280 | ¥20520 | ||

| 家族カード | ¥1000 | ¥8640 | ¥8640 | ¥9720 | ||

| 補償限度額 | 傷害死亡 | 5000万 | (1億) 5000万 |

5000万 | 5000万 | |

| ケガ | 300万 | 300万 | 150万 | 200万 | ||

| 病気 | 300万 | 300万 | 150万 | 200万 | ||

| 賠償責任 | 3000万 | 1億 | 2000万 | 3000万 | ||

| 携行品 | 旅* | 30万 | 50万 | 50万 | 50万 | |

| 年 | 30万 | 100万 | 100万 | 100万 | ||

| 救援者 | 200万 | 400万 | 150万 | 200万 | ||

| 保険条件 | 自動付帯 | 自動付帯 | 自動付帯 | 自動付帯 | ||

| キャッシュレス | ○ | ○ | ○ | ○ | ||

| 以下、家族特約 | ||||||

| 補償限度額 | 傷害死亡 | 1000万 | 1000万 | 1000万 | 1000万 | |

| ケガ | 300万 | 200万 | 150万 | 200万 | ||

| 病気 | 300万 | 200万 | 150万 | 200万 | ||

| 賠償責任 | 3000万 | 2000万 | 2000万 | 3000万 | ||

| 携行品 | 旅* | 30万 | 50万 | 50万 | 50万 | |

| 年 | 30万 | 100万 | 100万 | 100万 | ||

| 救援者 | 200万 | 200万 | 150万 | 200万 | ||

| 保険条件 | 自動付帯 | 自動付帯 | 自動付帯 | 自動付帯 | ||

| キャッシュレス | ○ | × | × | × | ||

| 備考 | セゾンゴールドアメックス詳細 | |||||

※携行品の「旅」は「1旅行につき」の意味。

※( )内は、旅費や交通費をカード決済した場合の金額

↑このように、JAL CLUB-Aゴールドカードの付帯保険の内容は、JCBなら、ランキング一位のセゾンゴールドアメックスと比較しても、なかなか良いことがわかると思います。ただ、やはり気になるのは年会費ですね。

家族カード分の年会費も合わせると、セゾンゴールドアメックスより1.5万円以上の年会費なのに、保険内容は劣ることになります。JALカードを選ぶことで得られるメリットが1.5万円以上あれば採算は合うと考えてよいでしょう。

家族全員の費用合計で比較したカードランキングが↓こちらです。参考にしてみてください。

JAL CLUB-Aゴールドの家族特約はJCBだと要注意。配偶者や同居の親も対象外。19歳未満の家族のみ対象。

JAL CLUB-Aゴールドの家族特約は、JCBかVISA/masterかで異なります。

VISA/masterは問題ないのですが、JCBは要注意。

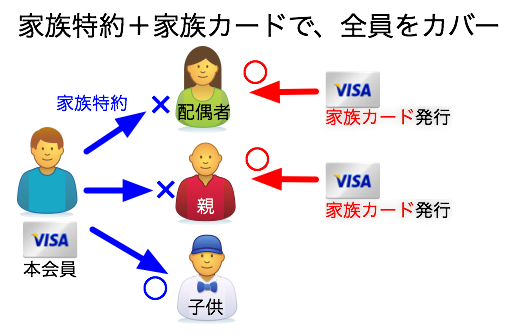

JCBは、家族特約の範囲が狹いからです。JCBでは、19歳以上の家族は、家族特約対象外なので、↓この図のように、19歳以上の家族は家族カードを発行して、家族カードに付帯する保険でカバーすることが必要です。

JAL CLUB-Aゴールドの場合、家族カードは、JCB/マスター/VISAが年8,640円、アメックスが年9,720円の年会費がかかります。ですので、JCBの場合、夫婦と子供の海外旅行保険を維持しようと思うと、年間2.6万円のコストがかかることは覚えておきましょう。

JAL CLUB-Aゴールドの家族特約の詳細は、↓こうなっています。

JALカード公式サイトより

家族特約の対象者

●JAL CLUB-Aゴールドカード(JCB)、JAL CLUB-AゴールドOPクレジット

「本会員と生計を共にするご家族で、カードをお持ちでない19歳未満の子」●JAL CLUB-Aゴールドカード(VISA/マスター/アメックス)、TOKYU POINT ClubQ

「本会員のご家族で、カードをお持ちでない配偶者・生計を共にする収入のない同居の両親(義親含む)・生計を共にする収入のない未婚の子」

保険条件は自動付帯

カード付帯保険の条件には二種類あります。

①自動付帯:海外へ行くと自動的に保険が有効になる

②利用付帯:海外旅行の交通費などをカード払いすると保険が有効になる

JAL CLUB-Aゴールドカードは全て自動付帯なので、海外に行けば自動的に保険が有効になります。これは、カード会員である自分だけではなく、家族カード会員、家族特約対象者も同じ条件です。

ですので、自分が同行しない、子供だけの海外短期留学などでも、保険は有効になります。

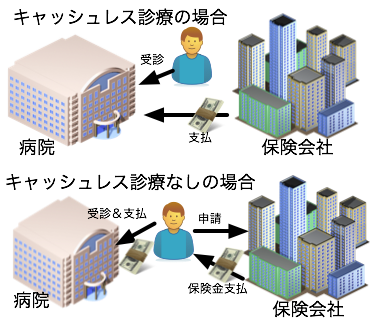

JAL CLUB-Aゴールドカードはキャッシュレス診療OK

大都市限定になりますが、 JAL CLUB-Aゴールドカード付帯の海外旅行保険では、キャッシュレス診療が可能です。

キャッシュレス診療とは、「キャッシュレス・メディカルサービス」とか、「医療費キャッシュレスサービス」だとかの呼び名があるのですが、すべて同じです。要は、「現地の病院にかかったときに、保険会社が直接、病院に支払いをしてくれて、自分で支払いをしないで済む」というサービスです。

昔は、このサービスが無く、現地の病院では一度自分で支払いをし(立て替え払いをし)、その後、カード会社(保険会社)に領収書などと一緒に申請をする、という面倒な手続きが必要でした。その面倒な手続きが、JAL CLUB-Aゴールドカードでは不要になる、ということです。

※最近のカード付帯保険は、ほぼ9割くらいの保険付帯カードが、キャッシュレス診療可能になっています。

ただし、キャッシュレス可能なカードでも、保険会社との提携病院がない場所(たとえば田舎など)では、キャッシュレス診療は不可能で、まず自費で立替をして、それから保険金申請手続が必要です。

キャッシュレス診療の使い方のコツ

私も上海滞在時代や海外旅行で何度か使ったので、キャッシュレス診療の使い方のコツを少し書いておきます。それは2つ。

●体調が悪くなるかも、という段階で提携病院を聞いておく

●いきなり病院に行ってはダメ。カード会社に電話して病院を手配してもらうこと

いくら大都市でも、すべての病院が保険会社の提携病院であることはありません。もし飛び込みで病院に行ってしまうと、提携病院ではない場合、キャッシュレス診療サービスは使えないことになります。

なので、まずは提携病院がどこの病院なのか、を調べておく。提携病院が近くにないこともあるからです。そして、実際に病院に行きたくなったら、カード会社に電話して病院を予約してもらう。そうすれば確実にキャッシュレス診療をしてもらうことができます。

※以前は「健康なうちに提携病院を保険会社に聞いておくと安心ですよ」と読者さんにはアドバイスしていたのですが、2016年7月と8月の調査で、いくつかの保険会社で提携病院を教えてもらうのを断られました(涙)。理由はここでは割愛しますが、「本当に体調の悪いときしか提携病院を教えてもらえない」ということがあることは覚えておいてください。

留学にも使える(保険の外国語の付保証明書を発行可能)

外国のビザ取得や、留学するときに、カード付帯保険の付保証明書(カードに保険が付いていることの証明書)の提出が必要な場合があります。

JAL CLUB-Aゴールドカードでは、外国語で付保証明書が発行できるので、留学にもバッチリ使えます。(発行手続きは4週間程度と、結構時間がかかるので注意)

他の保険内容⇒買物保険と航空機遅延保険アリ

ショッピング保険(買物保険)は普通

カードで買った商品が損害を受けた場合に補償してくれるショッピング保険(買物保険)が、JAL CLUB-Aゴールドには付いています。「商品購入日から90日間」という期間は同じですが、これもカードごとに補償額が異なります。

Aグループ CULB-A ゴールド JCB |

Bグループ CULB-A ゴールド VISA/マスター |

Cグループ CULB-A ゴールド アメックス |

|

| 補償額(年間) | 500万 | 300万 | 300万 |

↑このように、ショッピング保険でも、やはりJCBが一番良いですね。

航空機遅延保険つき

JAL CLUB-Aゴールドには、「航空機遅延お見舞金制度」という保険のようなものがあります。これは、海外旅行中の国際線航空便(日本発着のみ対象、乗り継ぎ便は対象外)の出発遅延、欠航、海外でのパスポート紛失に対し、見舞金がもらえる制度です。

ただし、この補償は、条件が厳しく、実際に使えるケースは、そこまで多くないので、なくてもいいでしょう。「飛行機遅延は4時間以上の遅れ」、「欠航は4時間以内に代替便を利用できなかった場合」など、です。

ただし、JAL CLUB-Aゴールドでは、手荷物遅延やロストバゲージでは、保険金はもらえないことに注意。

この保険に関して、興味がある人は、↓こちらで詳細に比較しているので、参考にしてみてください。

参考記事:飛行機欠航/遅延・ロストバゲージ保険付きカード比較表(20枚以上)

JAL CLUB-Aゴールドカードのイマイチなところ

JAL CLUB-Aゴールドカードの短所というか、足りない部分も書いておきます。

空港ラウンジは使えるが、海外空港はハワイ・ホノルルのみ

JAL CLUB-Aゴールドカードでは、一応、空港ラウンジが使えますが、国内は対象空港が多いのですが、海外空港はハワイ・ホノルル国際空港のみ、と少ないです。ちなみに、JAL CLUB-Aゴールドカードにはプライオリティパスも付いていません。

使える空港ラウンジ

国内空港

成田国際・羽田・関西国際・伊丹・新千歳・函館・青森・秋田・仙台・新潟・中部国際・富山・小松・神戸・岡山・広島・米子・山口宇部・高松・徳島・松山・福岡・北九州・長崎・大分・熊本・鹿児島・那覇

海外空港

ハワイ ホノルル国際

JAL CLUB-Aゴールドカードでの海外キャッシングはイマイチ

現地ATMで現地通貨を引き出す「海外キャッシング」は、現地の両替所よりもお得に外貨両替できるオススメの方法。ただし、JAL CLUB-Aゴールドカードで、それをやるのはおすすめできません。おすすめできない理由は、繰上げ返済に電話代+振込手数料がかかるからです。

海外キャッシングでお得なカードは、年会費無料のものがあるので、別に作るべきです。↓こちらでしっかり解説しています。

国際キャッシュカード徹底比較

まとめ

以上、JAL CLUB-Aゴールドの海外での利用法でした。いろいろ書きましたので、再度、このカードに向いている人を書いておきます。

●JALマイルを貯めたい人

●家族特約つきカードが必要で、年会費2.5万円の余裕がある人

●自分と配偶者、子供も含めて、海外へ行く機会が多い人

●子供が海外留学(3ヶ月以内)へ行く人

●短期旅行者(90日以内)

ゴールドカードは年会費がかかるので、年会費相応のメリットがないと作る意味がありません。JAL CLUB-Aゴールドカードは家族カード分の年会費も合わせると、年2.6万円かかります。

上でも書きましたが、これは、ランキング1位のセゾンゴールドアメックスより1.5万円以上の年会費。なのに、保険内容は劣ります。貯まるマイルなど、JALカードを選ぶことで得られるメリットが1.5万円以上あるかどうか、じっくり検討してください。

家族特約付きカードのランキングはコチラです。

⇒海外旅行保険付帯ゴールドカード比較表