3ヶ月以上〜半年、1年のワーホリをカード付帯保険でカバーする方法

クレジットカード付帯の海外旅行保険は、普通は、最長3ヶ月間しか使えません。でも、注意してカードを選べば、3ヶ月以上のワーホリもカード付帯保険だけでカバーすることも可能です。

このページでは、その方法を具体的に解説します。有料保険の場合、半年で10万円、1年で20万円ほどかかるので、かなりの節約になるはずです。

では、いってみましょう。

Contents

基本:最初3ヶ月は自動付帯カード、4ヶ月目以降を利用付帯裏技カードで

自動付帯と利用付帯の使い分け方

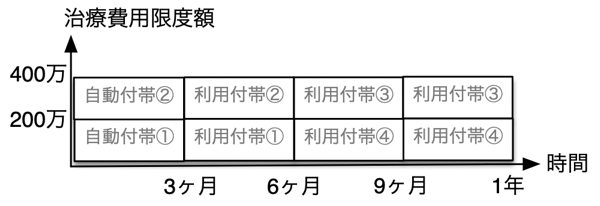

カード付帯保険は、↓このように2種類あります。

●自動付帯:海外へ行くと自動で保険が有効になる

●利用付帯:旅行の交通費をカード払いすると保険が有効になる

↑こうやって見ると、後者の「利用付帯」は、カード払いが必要なので、不便ですよね。

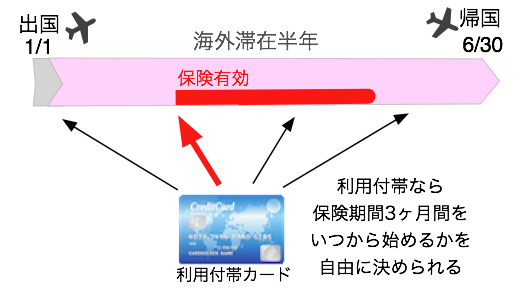

でも、この利用付帯が、3ヶ月以上の長期海外滞在では非常に役立つのです。なぜなら、↓こういう使い方ができるから。

●自動付帯:保険期間は海外滞在の最初の3ヶ月間のみ

●利用付帯:カード払いを遅らせば保険期間の3ヶ月間を自由に後ろにズラせる

↑両方とも、ほぼ全てのカードで保険期間は3ヶ月間。でも利用付帯のほうが保険期間の自由度は高いのです。この後ろへのズラし技のことを「利用付帯裏技」と私は呼んでいます。

利用付帯裏技が使えるカード一覧や、その使い方の注意点に関しては、別記事に書いているのでリンク先を見てみてください。

※一点だけ注意

利用付帯裏技が使えない利用付帯カードも数枚あるので注意。楽天カード、タカシマヤカード、ニコスVIASOカード、イオンゴールドカードなどです。

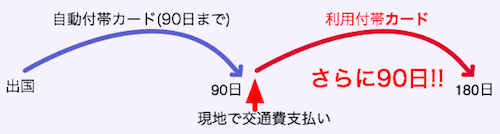

自動付帯と利用付帯の合わせ技で3ヶ月以上の滞在もカバー可能

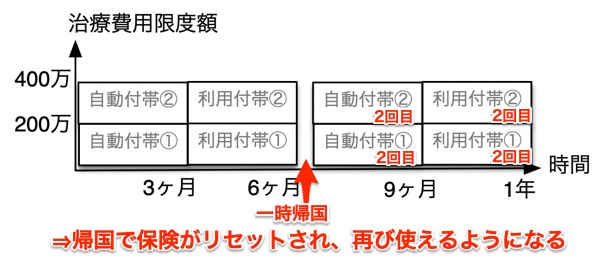

自動付帯と利用付帯は一人が両方を使うことも可能。↑このように、上手に組み合わせて使うことで、3ヶ月以上の海外滞在をカバーすることができます。

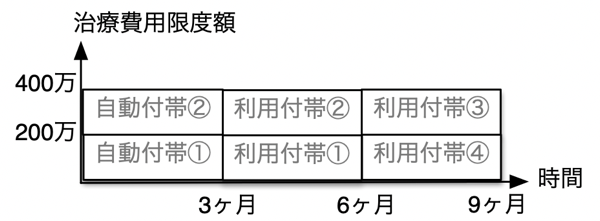

また、さらにもう一枚の利用付帯カードをズラして使えば3ヶ月増しで9ヶ月間、さらに別の一枚を加えれば、さらに3ヶ月増しで1年間、カバーが可能です。

足りないカード付帯保険は2枚3枚持って上乗せする

「カード付帯保険だけでは足りないでしょ」というのは、よく言われることですが、これは半分ホントで半分ウソ。

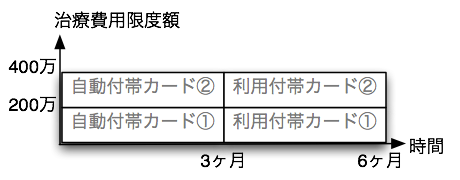

カード付帯保険は、1枚だと確かに少ない。ですが、2枚、3枚持っていると、死亡補償以外の項目は限度額が上乗せされるんです。

例えば、病院の治療費用の限度額が200万円のカードを2枚持っていれば、400万円までの治療費用が保険金で出ます。3枚持っていれば600万円です。

上乗せに関して、詳しくは、こちらの記事で⇒参考記事:クレジットカード海外旅行保険に他の保険を上乗せ(合算)する方法と、合算時の使い方の注意

最終理想形:(自動付帯×上乗せ)+(利用付帯×上乗せ)

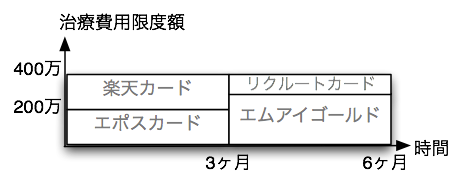

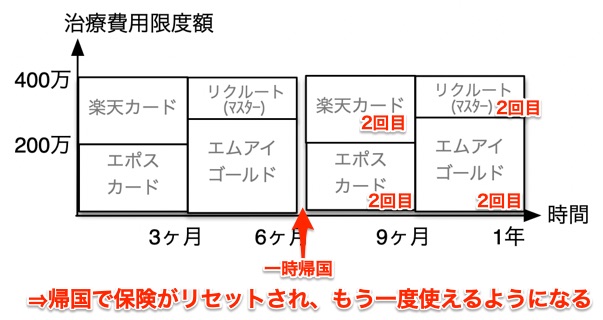

上で説明した「利用付帯裏技」と「カード複数枚の上乗せ」を組み合わせ、最終的には、↓こういう形を作ります。

●1〜3ヶ月目:自動付帯カードを複数準備して上乗せ、

●4〜6ヶ月目:利用付帯裏技カードを複数準備して上乗せ、

という感じですね。

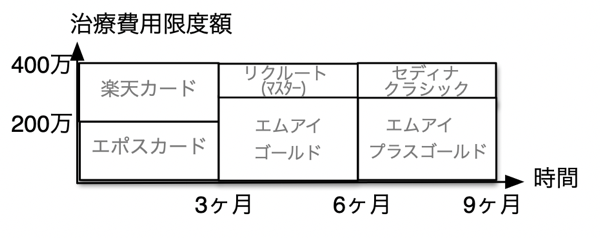

もちろん、利用付帯裏技カードをもっと使えば、半年以上も可能です。

半年〜9ヶ月間だと、↓こうなります。大体、4枚の利用付帯裏技カードが必要。

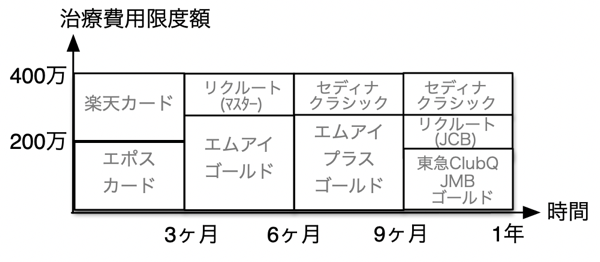

9ヶ月〜1年間だと、↓このように、最低でも6枚の利用付帯裏技カードが必要になります。

では、次、具体的に、どういうカードを選ぶべきか、という話に入っていきましょう。

3ヶ月〜半年ワーホリのための保険付帯カード選び

ワーホリなので、20代の人の立場で考えてみます。

選び方1:治療費用の限度額が多いカード=良いカード

カードの選び方ですが、まず、基本は「治療費用の限度額が多いカードが良いカード」と覚えておいてください。

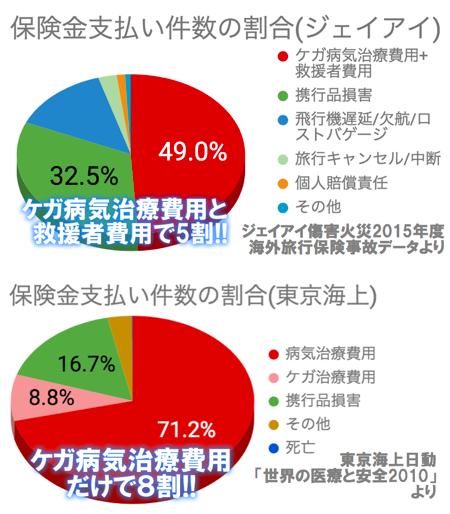

カード付帯も有料保険も同じですが、海外旅行保険の主な内容は、↓この5つ。

●死亡/後遺障害補償

●病気/ケガの治療費用補償 ←一番よく使う

●損害賠償費用の補償

●携行品損害の補償

●救援者費用の補償

↑この中でダントツよく使うのが「治療費用」です。↓これが、その証拠の、保険会社の過去のデータ。

↑これでよくわかりますよね。カード選びは、治療費用の補償限度額が高いものを選ぶべきなのです。

↓こちらのカード一覧表は、治療費用の補償限度額が比較しやすいように作ってあります。参考にしてみてください。

●海外旅行保険付帯クレジットカード70枚比較表

選び方2:どれだけ保険が必要か?

次に、「どれだけ保険が必要なのか?」で迷うと思います。そのときは、治療費用限度額がいくら欲しいか?で考えてください。

治療費用限度額の目安は、自分が行く国や地域によって変わります。それぞれ医療事情が違うからです。非常に大雑把ですが、私が考える「最低限レベル」は、↓こんな感じ。

●アジア 300〜500万

(台湾300万、香港400万、シンガポール500万)

⇒カード2,3枚

●ヨーロッパ、カナダ 400〜600万

⇒カード2,3枚

●オーストラリア 400万

⇒カード2枚

●アメリカ(ハワイ含む) 1000万以上

⇒カード5枚

(グアム・サイパンは400万くらい)

ただし、↑これは都会の場合です。山奥や人里離れた田舎だと病院までの搬送費用(ときによってはヘリや飛行機など)がかかる可能性もあるので、そのへんも計算に入れてください。

※治療費用以外の海外旅行保険の内容に関しては、カード選びには重要ではないので、ここでは省略します。詳しい解説は↓こちらの記事でしています。

※治療費用以外で、ワーホリの場合、ホームステイや賃貸マンションなど、どこに住むかによって海外旅行保険が使える範囲が違うという問題があります。これもカード選びには、あまり関係がないので、ここでは省略。それに関しては、↓こちらの記事で解説しています。

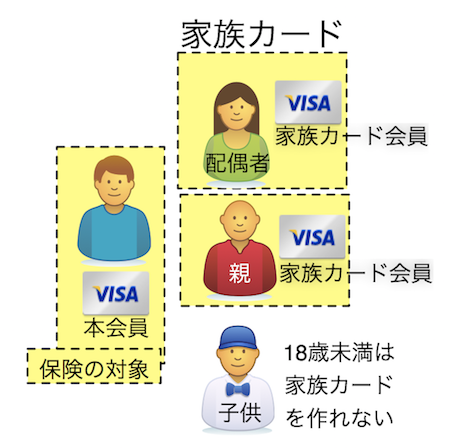

保険付帯カードで使えるのは3種類

「自分をカバーしてくれる保険」と考えたとき、使えるカードは、自分名義で作ったカードだけではありません。自分名義カードを含めて、3種類のカードが使えます。↓これらです。

①自分名義のカード

②家族が本会員であるカードの家族カード

③家族が本会員であるカードの家族特約

↑①の自分名義のカードだけだと、退職して収入のない人だと作れないこともあると思います。そんなときは②、③のカードがないか、探してみましょう。

②、③のカードは、家族がすでに持っているカードでもいいですが、そのカードの付帯保険が良いとは限らないので、家族に新しくカードを作ってもらうのもアリです。

この場合の「家族」というのは、基本的に「生計をともにしている親族」のことを指します。一緒に暮らしていて、同じ収入源で生活している、というような意味ですね。「生計をともにしている親族」なら家族カードを作れたり、家族特約の対象になれます(カード会社ごとに少し違いもあります)。

家族カードとは。そのメリットとデメリット

家族カードとは、カードの本会員の家族に持たせるためのカードです。家族カードを使った分は、本会員が支払うことになります。なので、家族カードの発行には、その家族自身の収入の審査はありません。なので、簡単に発行することができます。

家族カードの一番のメリットは、家族カードを持つと、本会員と同じ補償内容の保険がもらえることです。なので、家族に作ってもらうときは、保険の補償限度額が高いカードを作ってもらうようにしましょう。

比較しやすいよう、こちらに一覧表を作っています。参考にしてみてください。⇒保険付帯カード比較一覧表

一方、デメリットも見てみましょう。

●家族カードの一番のデメリットは、カード利用内容が本会員にバレること

ですね。家族カードは、カード利用した請求が全て本会員のもとに行きます。なので、何を購入したか、などは、すべて本会員にバレてしまうので、注意しましょう。

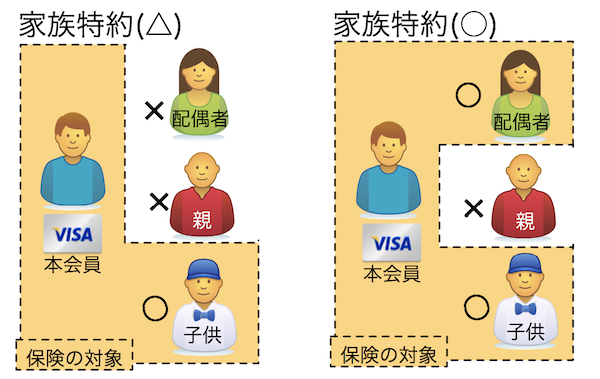

家族特約は付帯保険が少なく、キャッシュレスなしが多い

③の家族特約とは、簡単に言うと「カード本会員だけではなく、本会員の家族も保険の対象にしますよ」という約束のことです。家族が、家族特約付きカードを持っていると、他の家族は自分のカードを持っていなくても、カード付帯保険でカバーされます。

②の家族カードのように、追加カードを発行する手間も不要なので便利です。そして、この家族特約、本会員が参加しない海外旅行でも有効なので、本会員が参加しない、家族の海外旅行や家族の留学やワーホリにも使えるんです。

ただし、デメリットもあります。③の家族特約のデメリットは、

●保険の補償限度額が本会員より少ない

●「家族特約対象者は病院でキャッシュレス診療不可」というカードが多い

●キャッシュレス診療OKでも、本人確認手続きが必要で受診まで時間がかかる

ということ。

特に下の2つの点ですが、家族特約は追加カード発行なども無いので、保険利用をするときには「本当に家族なのか?」の証明(=一般には住民票)が必要です。家族かどうかの確認に時間がかかるため、カード会社としてはキャッシュレス不可としていたりするわけです。

家族特約つきカードも、補償限度額で比較しやすいよう、こちらに一覧表を作っています。参考にしてみてください。

⇒家族もカバーできる保険付帯カード比較一覧表

結論:3ヶ月以上のワーホリにおすすめの保険付帯カード

では、最後に、まとめとして、上の条件に当てはまる形で、おすすめカードを紹介しておきます。上で書いた理想形に当てはめると、↓こんな感じでしょうか。(例として、治療費用400万円の想定)

※基本、JCBやアメックスのカードは公共交通機関での支払い不可の場合があるので、おすすめに入れていません。(滞在地で支払いできることが判明しているなら、持つのはOKです)

3ヶ月〜半年間ワーホリのおすすめカード組み合わせ

年会費

●楽天カード 無料

●エポスカード 無料

●リクルートカード(VISA/マスター) 無料

●エムアイカードゴールド 5000円(税別)

合計 5000円(税別)

※ちなみに有料保険なら3ヶ月で5万円、半年で10万円

半年〜9ヶ月間ワーホリのおすすめカード組み合わせ

年会費

●楽天カード 無料

●エポスカード 無料

●リクルートカード(VISA/マスター) 無料

●エムアイカードゴールド 5000円(税別)

●セディナクラシック(VISA/マスター) 1000円(税別)

●エムアイプラスゴールド 1万円(税別)

合計 1.6万円(税別)

※ちなみに有料保険なら半年で10万円、9ヶ月で15万円

9ヶ月〜1年間ワーホリのおすすめカード組み合わせ

年会費

●楽天カード 無料

●エポスカード 無料

●リクルートカード(VISA/マスター) 無料

●エムアイカードゴールド 5000円(税別)

●セディナクラシック(VISA) 1000円(税別)

●エムアイプラスゴールド 1万円(税別)

●セディナクラシック(マスター) 1000円(税別)

●エムアイプラスゴールド 1万円(税別)

●東急カードClubQ JMBゴールド 6000円(税別)

●リクルートカード(JCB) 無料

合計 2.3万円(税別)

※ちなみに有料保険なら9ヶ月で15万円、1年で20万円

↑9ヶ月目以降は、JCBのカードを入れざるをえませんでした。必ず事前にJCB払いできる交通機関を見つけておいてくださいね。

一時帰国あり1年間ワーホリのおすすめカード組み合わせ

1年間のワーホリでも、途中に一時帰国がある場合は、さらに節約が可能です。帰国によりカード付帯保険がリセットされるので、また海外に出た時点からもう一度、同じカード付帯保険を使うことができるからです。

後半の半年を、前半の半年と同じカードでカバーできるので、持つカードも半分で済み、年会費も半分で済みます。

ワーホリの期間が長い場合、住民票を抜いて行く人もいると思います。ただ、そのときも、カード付帯保険がリセットされる基準は、「日本帰国&日本出国」です。カード付帯保険も日本で作られてた海外旅行保険なので、基準は常に日本ということは覚えていてください。

一時帰国する場合の1年ワーホリの場合、具体的なカードで見ると↓こうなります。

年会費

●楽天カード 無料

●エポスカード 無料

●リクルートカード(VISA/マスター) 無料

●エムアイカードゴールド 5000円(税別)

合計 5000円(税別)

※ちなみに有料保険なら1年で約20万円

普通なら20万円かかる海外旅行保険料が5000円で済むのは驚異的ですね(汗)。

もちろん、3ヶ月ごとに一時帰国すれば、↑上の例なら楽天カードとエポスカードだけで済むので、保険料無料で済ませられます。

おすすめカードの選定理由

上記のカードを選んだ理由は、↓こういう感じです。

最初3ヶ月の自動付帯カードはどれでもいい

自動付帯カードは、非常にたくさんあるため、合計で治療費用限度額が400万円を超えていれば、はっきり言ってどれでもいいです。治療費用限度額が多めの好きなカードを選んでください。⇒比較表

ちなみに、楽天カードは利用付帯ですが、利用付帯裏技は使えず、日本出国時から3ヶ月間しか保険を使えないので、自動付帯カードのような扱いで載せています。(治療費用限度額は高いので、その点ではオススメです)

4ヶ月目以降の利用付帯裏技カード選びは重要

4ヶ月目以降に使う利用付帯裏技カードは、数が少ないため、注意して選ぶ必要があります。おすすめベスト3は、↓この3枚。-

- エムアイカードゴールド

-

エムアイカードゴールドは、年会費5000円、治療費用限度額300万円。こんなに治療費用限度額が高くて、利用付帯裏技可のカード他にありません。ゴールドカードですが若い人でも結構作れるみたいです。

-

- リクルートカード

-

リクルートカードは、年会費無料、治療費用限度額100万円。年会費の安さが魅力。JCBも選べますが、おすすめは海外で使える場所が多いVISAかマスター。

-

- エムアイカードプラスゴールド

-

エムアイカードプラスゴールドは、年会費1万円、治療費用限度額300万円。海外滞在を半年以上するなら、エムアイゴールドの次に欲しいカード。支払える場所が多いのでVISAがおすすめ

下のリクルートカードは、もちろん年会費無料であることがオススメの理由。ただし、リクルートカードJCBは、JCBだと支払いできない公共交通機関が、まだまだ多いので要注意です。

上のエムアイカードゴールドは、利用付帯裏技が使えるカードの中で、ほぼ唯一、治療費用限度額300万円と高いカードなので、おすすめしています。

海外での交通費支払いって、意外にカード払いできる場所が少なくて困るんです。なので、エムアイカードゴールドのように、一枚で治療費用限度額が高いカードは非常に助かる。

また、エムアイカードゴールドの年会費5000円なんですが、これは、まあ妥当な金額だと思います。有料の海外旅行保険に加入すると格安なものでも3ヶ月で約5万円ですから。

半年以上の滞在になる方は、エムアイカードプラスゴールドも年会費1万円ではありますが、治療費用限度額300万円と高いので、必要になってきます。

以上です。

3ヶ月以上のワーホリでも、カード付帯保険で十分カバーできることは、理解していただけたでしょうか?カード付帯保険を上手に活用して、上手く節約してみてくださいね。