アメックス・グリーンの海外旅行保険と海外旅行の注意点←海外生活者の視点から

※アメックス系 利用付帯カードは、2020年9月から全て利用付帯裏技不可に改悪されました。残念(涙)。

アメリカン・エキスプレス・カード(以下、アメックス・グリーンと呼びます)を「海外旅行で使う」という視点で見ると、こういう人に向いているカードだと言えます。

●配偶者や子供、家族の分の海外旅行保険が欲しい人

●利用付帯、つまり海外旅行保険の条件が「カード利用」でも気にならない人

●

●キャッシュレス診療不可を気にしない人(対応策は下で解説)

●海外キャッシングは使わない、もしくは別カードでやる、という人

では、↓下に詳しく解説していきます。

Contents

こういう人には向かない

下記のような人は、アメックス・グリーンは向いていません。他のカードをおすすめします。

●年会費無料のカードを探している人

⇒年会費無料カードはこちらへ

●自動付帯のカードを探している人

⇒自動付帯カードはこちらへ

●航空機遅延/ロストバゲージ保険付きカードが欲しい人

⇒航空機遅延/ロストバゲージ保険付きカードはこちらへ

●海外キャッシングでお得なカードが欲しい人

⇒海外キャッシングでお得なカードはこちらへ

アメックス・グリーンの海外旅行保険のメリット

アメックス・グリーンの海外旅行保険は、保険金の額で見ると「まあまあ」というレベル(比較表では10位以下)。メリットとしては、家族特約付きで配偶者や子供の保険も付いていて、利用付帯裏技で3ヶ月以上の長期滞在用にも使えることです。

ただし、アメックス・グリーン一枚だけでは保険金は足りないので、他カードで上乗せが必要です(下で解説します)。

海外旅行保険の補償限度額

保険の有効期間は90日。引受保険会社は、損保ジャパン日本興亜。キャッシュレス診療は不可です。

本人への保険金限度額

傷害死亡/後遺障害 5000万

傷害治療費用 100万(1回のケガにつき)

疾病治療費用 100万(1回の病気につき)

賠償責任 3000万(1回の事故につき)

携行品損害 30万(1旅行/1年100万上限)

救援者費用 200万(1旅行/1年でリセット)

※キャッシュレス診療不可

家族への保険金限度額

傷害死亡/後遺障害 1000万

傷害治療費用 100万(1回のケガにつき)

疾病治療費用 100万(1回の病気につき)

賠償責任 3000万(1回の事故につき)

携行品損害 30万(1旅行/1年100万上限)

救援者費用 200万(1旅行/1年でリセット)

※キャッシュレス診療不可

海外旅行保険の中で、一番利用確率が高い「ケガ病気の治療費用」がそれぞれ上限100万円なので、他のカードで保険上乗せ必須です(医療費が比較的安いアジア旅行で300万円は欲しいので)。

ただ、家族特約付きで、利用付帯裏技が使えるカードが少ないので、このアメックス・グリーンは、その意味で、利用価値があるカードです。他のカードと比較したい人は、↓この比較表を見てみてください。

ゴールドカード海外旅行保険比較表

保険が利用付帯であることに注意

アメックス・グリーンの付帯保険の最大の注意点は、保険が利用付帯であることです。

利用付帯の反対は、自動付帯なのですが、自動付帯のカードなら、海外へ行けば自動的に海外旅行保険が有効になります。

しかし、利用付帯のカードの場合は、ツアー代金や公共交通機関の代金を支払わないと、海外旅行保険が有効になりません。この点には、注意が必要です。

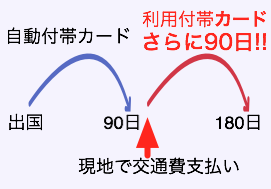

でも、この利用付帯、実は、最大の利点にもなるんです。最大の利点というのは、私が「利用付帯裏技」と呼んでいるもの。

利用付帯裏技というのは、利用付帯カードの「カード利用時から保険が有効になる」という特性を活かし、本来なら、90日が限度のカード付帯保険を、90日以上の海外滞在でも使ってしまう技です。

この技を使えば、半年、いや、半年以上の海外滞在でも、カード付帯保険でカバーすることができます。利用付帯裏技について、くわしくは、こちらの記事をご覧ください。参考記事:利用付帯海外保険カードで90日(3ヶ月)以上を狙う裏技と注意点

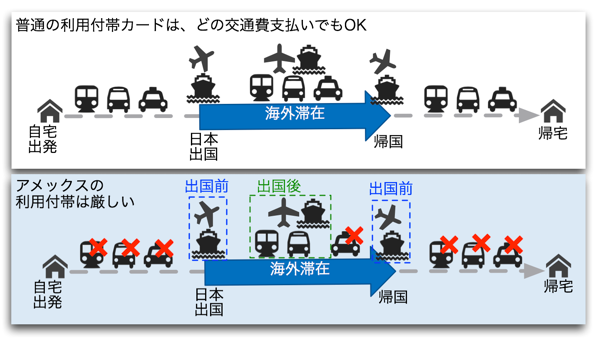

注意点:アメックスの利用付帯は他とは違う条件に注意

アメックスの利用付帯は、条件が、↓このように他利用付帯カードと少し違います。①と①'、③と③'の違いに注目。

| 普通の利用付帯裏技OKカード | アメックスの利用付帯カード | ||

| 保険適用条件 | 出国前 | ①航空機、電車、船舶、タクシー、バスといった公共交通乗用具の利用代金 ②宿泊を伴う募集型企画旅行の旅行代金 |

①'日本出入国のために時刻表に基づいて運行される国際航空機または国際船舶のチケット ②'パッケージ・ツアーの料金 |

| 出国後 | ③公共交通乗用具の利用代金 | ③'時刻表のある公共交通乗用具のチケットの料金 | |

↑このように、アメックスの利用付帯では、国内と海外、両方で注意点があります。

図にすると↓こういうイメージ。

●日本出国前にカード払いをする場合は

日本出入国の飛行機か船の料金の支払いのみOKで、家から空港までの電車やバスではダメ

●出国後、海外でカード払いをする場合は

時刻表のある公共交通機関しかダメなので、タクシーや観光バスはダメ。帰りの飛行機も座席指定代のみの支払いではダメ。

なので、くれぐれも注意してください。

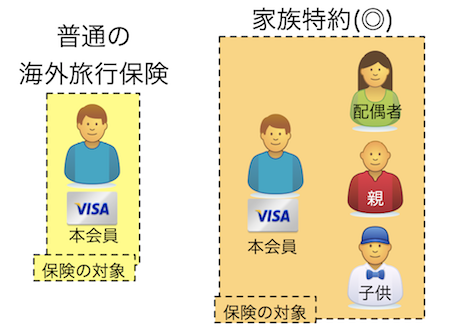

家族特約付き(自分のカードだけで配偶者、子供の海外保険もカバー可)

自分がカードを発行することで、家族も保険の対象になる、というのが「家族特約」。これは、非常に使えるサービスです。

自分が家族と一緒に行く海外旅行ではもちろんのこと、自分が同行しない家族旅行も、対象になります。(ただし、アメックス・グリーンは利用付帯なので、その家族分の交通費などのカード支払は必須)

カード支払いさえしていれば、子供だけが渡航する海外留学や海外のサマースクールなども、カード付帯保険でカバーできてしまいます。

18歳未満を、カード付帯保険でカバーするには、この家族特約を利用するしか方法はないので、ぜひ覚えておきたい機能です。

参考:家族特約の使い方と注意点

アメックス・グリーンでは保険目的の家族カード発行は不要

アメックス・グリーンでは、無理して家族カードを発行する必要はありません。アメックス・グリーンの家族特約の対象は、「生計を共にする6親等以内の血族or3親等以内の姻族」となっていて、18歳以上の家族も対象だからです。(配偶者や大人は家族特約の対象外、というカードも結構あります)

そもそも、家族カードは18歳以上しか作れませんし、アメックス・グリーンの家族カードは、1枚目から年6600円の年会費がかかるので、年6600円が節約できるのは嬉しいですね。

アメックス・グリーンの付帯保険に、他のカード付帯保険を上乗せする方法

もう一度ハッキリ言います。アメックス・グリーン1枚の保険だけでは足りません。

足りるか足りないか、で問題となる項目は、

●疾病・傷害治療費用の額

●救援者費用の額

の2つです。その中でも疾病・傷害治療費用は、風邪や腹痛でも使う可能性があり、一番使う確率が高いので最重要。

その治療費用で、必要額を考えてみると、大雑把な額ですが↓こんな感じになります。

●アジア 300〜500万⇒カード2,3枚

(台湾300万、香港400万、シンガポール500万)

●ヨーロッパ 400〜600万⇒カード2,3枚

●オーストラリア 400万⇒カード2枚

●アメリカ(ハワイ含む) 1000万以上⇒カード5枚

(グアム・サイパンは400万くらい)

という感じです。なので、アメックス・グリーン1枚の付帯保険だけでは「アジアでも保険金が不足する心配アリ」というレベルです。ですので、他のカード付帯保険も使って上乗せする必要があるんですね。上乗せについては、↓次に、説明します。

足りない分は、他のカード付帯保険との合算でカバー

アメックス・グリーン1枚だけの付帯保険で足りないので、他の保険付きクレジットカードを持ち、保険を上乗せさせます。

海外旅行保険付きのクレジットカードを2枚以上持っていた場合は、それぞれの項目の補償限度額が合算されるのです!(ただし傷害死亡/後遺障害の項目は合算されない)

具体例で見てみましょう。アメックス・グリーンに、同じように家族特約が付いている「プラスハッピーUCカード」(年会費無料)を上乗せしてみます。(プラスハッピーUCカードは自動付帯なので利用付帯裏技は不可)

※年会費は税込み額

アメックス・グリーン |

プラスパッピーUCカード |

→ | 合算結果 | |||

| 国際 ブランド |

||||||

| 年会費 | ¥13200 | 無料 | → | 合計 ¥13200 |

||

| 家族カード | ¥6600 | ¥715 | → | 合計 ¥7315 |

||

| 自分への補償限度額 | 傷害死亡 | 5000万 | 2000万 | → | 5000万 | |

| ケガ | 100万 | 150万 | → | 250万 | ||

| 病気 | 100万 | 150万 | → | 250万 | ||

| 賠償責任 | 3000万 | 2000万 | → | 5000万 | ||

| 携行品 | 旅* | 30万 | 20万 | → | 50万 | |

| 年 | 100万 | 20万 | → | 120万 | ||

| 救援者 | 200万 | 100万 | → | 300万 | ||

| 保険条件 | 利用付帯 | 自動付帯 | ||||

| キャッシュレス | × | ○ | ||||

| 以下、家族への補償限度額(家族特約) | ||||||

| 補償限度額 | 傷害死亡 | 1000万 | 1000万 | → | 1000万 | |

| ケガ | 100万 | 150万 | → | 250万 | ||

| 病気 | 100万 | 150万 | → | 250万 | ||

| 賠償責任 | 3000万 | 1000万 | → | 4000万 | ||

| 携行品 | 旅* | 30万 | 20万 | → | 50万 | |

| 年 | 100万 | 20万 | → | 120万 | ||

| 救援者 | 200万 | 100万 | → | 300万 | ||

| 保険条件 | 利用付帯 | 自動付帯 | ||||

| キャッシュレス | × | × | ||||

| 備考 | プラスハッピーUCカード詳細ページ | |||||

※携行品の「旅」は「1旅行につき」の意味。

※「傷害死亡/後遺障害」の項目だけは合算されず、高い金額のほうが上限になる。

↑この合算後の額なら、アジア旅行なら、一応、安心できますね。もう少し保険金があったほうが安心という人は、保険付帯カードをさらにもう一枚作っておくと、さらに上乗せになります。合算&必要な保険額に関しては、↑こういう感じで考えてください。

ちなみに、合算させる目的でカードを選ぶなら、保険が自動付帯のカードのほうが余計な手続き不要なのでラクです。

また、クレジットカードを2枚持ちするときには、国際ブランド(VISA/マスター/JCB/アメックス等)は、違うブランドのほうが海外旅行では便利です。なぜなら、海外ではVISAしか使えない店や、マスターしか使えない店、などがあるからです。2枚ともVISAだと、両方カード利用できない可能性も出てくるからです。

他のカードも見てみたいなら、こちらの比較表から探してみてください。⇒家族特約付きカード比較表

キャッシュレス診療不可という欠点のカバー策

アメックス・グリーンはキャッシュレス診療ができない

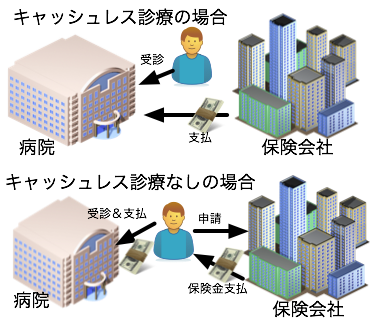

まず、そもそも、キャッシュレス診療とは、↓こういうものです。

キャッシュレス診療とは、「キャッシュレス・メディカルサービス」とか、「医療費キャッシュレスサービス」だとかの呼び名があるのですが、すべて同じです。要は、「現地の病院にかかったときに、保険会社が直接、病院に支払いをしてくれて、自分で支払いをしないで済む」というサービスです。

あると便利なのですが、残念ながらアメックス・グリーンでは、このサービスが使えません。ですので、現地の病院では一度自分で支払いをし(立て替え払いをし)、その後、カード会社(保険会社)に領収書などと一緒に申請をする、という手続きが必要です。

まあ、でも、キャッシュレス可能なカードでも、保険会社との提携病院がない場所(たとえば田舎など)では、キャッシュレス診療は不可です。ですので、割り切るのもアリだと思います。

[使い方コツ1]アメックス・グリーンはキャッシュレス可のカードの上乗せに使う

アメックス・グリーンは、キャッシュレス診療不可なのですが、実際のところ、そこまで不便はありません。ここでは使い方のコツを紹介します。

まず1つめの使い方のコツとして、「アメックス・グリーンを上乗せカードとして使う」というのがあります。もう一枚のカードをキャッシュレス可能なカードにしておけば、そのカードの保険の範囲内でキャッシュレス診療は受けられるので、ほとんど問題が起こらない、というわけです。

具体的に言うと、こうです。さきほど上乗せの例で見た、プラスハッピーUCカードと併用したケースを考えてみます。

●プラスハッピーUCカード(補償限度額ケガ150万・病気150万・キャッシュレスOK)

●アメックス・グリーン(補償限度額ケガ100万・病気100万・キャッシュレス不可)

これで海外でケガをしたとして、病院にかかるとします。すると、多くの場合は治療費用は150万以下なので、キャッシュレスOKの、UCカードの保険デスクに連絡するだけで、こと足りるというわけです。

もちろん、UCカードには「アメックス・グリーンも持っています」と伝えますが、あとの処理は、カード会社どうしでやってくれるので、余分な手間はかかりません。

[使い方コツ2]アメックス・グリーンは病院支払に備え利用限度額を上げておく

2つめの使い方コツとして、アメックス・グリーンの「利用限度額を上げておく」というのがあります。

最近の海外の病院では、カード支払いOKという病院が多いです。ですので、現金を持っていないから門前払いされる、ということは少なくなりました。クレジットカードを持っていれば診てもらうことができます。

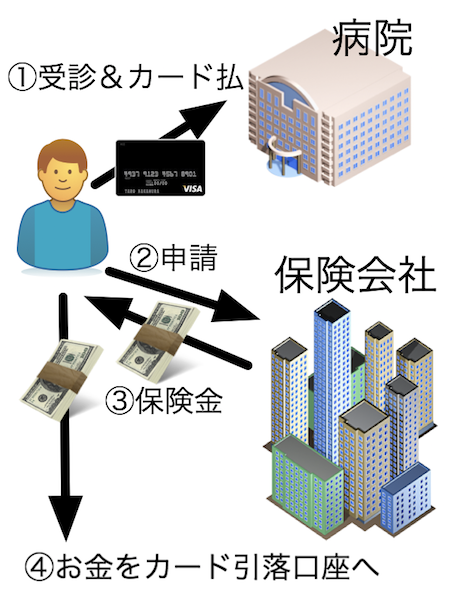

病院にかかったら、↓こういう流れで対処すれば、現金を準備する必要はありません。

①現地病院でカード決済し、

②その後、保険会社に保険金請求し、

③保険会社から保険金を受け取る

④もらった保険金を銀行口座に入れて、カードの引落しに使う、

アメックスでは、電話をすれば、カードでの買物の利用限度額を上げてもらうことも可能です。ですので、アメックス・グリーンだけしか持っていない場合でも、カードの利用限度額を100万円以上に上げておけば、治療費用の補償限度額100万円はカバーできます。

アメックスに問合せたところ、この臨時増額の申込は、ほとんどの場合、電話口で審査が終わるとのこと。極端な話、最悪、海外へ行って病院を使う段階になってから、臨時増額も可能です(もちろん、事前に電話しておくのがオススメです)。

一点だけ注意点としては、この臨時増額は30日後に元の限度額に戻る、ということ。ですので、あまり早くに臨時増額をしてしまうと失敗してしまうので、注意してください。

まとめます。この病院払いでのポインとしては2つです。

1.病院にかかるときは、保険デスクにカード払いOKの病院を紹介してもらう

2.アメックス・グリーンの利用限度額を上げておく

ぜひ覚えておいてくださいね。

アメックス・グリーンのその他の評判の良い特典

海外旅行保険以外のアメックス・グリーンの特典を見てみましょう。

空港まで/空港からの手荷物宅配が無料

手荷物宅配が無料という特典があるので、アメックス・グリーンがあれば、ずっしりと重いスーツケースを運ぶ必要がなくなります。しかも、空港への行きも帰りも無料。

アメックス・グリーンは空港ラウンジOK。国内28空港、海外1空港

アメックス・グリーンでは、空港ラウンジが利用可能。ただし国内空港がメインで、海外は、ハワイ(ホノルル)のみ。出発時だけと割り切るなら、これでもいいでしょう。また、同伴者も1名まで無料、というのは嬉しいですね。

利用可能な国内空港ラウンジ

新千歳空港、函館空港、青森空港、秋田空港、仙台空港、羽田空港、成田国際空港、新潟空港、富山空港、中部国際空港、小松空港、大阪国際空港(伊丹空港)、関西国際空港、神戸空港、岡山空港、広島空港、米子空港、山口宇部空港、高松空港、松山空港、徳島空港、北九州空港、福岡空港、長崎空港、大分空港、熊本空港、鹿児島空港、那覇空港

利用可能な海外空港ラウンジ

ハワイ ホノルル国際空港

ただし、以上のラウンジは、どれも「カード会社ラウンジ」。食事やサービスなどがより充実している「航空会社ラウンジ」ではないので、注意。

プライオリティ・パス付き(=海外の多数の空港でラウンジ利用可能)

上のラウンジに加え、アメックス・グリーンには、普通なら年1万円ほどするプライオリティパス(海外空港ラウンジ利用権)が、付いています。

プライオリティ・パスでは、「航空会社ラウンジ」も使えるのは嬉しいところ。ただしラウンジ利用には、一回につき27米ドルかかります。これを得と見るか損と見るかは、意見が分かれるますね。

ショッピング保険(買物保険)付き

カードで買った商品が故障した場合に補償してくれるショッピング保険(買物保険)は、期間90日で年間300万円分。この買物保険は、年会費1.2万円のカードとしては普通レベル。もっと良いカードは、補償期間が180日間のカードなどもあります。(セディナカード、イオンカードなど)

アメックス・グリーンなど同クラスのアメックス4券種との比較

↓下記4カードは、海外旅行保険が、家族特約つきで利用付帯、補償限度額もほぼ同じ。迷うと思うので、スペック比較をしておきます。シンプルに年会費で考えると、ANAアメックスの勝利。その他は、特典に価値を見出すかどうかですね。これら4枚の中で、3枚まで合わせ持ち、保険を上乗せすることも可能です(グリーンとスカイトラベラーだけは、どちらかしか作れません)。

アメックス4券種 比較表

※年会費は税込み額 ANAアメックス |

スカイトラベラー |

アメックス・グリーン |

デルタ・スカイマイル・アメックス |

|

| 年会費 | ¥7700 | ¥11000 | ¥13200 | ¥13200 |

| 家族カード | ¥2,750 | ¥5,500 | ¥6,600 | ¥6,600 |

| 空港ラウンジ 無料人数 |

本人 +1人 |

本人 +1人 |

本人 +1人 |

本人 のみ |

| +家族カード1枚で空港ラウンジ無料人数 | 4人 | 4人 | 4人 | 2人 |

| 海外で24h電話サポート | ○ | ○ | ○ | ○ |

| 家⇔空港 手荷物宅配 |

帰国時無料 | 帰国時無料 | 出国・帰国無料 | 帰国時無料 |

| プライオリティパス(海外空港ラウンジ) | × | × | 有。ただし利用に1回27ドル必要 | × |

| その他 特典 |

デルタ航空で優先搭乗 | |||

| 詳細 | 解説ページ | 解説ページ | 解説ページ | 解説ページ |

アメックス・グリーンの評判のイマイチな点

航空機遅延/ロストバゲージ保険は、付帯なし

航空機遅延/ロストバゲージ保険は、アメックス・グリーンには付帯していません。ただ、これらの保険は、なくても問題ないと私は思っています。

付帯していたとしても、条件が厳しく、「飛行機遅延は4時間以上の遅れor欠航」、「手荷物遅延は到着から6時間以上遅れ」、「手荷物紛失は到着から48時間以内に届かない場合」など、だからです。

また、もらえる保険金も、限定されています。出発便/帰国便の航空機遅延/欠航の場合に保険金がおりるのは待ち時間の食事代のみ。乗継便の航空機遅延/欠航の場合に保険金がおりるのは、ホテル宿泊料金、待ち時間の食事代のみ。ロストバゲージの場合は、衣類や生活必需品の購入費用のみ、です。

それでも、やっぱり必要だと思う場合は、こちらの比較表を参考に他のカードを作ることを検討してみてください。参考記事:飛行機欠航/遅延・ロストバゲージ保険付きカード比較表(20枚以上)

アメックス・グリーンは海外キャッシングはダメ

アメックス・グリーンは、他のアメックスのプロパーカード(提携カードではなく、アメックスが独自に出しているカード)と同様、現地ATMで現地通貨を引き出せる「海外キャッシング」は利用不可です。

海外キャッシングは、銀行や両替所などで外貨両替するより、ずっとお得ですので、旅行好きなら、やるべきなのですが、そのときは別カードを用意するようにしましょう。

海外キャッシングでお得なカードは、セディナカードのように年会費無料のものがありますので、専用カードを作るのがオススメです。こちらのサイトで、いろいろ比較しています。

参考サイト;国際キャッシュカード徹底比較(インターナショナルカード)

まとめ

以上、アメックス・グリーンの海外での利用法でした。いろいろ書きましたので、再度、アメックス・グリーンに向いている人を書いておきます。

●配偶者や子供、家族の分の海外旅行保険が欲しい人

●利用付帯、つまり海外旅行保険の条件が「カード利用」でも気にならない人

●キャッシュレス診療不可を気にしない人

●海外キャッシングは使わない、もしくは別カードでやる、という人

アメックスは、利用付帯裏技が使えなくなったので、正直、保険の面ではあまりパッとしないカードになってしまいました(涙)。

保険内容が悪いわけではないので、保険以外にアメックスを選ぶ理由がある人が使うぶんには良いかと思います。