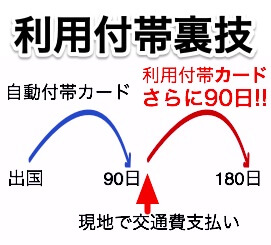

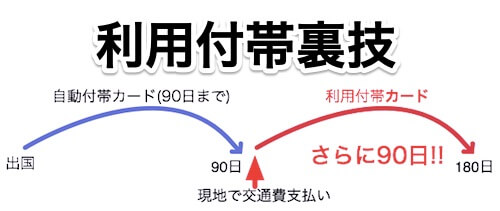

90日以上の長期海外旅行保険もカード付帯保険で[利用付帯裏技]

2006年から『シティカードの裏技』として、このサイトで紹介してきた、「利用付帯の海外保険カードで90日(3ヶ月)以上の海外滞在でもカード付帯保険でカバーする裏技」。実は、同じような『利用付帯の裏技』が使えるカードは、何枚かあります。それをご紹介。

※2015年、シティカードは無くなり、今は「TRUST CLUBカード」に変わっています。

まずは裏技の内容の再確認です。

シティカードを使うと無料海外旅行保険が

最大

シティカードは、海外保険を有効にするためには、カードで旅行代金か交通費を支払うことが必要となっています。これを「利用付帯」と呼びます。正直、面倒ですよね(笑)。しかし、これが、すごく利用価値のある裏技になるのです。

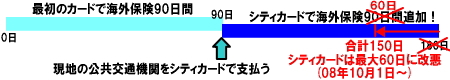

実は、この利用付帯の条件は、海外に行ってからでも有効にできます。海外に行ってから、現地の公共交通機関をカード払いすると、カード払いした日から60日間、保険が有効になるのです。

つまり、90日以上の海外滞在の場合、最初の90日は、別のカードの保険を利用し、80数日の時点で公共交通機関の支払いをシティカードで行うと、さらに60日間、保険を利用することができてしまうということ。

この技を使えば、合わせて150日間、カードの海外旅行保険が有効になってしまいます!

(2006年8月シティカードのサービスセンターに確認済み。 ウソのような話だったので2回電話して確認しました(笑)。 シティカードのどのカードでも有効です)

↑この裏技は、もちろん、2023年の今でも利用可能。旧シティカード以外でも、同じ裏技が使えるカードもあることがわかったので、このページで詳しく解説します。

Contents

- 1 利用付帯裏技が使えるカード一覧

- 2 利用付帯だが裏技が使えないカードに注意

- 3 理論上は、1年の海外旅行や海外留学、海外赴任でもカード付帯保険でカバー可能

- 4 利用付帯裏技カードの利用上の注意

- 5 利用付帯裏技おすすめカード

- 6 現地の公共交通機関でクレジットカード利用が可能か調査すべし

- 7 質問:1枚の利用付帯裏技カードを日本と海外の両方で使うと、保険はどうなるか?

- 8 質問:利用付帯裏技カードが2枚あれば1年間カバーできそうですが?←できません

- 9 質問:利用付帯を有効にして、3ヶ月の保険期間内に一時帰国して再度出国するとどうなるか?

- 10 要注意質問:現地発の往復エアチケットを買うと、次の海外滞在のとき利用付帯裏技が使えなくなる?

- 11 質問:3ヶ月の保険期間より後の飛行機チケット購入でもいい?

- 12 利用付帯の条件を満たすカード利用とは

- 13 質問:使いかけの電子マネーカードを持っている場合どうすべきか?

- 14 最後に

利用付帯裏技が使えるカード一覧

90日以上の海外滞在をカバーするために使える保険付帯カードですが、大きく2種類に分かれます。自分の保険だけ付くカードと、一枚で家族分の保険も付く「家族特約付きカード」(家族特約の解説はこちらのページ)です。2つに分けて書きますね。

自分のみ利用付帯裏技が可能なカード

| カード名 | 年会費 (税込) |

治療費用限度額 | キャッシュレス診療 | 郵送方法* |

| オススメ!! エポスカード |

無料 | 病270万 傷200万 |

可 | 本+書 |

| オススメ!! Delightジャックス(Master) |

無料 | 200万 | 可 | 本人確認 |

| オススメ!! ジャックス横浜カード(Master) |

無料 | 200万 | 可 | 本人確認 |

| VポイントカードPrime (Master)※ジャックス系 |

1375円 年1利用で無料 |

200万 | 可 | 本人確認 |

| ダイワプライマリーカード (VISA/JCB)※ジャックス系 |

無料 | 200万 | 可 | 本人確認 |

| ノエビアカードVisa ※ジャックス系 |

無料 | 200万 | 可 | 本人確認 |

| ノジマジャックスJCB | 無料 | 200万 | 可 | 本人確認 |

| 三菱UFJカード ※2024年8月から無料に! |

無料 | 100万 | 可 | 書留 |

| リクルートカード (VISA/Master) ※JCBは裏技不可なので注意 |

無料 | 100万 | 可 | 書留 |

| DCMマイボ(Master/JCB) ※セディナ系。一人で2枚発行可能 |

1100円 年1利用で無料 |

200万 | 可 | 本人確認 |

| BAL CARD ※セディナ系 |

1100円 年1利用で無料 |

200万 | 可 | 本人確認 |

| ララ福屋カード ※セディナ系。一人で3枚発行可能 |

1100円 年1買物で無料 |

200万 | 可 | 本人確認 |

| タイヨーカード ※セディナ系 |

1100円 年1買物で無料 |

200万 | 可 | 本人確認 |

| アルビスPontaプラス ※セディナ系 |

1100円 年1買物で無料 |

200万 | 可 | 本人確認 |

| ジャックスR-style(VISA) | 1100円 年1利用で無料 |

200万 | 可 | 本人確認 |

| 杏林堂カード(VISA/JCB) ※ジャックス系 |

1375円 年1買物で無料 |

200万 | 可 | 本人確認 |

| ↑以上が、ほぼ年会費無料のオススメカード | ||||

| 三井住友NL(ナンバーレス) (VISA/Master)※三井住友カード系 |

無料 | 50万 | 可 | 書留 |

| Amazonマスターカード ※三井住友カード系 |

無料 | 50万 | 可 | 書留 |

| ベルメゾンメンバーズ(VISA) ※三井住友カード系 |

無料 | 50万 | 可 | 書留 |

| 東急ClubQ JMB | 1100円 | 100万 | 可 | 店舗 |

| 三井住友カード | 1375円 | 50万 | 可 | 書留 |

| 三井住友トラストカード (旧 住信VISAカード) |

1375円 | 50万 | 可 | 書留 |

| TRUST CLUBプラチナMaster ※保険期間は2ヶ月 |

3300円 | 150万 | 可 | 書留 |

| TRUST CLUBエリート ※保険期間は2ヶ月 |

3300円 | 150万 | 可 | 書留 |

| 三井住友ゴールド(NL) | 5500円 年100万利用で翌年以降無料 |

100万 | 可 | 書留 |

| エムアイゴールド | 5500円 | 100万 | 可 | 書留 |

| 東急カードClubQ JMBゴールド | 6600円 | 200万 | 可 | 店舗 |

| エムアイプラスゴールド | 1.1万円 | 100万 | 可 | 書留 |

| TRUST CLUBワールド ※保険期間は2ヶ月 |

1.32万円 | 200万 | 可 | 書留 |

| TRUST CLUBゴールド ※保険期間は2ヶ月 |

1.32万円 | 200万 | 可 | 書留 |

| デルタ スカイマイルTRUST CLUBゴールドVISA ※保険期間は2ヶ月 |

1.98万円 | 200万 | 可 | 書留 |

| 無料 | 100万 | 可 | 書留 | |

| 無料 | 100万 | 可 | 書留 | |

| 無料 | 100万 | 可 | 書留 | |

| 無料 | 100万 | 可 | 書留 | |

| 3300円 | 200万 | 可 | 書留 | |

| 残念。2024年7月募集終了 ※一人で3枚発行可能 |

200万 | 可 | 本人確認 | |

※一人で2枚発行可能 |

1100円 年1利用で無料 |

200万 | 可 | 本人確認 |

| 1375円 | 100万 | 可 | 書留 | |

| 1100円 | 200万 | 可 | 本人確認 | |

(25歳以下限定カード) 残念。2023年9月に募集終了 |

1100円 年1買物で無料 |

200万 | 可 | 本人確認 |

| 1650円 | 100万 | 可 | 書留 | |

| 無料 | 200万 | 可 | ー | |

| カード名 | 年会費 | 治療費用限度額 | キャッシュレス診療 | 郵送方法* |

※JCBカードは2025年4月から全カード利用付帯裏技不可になります(涙)。

※エムアイゴールドとエムアイプラスゴールドが利用付帯裏技不可というのは誤報だったので表に戻しました。すみませんでした。

※カード名をクリックすると、それそれのカードの解説ページに飛びます。

※治療費用以外の保険補償額は、カード一覧表を見てくださいね。

⇒海外旅行保険カード一覧表(利用付帯裏技しばり)

●書留:カードが簡易書留で送られ、家族でも受取り可能なカード。

●本人確認:カードを本人限定郵便でしか受け取れないカード。

●本+書:通常、本人限定郵便だが、書留で受け取りも可能なカード。

●店舗:店舗に行けばその日にカード受取りができるカード。

海外在住者のカードの受取方法に関しては、こちらのページに詳しく書いています。⇒海外在住者もOKなクレジットカード発行手続き比較表

家族も保険対象となる「家族特約」付き利用付帯裏技カード

| カード名 | 年会費 | 治療費用限度額 | キャッシュレス診療 | 郵送方法* | |

| 本会員 | 家族 | ||||

| オススメ!! TRUST CLUBプラチナVisa |

3.5万円 | 500万 | 500万 | 可 | 書留 |

| オススメ!! 三井住友ゴールド |

1.1万円 | 300万 | 200万 | 可 | 書留 |

| 三井住友プラチナプリファード | 3.3万円 | 300万 | 200万 | 可 | 書留 |

※2023年11月末で募集終了 |

3300円 | 500万 | 250万 | 可 | ? |

※2023年11月末で募集終了 |

990円 | 200万 (ケガのみ) |

100万 (ケガのみ) |

可 | ? |

※ミライノカードも2025年1月16日から裏技不可に(涙)。

※JCBゴールドやJCBプラチナも2023年4月から利用付帯になりましたが裏技不可(涙)。

※それぞれのカードの保険補償額は、カード一覧表を見てくださいね。

⇒家族特約つきカード一覧表(利用付帯裏技しばり)

利用付帯だが裏技が使えないカードに注意

この「利用付帯裏技」なのですが、保険が利用付帯のカードなら、どのカードでも使えるか、というと、そうではありません。たまに、この「利用付帯裏技」が使えない利用付帯のカードがあります。↓これらのカードです。

●ミライノカードゴールド(2024年1月16日から)

●ミライノカード(レギュラー)(2024年1月16日から)

●JCBカード全て(2025年4月から)

・リクルートJCB

・ミライノゴールド

・JCB R

・三菱UFJ銀行JCBデビット

・その他銀行のJCBデビット

・JCB W

・JCB EXTAGE

・JCBGold EXTAGE などが不可に。

●楽天カード

●楽天ゴールドカード

●楽天ピンクカード

●2023年4月以降に出たJCBカード

・JCBカードSなど

●2023年4月に利用付帯になったJCBカード全て

・JCBゴールド

・JCBゴールド・ザ・プレミア

・JCBプラチナ

・JCBザ・クラス など

●セゾンカード全て

●UCカード全て

●ビューカード

●VIASOカード

●イオンゴールドカード

●アメックス・グリーン

以下、アメックス系利用付帯カードすべて

●ANAアメックス

●ANAアメックス・ゴールド

●アメックス・スカイトラベラー

●アメックススカイトラベラープレミア

●デルタスカイマイル・アメックス

●デルタスカイマイル・アメックスゴールド

●アメックス・ゴールド

●ヒルトンオナーズ・アメックス

●ヒルトンオナーズ・アメックスプレミアム

●ペルソナSTACIAアメックス

※エムアイゴールドとエムアイプラスゴールドが利用付帯裏技不可というのは誤報でした。すみませんでした。

つまり、↑これらのカードは、保険期間は「出国から3ヶ月間」、という使い方しかできないのです。(※イオンゴールドは3ヶ月間ではなく30日間)

その理由は、↓こうです。

利用付帯裏技が使えるカードの場合は、↓この3つのどれかを満たした場合に、保険が有効になります。

利用付帯保険を有効にする条件

① 出国前に「公共交通乗用具の利用代金」をカード払いする

② 出国前に「宿泊を伴う募集型企画旅行の旅行代金」をカード払いする

③ ①と②が無い場合、出国後に、現地で、公共交通乗用具の利用代金をカード払いする

しかし、それに対し、イオンゴールドやVIASO、ビューカードの場合は③を認めていません。①か②じゃないと、保険を有効にしない、としているわけです。①も②も出国前の支払いです。だから保険期間は「出国から3ヶ月間」となるのです。(楽天カードは②しか認めないので、最も条件が厳しいカードです)

一方、アメックス系、セゾン系、UCカード系の利用付帯カードは、別の理由で利用付帯裏技が不可です。これら3つのカードでは上記の③を認めているものの、別の条件として「補償期間は日本を出国した日から90日」という制限が加えられています。つまり、③の方法で保険を有効にしても、日本出国から90日以降は保険が無効なのです。ということで、利用付帯裏技が使えません。

理論上は、1年の海外旅行や海外留学、海外赴任でもカード付帯保険でカバー可能

シティカード(現トラストクラブカード)の海外旅行保険は「60日間まで」と改悪されましたが、それ以外のカードは90日間まで保険が使えます。

ですので、理論上は、「1枚のカードの保険期間が終了したときに、次のカードで公共交通機関の支払いをする」ということを繰り返せば、カードの枚数×90日間、保険のカバー期間を延長可能です。1年間とかでも、カード付帯保険だけで、いけてしまうわけです。

↓下の図のように、最初の90日は、自動付帯カードにするのがおすすめです。種類も多いですしね。

※「200万円」などの数字は、疾病傷害治療費の額です。病気ケガの治療費の補償が一番使う確率が高いので、それをカード選びの基準にしています。

利用付帯裏技カードの利用上の注意

保険期間を延ばすことができて、高い海外旅行保険の保険料を節約できる、便利な利用付帯裏技カードたち。

しかし、利用上の注意があります!

※ここからは利用上の注意&落とし穴です。

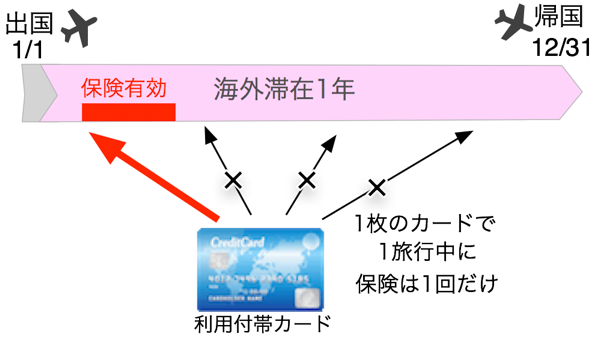

注意点:保険を有効にできるは1旅行中に1回だけ

カード付帯保険は、1旅行中(日本出国から帰国まで)に1回しか、有効にできません。これは、利用付帯でも自動付帯でも同じです。

つまり、1旅行中に、何回も交通費の支払いをしても、最初の1回の交通費の支払いでしか保険は有効にならない、ということです。

※帰国すればリセットされるので、また次の海外旅行では使えます。

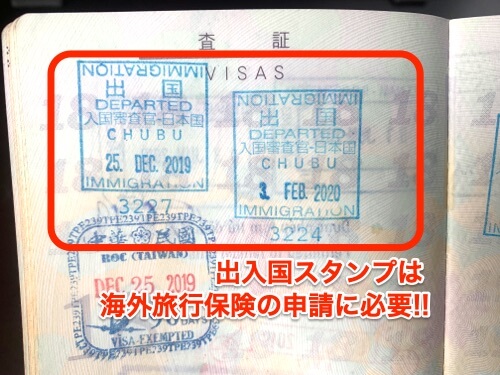

注意点:出国スタンプは必ずもらっておく

上の質問でもわかるように、カード付帯保険の有効期限をハッキリさせるために「いつ出国したのか」「いつ帰国したのか」という情報は必須です。

なので、出国時には必ず出国スタンプをもらっておくようにしましょう。保険を申請する時や、キャッシュレスで病院にかかる時に、保険会社に提出が必要になるからです。

最近は空港では自動化ゲートが多く、自動化ゲートの場合、自分から言わないと出国スタンプがもらえないことに注意。自動化ゲートの横にある窓口へ行って「スタンプください」と言えば、簡単にもらえます。

日本と海外を頻繁に行き来する人は、日本帰国時のスタンプも、できるだけもらっておきましょう。「どこで前回のカード付帯保険がリセットされたのか?」をハッキリさせるためです。

注意点:帰国時のリセットはどうされるのか?

リセットされているかどうか、つまり、保険がちゃんと有効かどうか、というのは、保険を利用するタイミングでチェックされます。

例えば、病院にかかるとき。病院にかかるときは、カード会社に、パスポートの日本出国スタンプの提出が必要になります。カード会社は、そのスタンプの日付を元に、ちゃんと保険が有効なのかどうか、をチェックするわけです。

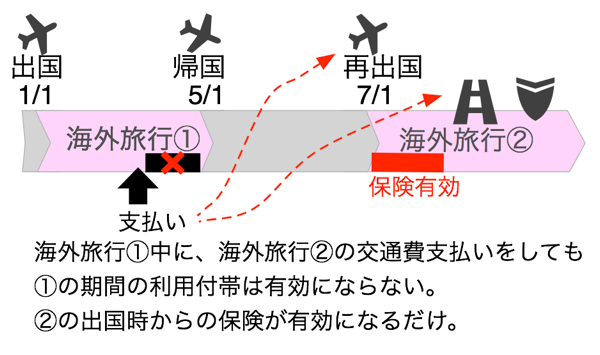

注意点:交通費の支払いは、今の「海外旅行」に関するものじゃないとダメ

利用付帯裏技を有効にするための現地での交通費の支払いですが、その海外旅行(日本出国から帰国まで)に関する交通費の支払いじゃないとダメです。

次回の海外旅行のための支払いや、今の旅行に関係ない支払いなどでは、(その旅行中は)利用付帯は有効になりません。

また、同じように、「捨てチケット」など、使う予定のない交通費の支払いも、否認される可能性はありますので、注意してください。

捨てチケットでの保険金請求は絶対ダメ!保険金詐欺の可能性も

その海外旅行で使う予定がない「捨てチケット」で、保険は有効だと主張するのは、保険金詐欺になる可能性があるので、絶対にしないでください。

保険金詐欺と判断された場合、その後、一切、日本の海外旅行保険は使えなくなるリスクがあります。

また、その捨てチケットで保険金を請求する行為は、他の長期滞在者のマイナスにもなります。

カード付帯保険は、お得な良いサービスである反面、カード会社と保険会社の負担も大きく、いつ廃止になるか、わからないサービスです。

それなのに、嘘をついて使う人が増えるというのは、カード付帯保険というサービス全体の終わりを早める行為だと思います。

特に、利用付帯裏技を使う人の中で、不正利用する人が多い、となると、利用付帯裏技だけ先に廃止になることも考えられます。

他の人のことも考えて、そういう詐欺行為は、絶対にしないようにしてください。

注意点:ホテルの宿泊費用などの支払いではダメ!

「利用付帯」の条件は、単に「旅費の一部をカード支払いをすればいい」というだけではありません。

まず、勘違いが多いので先に書いておきますと、ホテルの宿泊費用の支払いでは利用付帯保険は有効になりません。

基本的には、交通費のカード払いによって利用付帯は有効になるからです。パッケージツアーの支払いで利用付帯が有効になるのは、ツアーに交通費の支払いがあるから。

ですので、覚えるときには「利用付帯=交通費の支払いが必要」と、覚えておいてください。

じゃあ、「何が交通費として認められるのか?」に関しては、下で詳しく解説しています。

注意点:家族カード・家族特約付カードは誰の分の支払いかわかるように

家族と一緒に旅行をする場合、家族カードを持っていたり、家族特約付きカードなら、家族の分も保険がついてきます。それが利用付帯の場合、「カード払いされた人の分だけ保険が有効になる」ことに注意してください。

家族全員が利用付帯保険の対象だったとしても、利用付帯カードで支払ったのが子供の分だけだったなら、有効になるのは子供の保険分だけです。

たとえば、リクルートカードで、夫が本会員、妻が家族カード会員だったとします。一緒に旅行する場合、夫が妻の分も一緒に飛行機のチケットを購入したときは、ちゃんと「2人分」と確認できる証明があれば、夫婦ともに保険が有効になります。飛行機のチケットの場合は、搭乗者名を登録するので、一番、間違いが少ないです。

電車やバスなら、利用人数で確認ができます。ただし、利用人数しかわからない場合、利用付帯が有効になるかどうかは、保険会社の判断で左右されます。旅行中、ずっと夫婦で一緒に移動している証拠があれば、問題なく認められるでしょう。

でも、日本出国後、夫婦で別行動をしていた場合は、夫婦で一緒に乗ったのかが判別できません。この場合は、認められないことがあります。保険会社は、この点は、「総合的に判断する」という姿勢なので、「この人の分をカード払いした」というのがハッキリわかる証拠は、ちゃんと準備しておきましょう。

その意味で、要注意がタクシーです。タクシーでは、レシートなどでも利用人数すら確認できないことが多いですよね。タクシーで家族の利用付帯を有効にする場合は、家族でずっと一緒に移動する旅行にするか、その他、ハッキリと一緒に乗ったことがわかる証拠が必要です。

利用付帯を確実に有効にするためには、「この人の分をカード払いした」というのがハッキリわかる証拠が必要、と覚えておきましょう。

注意点:現地で部屋を借りると、部屋の中での携行品と賠償責任は無効

利用付帯裏技を使おう、という人は、長期滞在なので、現地に部屋を借りる人も多いと思います。現地に部屋を借りた場合、一つ、落し穴があります。

それは、現地で賃貸契約を結んで部屋を借りた場合、その部屋では、携行品損害(=持ち物)と賠償責任の補償が無効になる、ということ。つまり↓こういうことです。

【携行品損害】借りた部屋の中で、持ち物が盗難されたり、破損させられたりしても、海外旅行保険から保険金は出ない。

【賠償責任】借りた部屋で火災や水漏れなどを起こし、損害賠償を請求されても、海外旅行保険から保険金は出ない。

↑これは有料保険でも同じです。海外旅行保険は「宿泊施設」なら有効なのですが、「居住施設」だとダメになるのです。

ただし、それらのトラブルはもう対策しようがないのか、というと、そうではありません。有料の海外旅行保険になりますが、「留学生プラン」や「アパート・借家プラン」などの名前のプランを契約すれば、カバー可能です。

くわしくは、↓こちらのページで解説しています。

利用付帯裏技おすすめカード

おすすめカード その1 Delightジャックスカード

Delightジャックスカード

●年会費無料

●治療費用限度額200万

●利用付帯裏技可(2023年10月から)

●家族カード発行可

Delightジャックスカードは、昔の名前は「REXカード」。ポイント還元率が1%と高いカードなので、日常使いにも適しています。

おすすめカード その2 ジャックス横浜カード

ジャックス横浜カード

●年会費無料

●治療費用限度額200万

●利用付帯裏技可(2023年10月から)

●家族カード発行可

自動付帯の時から海外旅行保険が手厚いカードとして人気だった、ジャックス横浜カード。2023年10月から利用付帯となり、利用付帯裏技が使えるカードとなりました。

おすすめカード その3 ホークスファンカード

ホークスファンカード(セディナ)

●年会費無料

●治療費用限度額200万

●利用付帯裏技可

●家族カード発行不可

●1人で3枚発行可能(VISA/Master/JCB)

ホークスファンカードは、セディナカードの中の唯一の年会費無料カード。私も作ってみましたが、ホークスファンクラブ強制加入などの条件は無かったです(笑)。

現地の公共交通機関でクレジットカード利用が可能か調査すべし

さらに、もう一点、注意を。

現地で、どの交通機関でクレジットカードが使えるか、という調査をしっかりやってください。カード支払いが全然できない国もあるからです。

たとえば、私が住んでいた上海。上海は、中国で一番進んでいる大都会ですが、クレジットカード支払できる公共交通機関は、リニアモーターカーだけでした。タクシーや、長距離汽車、新幹線などもカード利用不可でした。

また、クレジットカード支払が可能だったとしても、「VISA・マスターはOKだけど、JCBやアメックスはダメ」だとか、『海外のクレジットカードはダメ。中国国内発行のカードのみ可』などの場合も中国では、よくありました。そういう落し穴もあるんです。

私の経験からですが、現地でカードが使える可能性が高い手段は、

●現地の空港からの特急電車

です。(空港バスは国によって、かなり違います)

あとは、

●航空券を現地到着後、ネットからカード払いで購入する

のもおススメです。航空券を買う場合、航空会社のサイトから直接購入でもいいですし、旅行会社からの購入でも良いそうです。現地到着後に帰国便のチケットを買うのもアリです。最近はLCCなどもあるので、安い国内線などのエアチケットを購入するのも良いでしょう。

ただ、航空券の場合は、その旅行(出国から帰国までの間)に関係ないエアチケットを購入しても、利用付帯の条件を満たすことには、ならないので、注意してくださいね。

コツ:JCBが海外で使えないときはPaypal(ペイパル)

![]()

海外での現地支払いで困るのが、国際ブランドがJCBだと使えない店が多いこと。

そんなときは「Paypal(ペイパル)で決済ができないか」ということも調べてみてください。ペイパル決済を間に通せば、JCBでの支払いが可能になるからです。

ペイパルの支払い設定には、複数のカードを登録しておくことが可能です。現地でJCBの使い道が少ない場合、覚えておくと役立ちます。

日本へ帰国後の空港から家までのリムジンバスなどの予約は要注意

もう一つ、利用付帯を有効にする方法として、

●日本へ帰国後の空港から家までの間にある、特急やリムジンバスなどの予約

があります。ネットで予約&決済できる空港バスなどがあれば、それも利用付帯裏技に使えます。

ですが、この「帰りの空港から家まで」の方法はイマイチなんです。なぜなら、空港からの特急も、リムジンバスも、すべて、「予約は1ヶ月前から」だから(2017年10月 成田空港での調査)。

つまり帰国1ヶ月前のときしか使えない方法なので、イマイチなのです。

なので、やっぱり、利用付帯裏技をするなら、飛行機の支払いか、現地の公共交通機関いが、向いていると言えます。

質問:1枚の利用付帯裏技カードを日本と海外の両方で使うと、保険はどうなるか?

①日本国内で出発時に航空券購入などで利用し、

②その後、海外到着後90日くらいのところで現地の公共交通機関で利用する。

以上の合計2回、カード支払いした場合、90日以降の保険も有効になるのでしょうか?

↑これは結論から言うと、②の支払いでは保険は、有効になりません。

なぜなら、カード付帯の海外旅行保険は、一回の海外旅行で一回しか使えないからです(一回の海外旅行とは「出国から帰国まで」を指します)。

日本国内で出発時のカード利用①で、すでに一回、保険が有効になっていますよね。ですので、その後、帰国しない限りは、そのカードの付帯保険は再度有効にできないのです。同じ一回の海外旅行の中で、利用付帯は一回しか使えません。

ですので、覚えておいてください。

利用付帯裏技を使いたいときは、利用付帯裏技カードは日本では絶対に利用しちゃダメ、と。

頼りにしていた保険がダメだったというのは、想像できないダメージになりますので、必ず覚えておいてくださいね。

質問:利用付帯裏技カードが2枚あれば1年間カバーできそうですが?←できません

↑結論から言うと、その使い方はできません。1枚のカードで、海外旅行保険を有効にできるのは、一回の海外旅行の中で一回だけだから。

質問:利用付帯を有効にして、3ヶ月の保険期間内に一時帰国して再度出国するとどうなるか?

①8月に渡航。現地で保険を有効に。

②9月に一時帰国。

③10月に再度渡航。

↑このように動いたとき、10月の渡航代金はクレジット払いしていない場合、10月の再渡航時には、利用付帯の保険は、8月からの分が、そのまま継続していて有効でしょうか?

保険会社に問合せてみたところ、「帰国時点でリセットされるので、10月の出発時にもカード利用がないと、再度渡航時の保険は有効になりません」との回答でした。残念ながら、2回ともカード利用しないとダメのようです。

要注意質問:現地発の往復エアチケットを買うと、次の海外滞在のとき利用付帯裏技が使えなくなる?

例えば、バンコク発日本往復航空券や、クアラルンプール発日本往復航空券など、日本より価格が安くて使う人も多い「現地発往復のチケット」ってありますよね。あれ、利用付帯裏技を使いたいときには要注意。

複雑なので、細かい説明は別ページでしますが、覚えておいて欲しいのは、「利用付帯裏技を使いたいなら、現地発日本往復航空券は、利用付帯カードで買っちゃダメ」ということ。

簡単に言うと、↓こんな感じです。

●日本の海外旅行保険は、日本出国から帰国までを「1つの海外旅行」としている。

●そのため、現地発日本往復航空券は、1回の支払で、2つの海外旅行(今回の帰りと次の行き)の支払いに関係する。

●そのため、利用付帯カードで支払うと、次の海外旅行の出国時からの利用付帯保険も有効になってしまい、利用付帯裏技が使えなくなる。

というわけです。

わかりづらいので、GIFアニメにしてみました↓

(自動で繰り返し再生します)

この現地発日本往復航空券に関しては、複雑なので、特設ページを設けています。詳しくは↓こちらを御覧ください。

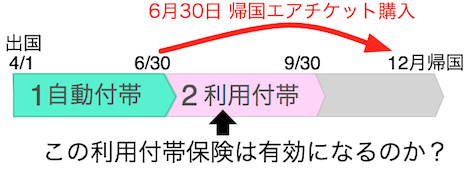

質問:3ヶ月の保険期間より後の飛行機チケット購入でもいい?

4月1日に日本出国したとして、自動付帯クレカで6月30日までカバー。6月30日に、その年の12月の日本へ帰国する飛行機チケットの予約+発券をした場合、購入日から3ヶ月の9月末までカバーできるんでしょうか。購入するのが6月末で、乗るのは12月のエアチケットの購入ですが・・・。

質問ありがとうございます!なかなか鋭い質問ですね。図にすると↓こういう感じでしょうか。

3ヶ月の保険期間より後の分のカード利用で、利用付帯保険が有効になるのか、に関しては、私も考えたことがなかったので、カード会社の保険デスクに問い合わせてみました。

回答は、

「問題なく、保険は有効になります」とのことでした!

要は、「同じ旅行中に使う公共交通機関のカード払いであれば、保険は有効になる」ということですね。

海外旅行保険の「旅行」の意味は、「出国から帰国(帰宅)まで」です。

上の例では、4/1に出国して、12月まで帰国しませんよね。

それなら、6月末に12月の帰国エアチケットを購入でも、保険はOKです。

逆に、別の旅行で使う飛行機チケットを購入しても、そのときから保険が有効になることはないので、注意してくださいね。

利用付帯の条件を満たすカード利用とは

利用付帯の条件を満たすには、簡単に言うと2つ。

①ツアー代金をカード支払いする

②公共交通機関をカード払いする

以上2つの種類があるのですが、海外へ行ってしまってから使える手段は②の公共交通機関のカード払いのみです。

一応、一般的なものとして、「どんなものが『公共交通用具の支払い』に当たるのか」を書いておきます。

利用付帯が有効になるクレジットカード払いの内容

●電車 OK

●バス(時刻表があるもの) OK

●バス・電車などの回数券 OK

※チャージ式電子マネーは△、保険会社による(2020年1月に改悪←下に解説)

●タクシー OK

●船(時刻表があるもの) OK

●航空券(時刻表があるもの) OK

●燃油サーチャージ代 OK

●航空機の座席のアップグレード代 OK

●航空機の座席指定代 OK

利用付帯が有効にならないもの。空港までの高速代や駐車場代はダメ

●高速道路代 ×

●空港駐車場代 ×

●レンタカー代 ×

●空港利用税 ×

●航空券の発券手数料 ×

●マイレージの交換手数料 ×

●飛行機の荷物重量の追加購入料 ×

●飛行機チャーター料金 ×

●ホテルのシャトルバス ×

●現地のオプショナルツアー ×

[微妙]UBER,Grab,DiDiなど配車アプリはタクシーが来ればOK

UBERやGrab、中国の滴滴打車(DiDi)など、タクシー乗り場に並ばずに車に乗れる配車アプリはクレジットカード払いに対応していることも多く、便利です。

でも、UBERなどの配車アプリの利用で「いつも」利用付帯が有効になる、としている保険会社は損保ジャパンだけですので注意が必要です。

なぜなら、UBERやGrabでは、車を呼ぶとタクシーではなく、お小遣い稼ぎの自家用車が来ることがあるから。自家用車はもちろん公共交通機関とは呼べず、ダメとする保険会社があります。中国のDiDiでも、来た車が白タクだとダメです。

GrabやUberなどの配車アプリに対しては、カード付帯保険の引受保険会社ごとに見解が違うということを覚えておいてください。(また、今後変わる可能性もあることも頭に入れておいてください)

2021年12月に調査したときの回答は、↓こんな感じでした。(2019年7月に調査したときの回答と同じでした)

(リクルートカード、エムアイカード、JCBカード)

Uber,Grab,DiDiの支払いで全て利用付帯は有効になる。そのサービスそのものが不特定多数の人が利用するもので、公共交通機関と同じと考えているから。

●三井住友海上

(セディナカード、三井住友カード)

Uber,Grab,DiDiもタクシーなどの公共の乗り物ならOK。自家用車の場合はダメ。特にGrabはサービスによる。GrabTaxiなどタクシーが来るものならOK。GrabCarなど自家用車が来るものはダメ。※通常のJustGrabのまま車を呼んでしまうと自家用車とタクシーを含めて一番近い車が来てしまうので注意。

●東京海上日動

(TRUST CLUBカード)

Uber,Grab,DiDiも営業許可を受けているタクシーならOK。それ以外の自家用車などはダメ。

2018年2月の調査では、↓こういう回答でした。

●リクルートカードVISA/マスター OK

●エムアイカード OK

●JCB OK

●TRUST CLUBカード OK

●三井住友 ダメ

●セディナ ダメ

参考までに、以前の調査での回答も載せておきます。カード会社の見解の変化がわかると思います。

●白タクはダメ。法律に則ったタクシーじゃないとダメ。(リクルートカードの損保ジャパン日本興亜2016年9月回答)

●OK(SBIカードの三井住友海上2016月7月回答)

●カード利用明細に「タクシー」の文言が入らないのでダメ(楽天カードの三井住友海上2015年8月回答)

電子マネーも利用付帯が有効になるか微妙

(ここの項目は2022年1月に内容修正しました)

電子マネーで利用付帯を有効にするためには、チャージだけではダメで、実際に公共交通機関への支払いも必要です。なので、

①電子マネーへチャージした証拠(=明細)

②電子マネーで公共交通機関に支払った証拠(=明細)

↑この2つが必要です。

ただし、改悪が続いています。今、↑この方法で利用付帯を有効にできるのは三井住友海上が引受保険会社となっているカードのみです(つまり三井住友カードやセディナカードならOK)。

●2020年1月 損保ジャパンが改悪の回答。

●2021年12月 東京海上日動が改悪の回答。

↑この2社では「チャージ式電子マネーでの利用付帯の有効化は不可」という回答になりました。

つまり、リクルートカードやエムアイゴールド、トラストクラブカードではダメ、ということです。

↓下記にポイントをまとめておきます。

電子マネーで利用付帯を有効にできるか?

↓チャージ式と即時決済式で違うので注意が必要です。

電子マネー支払いで利用付帯を有効にできるカードできないカード

| チャージ式 | 即時決済式 | |

|---|---|---|

| トラストクラブカード | ×* | ○ |

| リクルートカードVISA/マスター | × | ○ |

| リクルートカードJCB | × | ○ |

| エムアイゴールド | × | ○ |

| JCBカード | × | ○ |

| 三井住友カード | ○ | ○ |

| セディナカード | ○ | ○ |

*トラストクラブカードは2021年12月の回答で「チャージ式は不可」との回答に。

※Paypalは即時決済式として認められます(カード払い優先設定時)。

※楽天カードとアメックスは利用付帯裏技が不可になったので表から削除しました。

↑このカード会社の回答も、今後変化する可能性もあるので、実際に使おうと思う人は、カード会社(保険会社)に一度、確認することをおすすめします。

質問:使いかけの電子マネーカードを持っている場合どうすべきか?

①新たに電子マネーカードを利用付帯カードで購入して対応しなければならないのでしょうか。

②一回目の滞在時に購入した電子マネーカードに、利用付帯カードでチャージして対応出来るのでしょうか。

↑こちらの疑問ですが、保険会社に問い合せたところ、「新しく電子マネーカードを買う必要はない」との回答。「もともと持っていた電子マネーカードにチャージし、そのチャージと支払いの明細があればOK」とのことです。

例えば、残り3000円分のチャージが残っている状態の電子マネーカードを持っていたとします。海外へ行き、利用付帯カードで1000円チャージ(=残高4000円)。その後、すぐにその電子マネーカードで200円の乗車賃の支払をした場合、その乗車賃の支払いから利用付帯は有効になる、とのことでした。

もちろん、この場合も↓この両方の証明が必要なので忘れずに。

●1000円分チャージの証明

●電子マネーで乗車賃を支払った証明

最後に

利用付帯裏技ですが、初めて見た方には難しかったかもしれません。でも、これが理解できれば、海外旅行保険をかなり節約できます。1年間、普通に有料の海外旅行保険に加入すると30万円くらいはかかります。それを数千円に節約することも可能です。

ぜひ少しずつでも理解を進めていってくださいね。

わからない部分は、いつでも質問してください!