【2021年版】楽天カード海外旅行保険の補償内容/メリット/利用付帯のコツ

●2020年7月【大改悪】利用条件がツアー代金の支払いのみに(10月1日から)

●2019年10月 引受保険会社が楽天損保に変更

●2019年10月 海外からのフリーダイヤル電話番号が変更

●2019年9月 祝!「キャッシュレス診療不可」撤回!

●2019年7月

●2018年9月 楽天カードでアメックス登場。⇒付帯保険的には特にメリットなし。

●2018年4月 夫婦で保険を2倍にする方法を追加。

楽天カードと言えば、年会費無料で、非常にレベルの高い海外旅行保険が付いているカード。でも、少々クセのあるカードなので、使い方には注意が必要です。

このページでは、楽天カードの海外旅行保険について、↓これらのことを海外生活7年、国際結婚12年の「のむてつ」が検証していきます。

●楽天カードの、どこがメリットで、どこがデメリットなのか

●年会費の高いカードと比較して、どこが良くて、どこが足りないのか

●有料保険と比較して、どこがお得なのか

●どういう使い方がよいのか

●お得に使える裏技

●どういう落とし穴があるのか

Contents

- 1 [復習]カード付帯保険の内容とは

- 2 楽天カードに無料で付く海外旅行保険の内容

- 3 保険期間/引受保険会社/付帯条件

- 4 楽天カードを使って海外旅行保険に加入する方法【利用付帯】とは

- 5 楽天カードに付帯する保険は、料金は完全に無料

- 6 カード付帯保険と有料保険の比較

- 7 楽天カードの海外旅行保険のメリット/長所

- 8 夫婦なら楽天カードだけで海外旅行保険を2倍にする方法もおすすめ

- 9 楽天カードの海外旅行保険のデメリット/短所

- 10 楽天カードの保険だけで十分?不足?

- 11 楽天カードをうまく活用する方法

- 12 海外キャッシングするなら別カードがおすすめ

- 13 楽天カードの旅行保険に関するQ&A

- 13.1 利用付帯の保険が有効になる支払いと有効にならない支払い

- 13.2 交通費ならどんな支払いが必要?SuicaチャージもOK?

- 13.3 利用付帯の保険が有効になる支払い一覧

- 13.4 利用付帯の保険が有効にならない支払い一覧

- 13.5 UberやGrabなどの配車アプリでは利用付帯は有効にならない

- 13.6 Suica/PasmoはOK。Apple payなどペイ系はダメ

- 13.7 利用付帯のための支払いは、交通費のほんの一部だけでもOK

- 13.8 海外滞在時に、次の海外旅行の支払いをしたら次の旅行の保険は有効か?

- 13.9 同行する友人や家族の保険はどうなるのか?

- 13.10 同行者の分も払う場合、カード利用が一部だと、どうなるか?

- 13.11 出国前に、どこかを経由してから空港に行く場合

- 14 楽天カードの付帯保険の対応は良い?悪い?

- 15 海外旅行保険の連絡先/問い合わせ先

- 16 楽天ゴールド/楽天プレミアム/ピンクカード/ANAカードとの保険の違い

- 17 まとめ

[復習]カード付帯保険の内容とは

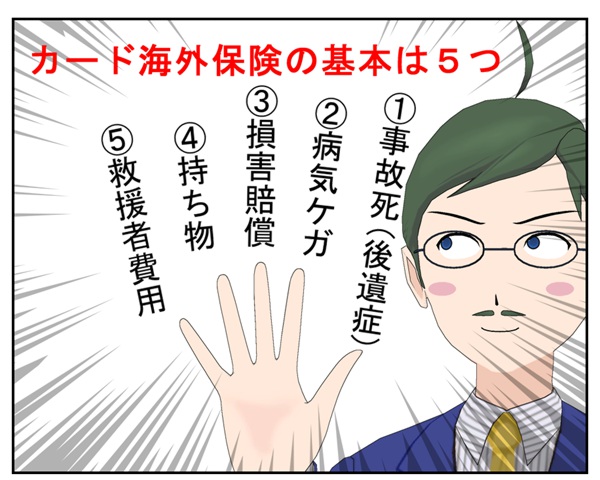

まず、さらっと、カード付帯保険の内容の復習です。↓下の5つが、カード付帯保険の基本的な内容です。

カード付帯保険は、海外旅行保険の一番基本的な5つの部分をカバーしている

「傷害死亡/後遺障害」 事故死or障害が残ったときの保険金≒生命保険 |

「傷害/疾病治療費用」 ケガ/病気の治療費の保険金≒医療保険 |

「賠償責任」 損害賠償を請求されたときの保険金≒損害保険 |

「携行品損害」 持ち物の盗難や破損の保険金≒盗難保険 |

「救援者費用」 捜索費用、家族に助けに来てもらう費用の保険金 |

簡単に言えば「海外旅行保険とは、生命保険と、医療保険と、損害保険と、盗難保険が合わさったもの」ということです(もちろん海外にいるときだけ限定の補償ですが)。大雑把な理解としては、それで十分です。

保険付帯カードを選ぶポイントは、ケガ病気の治療費額

まず結論から書きます。保険付帯カードは、ケガ病気治療費用の額で選ぶべきです。なぜなら、ケガ病気治療費用の保険金が、請求する確率が一番高いから。

保険会社が発表しているデータでも、「契約者から請求された保険金の約半分が、治療費用」というデータが出ています。(ちなみに2番目に重要なのは「携行品損害」)

そして、さらにもう一点。カード付帯保険のすごい部分が、↓これです。

ケガ/病気治療費用の保険金は、病院代100%が出る

海外旅行保険のケガ/病気治療費用の保険金は、かかった病院代の10割すべてを払ってくれます。つまり、保険金をもらえば、自己負担ナシ。3割負担もナシです。

病院で10万円の請求があれば、保険金は10万円、出ます。日本の医療保険みたいに「1日入院3000円」とか、ケチなこと言いません。かかった医療費の全額です、全額。うん、やっぱり「治療費用」が重要です。

楽天カードに無料で付く海外旅行保険の内容

基本的な保険内容は非常に良い

楽天カードの保険内容は以下のような感じです。(VISA/JCB/マスター/AMEXとも同じ額)

| 保険の内容 | 保険金の限度額 |

|---|---|

| ①傷害死亡/後遺障害 | 2000万円 |

| 疾病死亡* | 補償なし *他の全てのクレカでも補償ナシ |

| ②傷害治療費用 (1事故の限度額) |

200万円 |

| ②疾病治療費用 (1疾病の限度額) |

200万円 |

| ③賠償責任 (1事故の限度額) |

2000万円 |

| ④携行品損害 (1年の限度額) |

20万円 (1回につき自己負担3千円) |

| ⑤救援者費用 (1年の限度額) |

200万円 |

↑治療費用限度額が「200万円」というのは、年会費2000円レベルの、いわゆる「一般カード」の中でもトップクラスの良さです。

楽天カードの保険は年会費2万円のプラチナカードとも良い勝負

例えば、↓このように年会費2万円のプラチナカードと比較しても、楽天カードは、そんなに引けを取りません。

楽天カードとMUFGプラチナの保険比較

楽天カード |

MUFGプラチナ |

||

|---|---|---|---|

| 年会費(税抜) | 無料 | 2万円 | |

| 国際ブランド | VISA/マスター/JCB/AMEX | AMEX | |

| 保険付帯条件 | 利用付帯 | 自動付帯 | |

| 保 険 金 限 度 額 |

①傷害死亡/後遺傷害 | 3000万円 | 5000万円(1億)* |

| 疾病死亡 | なし | なし | |

| ★重要★ ②傷害・疾病治療費 |

傷害200万円 疾病200万円 |

傷害200万円 疾病200万円 |

|

| ③賠償責任 | 2000万円 | 3000万円 | |

| ④携行品損害 | 20万円 | 50万円 | |

| ⑤救援者費用 | 200万円 | 200万円 | |

| キャッシュレス診療 | ○ | ○ | |

| 備考 | ●*は旅費カード払い時/ ●家族もカバーする「家族特約付き」 | ||

家族特約などゴールドカードレベルの保険内容は無い

ただし、↓下の3つのような、年会費1万円以上のゴールドカードなどに付く補償内容は、楽天カードには付いていません。これは、楽天カードは年会費無料なのでしかたないですね(涙)。

| 家族特約(家族の保険) | 補償なし |

|---|---|

| 航空機遅延/欠航費用 | 補償なし |

| 寄託手荷物遅延等費用(ロストバゲージ保険) | 補償なし |

※航空機遅延/欠航保険、ロストバゲージ保険付きカードの一覧はこちら

保険期間/引受保険会社/付帯条件

保険期間や引受保険会社は↓こうなっています。

| 保険期間 | 最長3ヶ月間 |

|---|---|

| 引受保険会社 | |

| 保険の対象者 | カード会員、家族カード会員 |

| 自動付帯or利用付帯 | 利用付帯 |

先ほども書きましたが、保険金の限度額で見れば、楽天カードについている海外旅行保険は、年会費無料カードとしてはトップクラスの補償内容です。比較表の中でも、トップ10には入るレベルです。※参考:カード海外保険補償内容比較表

ただし、楽天カードの海外保険には、注意点が1つあります。

楽天カードの保険の注意点は、保険が「利用付帯」であること

この注意点について、次に解説します。

楽天カードを使って海外旅行保険に加入する方法【利用付帯】とは

楽天カードの付帯保険は、「利用付帯」です。利用付帯とは、つまり、↓こういうことです。

カード付帯保険は、↓この2種類があり、

●自動付帯:海外へ行くと自動で保険が有効になる

●利用付帯:その旅行の交通費をカード払い⇒保険が有効に

↑楽天カードは後者の少し不便なほうなのです。

ちなみに、その他の楽天カードは、

●楽天ゴールドカード → 利用付帯

●楽天プレミアムカード → 自動付帯

と、なっています。

「じゃあ交通費って具体的に何の支払いをすればいいの?」という疑問など、楽天カードの利用付帯の具体的な条件に関しては、下でさらに詳しく説明します。

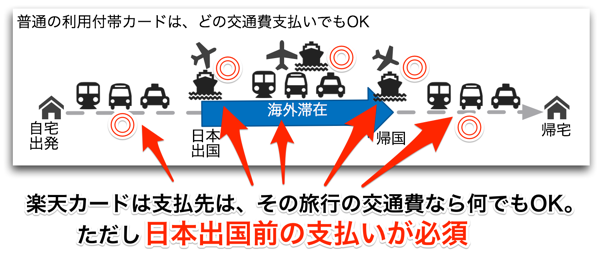

楽天カードの利用付帯は、日本出国前の支払いが必須

楽天カードの利用付帯は、他の利用付帯カードよりも条件が厳しいです。「必ず出国前にカード支払いが必要」となっています。

海外に行ってからのカード払いではダメなので、3ヶ月以上の長期滞在時に便利な利用付帯裏技は使えません。

「必ず出国前にカード支払いが必要」という点は、他の多くの利用付帯カードと違うので、注意が必要です。

楽天カードに付帯する保険は、料金は完全に無料

●楽天カードの海外旅行保険:カードの無料サービスの1つ

楽天カードも、もちろんそうですが、クレジットカードに付帯する海外旅行保険は、無料サービスの1つなので、料金は完全に無料です。

「日本を出国する以前に、その旅行の交通費を楽天カードで支払う」という利用付帯の条件を満たしさえすれば、あとは、特に保険料の支払いもなく、手続きもなく、保険を使うことができます。

例えば、海外での病院費用は全額が出ますし、PCやスマホが壊されたり盗まれたりしたときは、修理費用などが保険金としてもらえます。

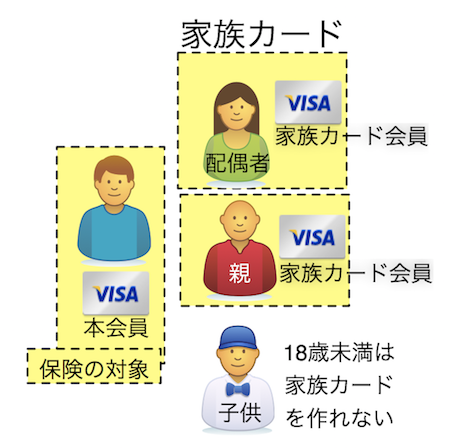

●楽天カードの海外旅行保険:家族カードにも無料で付く

しかも、この無料で使える海外保険は、家族カードを持った家族(=家族カード会員)も同じように使えます。家族カード会員も、その家族の分の交通費がカード払いしてあれば、無料で保険を使うことができます。

楽天カード以外の「保険付き年会費無料カード」は20枚ほどありますが、楽天カードはその中でも保険の内容は良いほうです。↓こちらの記事にまとめています。

カード付帯保険と有料保険の比較

↓これは、楽天カードだけの話ではないですが、カード付帯保険と有料の海外旅行保険のメリット・デメリットを比較したものです。

結論から言えば、アメリカ旅行以外は、カード付帯保険の組み合わせで十分対応可能で、コストも安くて済む、ということです。

カード付帯保険と有料保険の比較

カード付帯保険 |  有料保険 | |

|---|---|---|

| 申込 | カード発行まで時間がかかる | すぐ使える。最短、申込当日から使える |

| カード発行に審査がある | 基本、誰でも加入可能 | |

| カード発行後は、旅行ごとの手続き不要 | 旅行ごとに毎回申し込みが必要 | |

| 回数 | 日本帰国でリセットされ何度も使える | 1回のみ |

| 費用 | 年会費無料カードなら完全に無料 | 3日で約千円。1ヶ月約1万円。掛け捨て |

| 家族の保険も無料/安い(家族カードや家族特約の利用) | 人数が増えれば保険料も増える | |

| 内容 | 保険内容はカードごとに違う ⇒カード選びが重要 | 保険内容を自由に選べる |

| 保険期間 | 基本3ヶ月。利用付帯カードを使えば、3ヶ月ごとに継ぎ足し可能 | 1日〜数年まで |

| 長所 | 何枚でも上乗せできる | 補償額を「無制限」まで高くできる |

| 短所 | 病気死亡は保険対象外 | |

| 携行品損害は1事故につき3000円〜5000円の自己負担額が必要 | ||

| 向く人 | ●節約したい人 | ●旅行まで時間がない人 |

| ●短期の海外旅行を数多く行く人 | ●1年以上の海外滞在の人 | |

| ●アジアなど、医療費がそこまで高くない国へ行く人 | ●医療費が高額なアメリカなどへ行く人 | |

| ●医療レベルの高い地域へ行く人 | ●医療レベルの低い地域へ行く人(=医療搬送の可能性が高い人) | |

| ●脳や心臓系の病気の可能性がある人(=高額医療の可能性がある人) |

楽天カードの海外旅行保険のメリット/長所

では、楽天カードならではの、メリットとデメリットを見てみましょう。

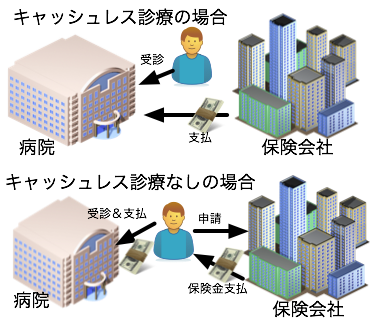

キャッシュレス診療OK

※2019年7月ごろに、一度、「楽天カードはキャッシュレス診療不可」の案内が出たのですが、その後、撤回された模様です!

大都市限定になりますが、楽天カードでは、キャッシュレス診療が可能です。

キャッシュレス診療とは、「キャッシュレス・メディカルサービス」とか、「医療費キャッシュレスサービス」だとか呼ばれるのですが、要は、「現地の病院にかかったときに、保険会社が直接、病院に支払いをしてくれて、自分で支払いをしないで済む」というサービスです。

昔は、このサービスが無く、現地の病院では一度自分で支払いをし(立て替え払いをし)、その後、カード会社(保険会社)に領収書などと一緒に申請をする、という面倒な手続きが必要でした。その面倒な手続きが、楽天カードでは不要になる、ということです。

※最近のカード付帯保険は、ほぼ9割の保険付帯カードが、キャッシュレス診療可能になっています。

楽天カードの引受保険会社である「楽天損保」の全世界のキャッシュレス提携病院一覧は、↓こちら。

ただし、キャッシュレス可能なカードでも、

●保険会社との提携病院がない場所(たとえば田舎など)や、

●カード会社が休みである土日祝日

は、キャッシュレス診療は不可能です。

その場合、まず自費で立替をして、それから保険金申請手続が必要です。キャッシュレス診療の使い方のコツに関しては、↓こちらの記事で詳しく書いています。

家族カード(ファミリーカード)の発行で、家族にも海外旅行保険

家族カード(ファミリーカード)とは、その名のとおり、家族に発行するカードです。18歳以上の家族なら、発行することができます。しかも、家族カードを発行することで、その家族にも無料で、本会員と同じ海外旅行保険が付いてきます。

楽天カードでは、本会員1人につき、家族カードを5枚まで発行できます。しかも年会費無料です。

家族カードは、本会員(=もともと楽天カードを作っていた人)の信用の元に、家族用に作るカードです。ちゃんと家族の名前が書かれたカードが発行されますが、お金の引き落としは、本会員の銀行口座から一緒に引き落とされる、という仕組みです。

本会員の信用を元に発行されるので、専業主婦や、無職の18歳以上の子供、退職した同居の両親などでも、作ることができる、というのがメリットです。

ただし、誰でも作れるわけではなく、「生計を同一にする家族」にしか作れないので注意。

生計を同一にする配偶者、親、子ども(18歳以上)

↑これはあくまで楽天カードの基準です。家族カードの発行範囲は、カード会社ごとに微妙に違うので、注意してくださいね。

18歳未満の子供の保険だけは楽天カードでカバーできない

18歳未満の子供に関しては、楽天カードの海外旅行保険ではカバーできません。18歳未満は、自分の楽天カードを発行できないですし、家族カードも発行できないからです。

子供もカード付帯保険でカバーしたい場合は、家族特約付きカードを選ぶ必要があります。家族特約つきカードというのは基本的にはゴールドカードです。家族特約つきカードに関しては、こちらのページでまとめています。

⇒ゴールドカードは家族特約で比較

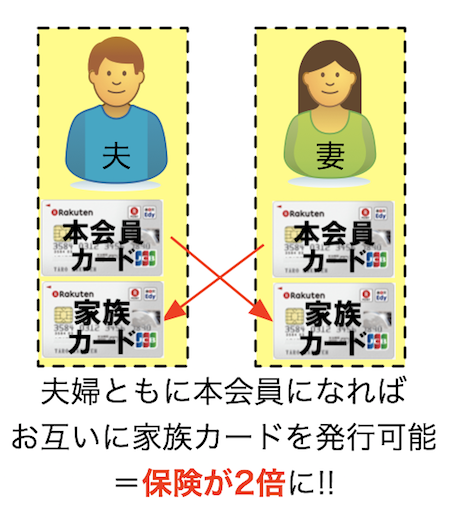

夫婦なら楽天カードだけで海外旅行保険を2倍にする方法もおすすめ

夫婦で楽天カードを使うなら、他のカードを発行せずに、楽天カードだけで海外旅行保険を2倍にする方法があります。

その方法とは↓こんな感じ

①夫婦ともに楽天カードの本会員になる

②夫婦それぞれのカードで家族カードを発行する

↑この2つをすることにより、夫婦それぞれが2枚ずつの楽天カードを持つことになりますよね。

それにより、1人が2枚分の保険を持つことになるので、付帯する海外旅行保険はカード2枚分で、保険金の限度額も2倍になります(死亡補償だけは2倍になりません)。

この方法を使った場合、一人あたりの保険金限度額は、↓こんな感じになります。

| 楽天カード | 楽天 家族カード | → | 合算結果 | |

|---|---|---|---|---|

| 保険期間 | 90日 | 90日 | → | 90日 |

| 条件 | 利用付帯 | 利用付帯 | ||

| 傷害死亡/後遺障害 | 2000万 | 2000万 | 多い方 → |

2000万 |

| 疾病死亡 | なし | なし | → | なし |

| 傷害治療費用 | 200万 | 200万 | 合算 → |

400万 |

| 疾病治療費用 | 200万 | 200万 | 合算 → |

400万 |

| 賠償責任 | 2000万 | 2000万 | 合算 → |

4000万 |

| 携行品損害 | 20万 | 20万 | 合算 → |

40万 |

| 救援者費用 | 200万 | 200万 | 合算 → |

400万 |

楽天カードは、専業主婦など職がない人でも、わりと本会員になりやすいカードです。(参考記事:楽天カードは専業主婦もカードを作りやすい)

↑この技は、そんな楽天カードの特徴を生かした使い方だと言えます。

ただし、楽天カードは利用付帯なので、保険を有効にするのに少し工夫が必要です。↓こちらに詳細を解説しています。

スマホやiPhone、PCなど携行品の盗難/破損もカバー

海外旅行保険の中の「携行品損害」という項目で、海外旅行中の持ち物への損害も保険でカバーされます。iPhoneなどのスマホ、ノートパソコンなども対象です。

(一部のブログで「PCは対象外」と書いている記事がありますが、それは間違いです。ちゃんと保険の対象なのでご安心を)

iPhoneなどのスマホ、ノートパソコン、カメラ、スーツケース、バッグ、時計、服、パスポート、自転車

↑パスポートの盗難の場合だけは、現地での再発行費用、5万円まで。

現金、クレジットカード、運転免許証、定期券、コンタクトレンズ、船舶、自動車

↑現金は補償されません。覚えておきましょう。

●携行品1個あたり10万円まで

●1旅行中に20万円まで

●1年間に20万円まで

●保険金は、その商品の時価額か修繕費で計算

●自己負担額は1回3000円

↑よく見落とされるのが、「1個あたり10万円まで」の部分。

例えば、20万円で購入したパソコンの場合、今の時価が18万円だったとしても、盗難に遭った場合、10万円までしか保険金は出ません。しかも、自己負担額3000円があるので、下りる保険金は9.7万円になります。

そして、さらに、この携行品損害には、細かい注意点があります。

携行品(=身につけているもの)だけが保険の対象

ホテルの部屋内の持ち物は対象。

賃貸マンションの部屋内の持ち物は対象外。

「紛失」は保険対象外

↑「紛失」も勘違いが多いです。「紛失」は保険対象外。自分の不注意で持ち物を忘れてきた場合や無くした場合は保険対象外です。気をつけましょう。

楽天カードの保険は留学にも使える。付保証明書もOK

楽天カードの付帯保険は留学のときにも使えます。留学先によって必要になる、付保証明書(海外旅行保険の加入を証明する書類)も発行してもらえます。(ただし外国語版は英語のみ。英語以外の言語では発行できないとのこと)

付保証明書の発行には1週間必要。楽天カードは保険は利用付帯ですが、利用付帯のためのカード払い前でも、付保証明書の発行申込みは可能だそうです。

ただし、一つ注意。楽天カードの保険の期間は3ヶ月だけです。3ヶ月以上の場合は、また別の保険を準備しないといけません。

半年以上の留学で、4ヶ月目以降の保険を準備する手段として、クレジットカードを使う↓こんな方法もあります。

参考記事:利用付帯海外保険カードで90日(3ヶ月)以上を狙う裏技と注意点

楽天カードの海外旅行保険のデメリット/短所

保険期間は3ヶ月間まで

どのカード付帯保険がそうなのですが、保険期間は「1つの海外旅行につき3ヶ月間(90日間)が限度」です。

つまり、3ヶ月以上の海外旅行の場合は、日本出国から3ヶ月経ったところで、保険が切れてしまうことになります。

なので、3ヶ月以上の海外滞在の場合は、一度帰国して保険期間をリセットするか、別カードの利用付帯裏技で継ぎ足す必要があります。(利用付帯裏技で継ぎ足す方法に関しては、こちらの記事で解説しています)

利用付帯裏技は使えない

楽天カードは、利用付帯ですが、「海外滞在の途中から保険を有効にする」利用付帯裏技は使えないカードです。楽天カードの利用付帯は、日本出国前の交通費支払いが必須だからです。(詳しくは利用付帯裏技記事で解説)

18歳未満の子供の海外保険はカバーできない

「楽天カードの付帯保険では、18歳未満の子供の保険だけはカバーできない」と、上の家族カードの説明の部分で書きました。

18歳以上の家族なら、家族カードを発行することでカバーできますが、18歳未満の子供の保険は、楽天カードではカバできません。

家族特約つきカードを発行するか、有料保険を買うしかありません。

レンタル品の盗難は保険対象外

楽天カード付帯保険の1つの短所が、「海外旅行時の、レンタル品の盗難は携行品損害の対象外」というもの。

これは、楽天カードの以前の引受保険会社「三井住友海上」の保険の特徴だったのですが、引受保険会社が「楽天損保」に替わった今も、同じとのことです。

レンタルで借りた海外携帯や、レンタルWIFIルーター、レンタルスーツケース、現地でのレンタサイクルなど、盗難に遭ったときは、保険金が出ないので注意してください。(破損や紛失の場合は「賠償責任」の項目で保険金は出ます)

疾病死亡に対する補償がない

上の保険内容の表の中に書きましたが、クレジットカード付帯の海外旅行保険は、疾病死亡に対する補償はありません。

「海外でかかった病気が原因で死亡」した場合は、保険金は出ない、ということです。

これは楽天カードだけに限ったことではなく、すべての保険付帯カードで同じです。カード付帯保険だけで済ませようと思ったら、ここは割り切るしかない部分です。

航空機遅延/欠航/ロストバゲージに関する補償がない

これも上の解説で書きましたが、楽天カードの付帯保険には、航空機遅延/欠航、ロストバゲージに関する補償がありません。

これらの補償は、年会費の高いゴールドカードなどに付いている保険なので、年会費無料の楽天カードに付いていないのは、しかたないと言えます。

私個人の意見としては、これらの補償は無くてもいいのではないか、と思っています。というのも、これらの補償は、「航空機遅延なら4時間以上」「ロストバゲージなら6時間以上」「家を出発するときに遅延がわかっていたら対象外」など、使える条件が厳しいのです。

ただし、台風や豪雪、LCC利用など、行き先や季節などによって、使う確率が高い場合もあると思います。↓こちらに、これらの補償付きカード一覧があるので、年会費と相談の上で考えてみてください。

参考記事:飛行機遅延/欠航・ロストバゲージの保険付きカード比較表(20枚以上)

楽天カードでは空港ラウンジ利用不可。プライオリティパスも付帯なし

年会費無料の楽天カードでは、残念ながら空港のラウンジは使えません。空港ラウンジが使いたい人は、年会費2160円になりますが、国内空港ラウンジ多数と、ハワイ・韓国の空港ラウンジが使える楽天ゴールドカードがあります。楽天ゴールドカードの解説記事はこちら。

楽天ゴールドカードよりも、さらに、多くの海外ラウンジが使いたい人は、年会費10800円の楽天プレミアムカードがおすすめ。楽天プレミアムカードには、最高レベルのプライオリティパスが付いているので、空港にあるカード会社のラウンジだけではなく、もっと豪華な航空会社のラウンジも利用できます。楽天プレミアムカードの解説記事はこちらです。

楽天カードの保険だけで十分?不足?

「楽天カードの保険だけで足りるでしょうか?」という質問をよく受けますが、その回答としては、「楽天カードの海外保険だけでは足りない」です。

足りるか足りないか、で問題となりやすい項目は、↓この2つ。

●「疾病・傷害治療費用」の保険金限度額

●「救援者費用」の保険金限度額

↑この中でも「疾病・傷害治療費用」(=要はケガ病気のときの病院代の保険金)は、風邪や腹痛でも使う可能性があり、一番使う確率が高いので最重要。

その治療費用で、世界各地域の必要額を考えてみると、大雑把な額ですが↓こんな感じになります。

| 旅行先 | 最低これだけは欲しい治療費用額 | 必要カード枚数 |

|---|---|---|

| 台湾 | 300万円 | 2枚 |

| 香港 | 400万円 | 2枚 |

| シンガポール | 500万円 | 2, 3枚 |

| ヨーロッパ | 400〜600万円 | 2, 3枚 |

| オーストラリア | 400万円 | 2枚 |

| アメリカ(ハワイ含む) | 1000万円以上 | 5枚以上 |

| グアム/サイパン | 400万円 | 2枚 |

↑これを見ると、楽天カード1枚の付帯保険だけでは「アジアでも足りない。欧米では完全に不足する」というレベルということがわかります。

楽天カード1枚の付帯保険では足りない。では、どうするか。

そういう場合は、別の保険付帯カードを持ち、保険金限度額(補償限度額)を上乗せします。具体的な上乗せについては、↓次に、説明します。

楽天カードをうまく活用する方法

複数枚のクレジットカードを組み合わせることで、補償内容を増やせる

楽天カード1枚だけの付帯保険で足りないので、他の保険付きクレジットカードを持ち、保険を上乗せさせます。

海外旅行保険付きのクレジットカードを2枚以上持っていた場合は、それぞれの項目の補償限度額が合算されるのです!(ただし傷害死亡/後遺障害の項目だけは合算されない)

具体例として、年会費無料カードで一番保険内容が良いエポスカードと、2枚併用した場合を見てみましょう。↓このようになります。

| エポスカード | 楽天カード | → | 合算結果 | |

|---|---|---|---|---|

| 保険期間 | 90日 | 90日 | → | 90日 |

| 条件 | 自動付帯 | 利用付帯 | ||

| 傷害死亡/後遺障害 | 500万 | 2000万 | 多い方 → |

2000万 |

| 疾病死亡 | なし | なし | → | なし |

| 傷害治療費用 | 200万 | 200万 | 合算 → |

400万 |

| 疾病治療費用 | 270万 | 200万 | 合算 → |

470万 |

| 賠償責任 | 2000万 | 2000万 | 合算 → |

4000万 |

| 携行品損害 | 20万 | 20万 | 合算 → |

40万 |

| 救援者費用 | 100万 | 200万 | 合算 → |

300万 |

「ケガ/病気治療費用」が↑この額なら、シンガポール以外のアジアや、オーストラリアなら大丈夫ですね。ヨーロッパやアメリカ旅行を計画している方は、さらにもう1,2枚、保険付帯カードを準備して行きましょう。

海外旅行保険の3ヶ月の保険期間は、帰国すればリセットされ再度使えるようになる

「楽天カード付帯の海外保険の保険期間は最長3ヶ月間まで」ということは、すでに書きました。でも、この「3ヶ月間まで」というのは、1回の海外旅行での話。

1度日本に帰国すると、付帯する海外旅行保険はリセットされるので、利用付帯の条件を満たせば、また次の海外旅行でも3ヶ月間まで保険を有効にすることができます。

例えば、半年間の留学の予定の場合、そのまま半年間、連続で海外滞在する場合は、楽天カードの付帯保険だけでは滞在期間の中の3ヶ月間しかカバーできませんが、海外で3ヶ月経ったときに、一度、日本に帰国し、それからまた利用付帯を有効にして海外へ行けば、そこからまた3ヶ月間、保険を有効にできます。

3ヶ月間というと、有料保険に加入すると最低でも5万円ほどかかります。5万円が無料にできる話なので、3ヶ月以上の長期滞在の場合は、一時帰国は事前に計画を立てて、行うようにしましょう。

海外キャッシングするなら別カードがおすすめ

現地ATMで現地通貨が引き出せる「海外キャッシング」は、銀行や両替所での両替よりも、レートもお得なことが多く、便利です。

ただ、楽天カードでも、海外キャッシングは可能なのですが、手数料や利息を少なくするための繰り上げ返済に、国際電話が必要(=電話代が必要)だったり、振込が必要(=振込手数料が必要)だったり、手間とコストがかかるのが欠点。

ですので、海外キャッシングする場合は、もっと便利に節約できる、別のカードを作るのがオススメ。(私自身も、海外キャッシング専用カードを持っています)

海外キャッシングでお得なカードに関しては、こちらのサイトで比較しています。

参考サイト;国際キャッシュカード徹底比較

楽天カードの旅行保険に関するQ&A

利用付帯の保険が有効になる支払いと有効にならない支払い

「利用付帯」という条件がある、楽天カードの海外旅行保険。パッケージツアーなどの旅費や、個人旅行なら航空券(飛行機代)、電車の切符、などの公共交通機関の料金を支払わないといけません。

リムジンバスは?タクシーはOK?特急券だけの支払いでもいいの?と疑問は尽きません。カードの利用条件を具体的に見ていきましょう。

基本ルールは、↓こういう感じ。

「その旅行に関する交通費で、日本出国前に楽天カードで支払いしていればOK」です。なので、↓こういう支払いも、日本で支払いをしてればOKになります。

●海外のA国からB国への移動の飛行機代

●現地のタクシーの予約

●帰りの空港から自宅までの電車やバスの予約

↑ポイントは、出国前に「支払い」という部分です。乗車するのは出国後でも帰国後の帰り道でもいいわけです。

交通費ならどんな支払いが必要?SuicaチャージもOK?

交通費の支払い内容に関しては、公共交通機関(正確には「公共交通乗用具」)ならOKとのこと。高速バスや成田エクスプレス、スカイライナー、空港へのリムジンバスなどもOK。(ちなみにJRは窓口で切符を買えばカード支払いできます)

ここに一覧にしておきます。

利用付帯の保険が有効になる支払い一覧

| カード払い先 | 利用付帯が有効になるか? |

|---|---|

| 電車 | ○ |

| バス(時刻表があるもの) | ○ |

| バス・電車などの回数券やプリペイドカード購入 | ○ |

| タクシー | ○ |

| 船(時刻表があるもの) | ○ |

| 航空券(時刻表があるもの) | ○ |

| 燃油サーチャージ代 | ○ |

| 航空機の座席のアップグレード代 | ○ |

↑上記に当てはまるものなら、旅行会社を通したカード払いでもOKです。例えば、普通ならカード払いダメなバスなどで、楽天トラベルを通して購入すれば、利用付帯がOKになります。

利用付帯の保険が有効にならない支払い一覧

| カード払い先 | 利用付帯が有効になるか? |

|---|---|

| 高速道路代 | × |

| 空港駐車場代 | × |

| レンタカー代 | × |

| 空港利用税 | × |

| 航空券の発券手数料 | × |

| マイレージの交換手数料 | × |

| 飛行機チャーター料金 | × |

| ホテルのシャトルバス | × |

| オプショナルツアー* | × |

| ガイド代 | × |

| UberやGrabなどの配車アプリ | × |

| Apple payを含む「ペイ系」での支払い | × |

*利用付帯が有効となる「ツアー代」というのは、飛行機や現地移動の交通費が含まれたツアーのみ。

UberやGrabなどの配車アプリでは利用付帯は有効にならない

●UberやGrabなどの配車アプリ ×

⇒楽天カードではダメです、との回答(2017年11月調査)。

⇒Uberを公共交通機関と認めるのは難しいとのこと(2017年10月調査)。

Suica/PasmoはOK。Apple payなどペイ系はダメ

●Suica(スイカ)やPASMO(パスモ)などの交通系電子マネー ◯

●Apple payを含め、ペイ系(=スマート決済・QR決済) ×

⇒スイカやパスモはOK。保険請求の際は①スイカ利用履歴、②カード利用明細2つが必要。

⇒Apple payを含め、ペイ系(=スマート決済・QR決済)での支払いではダメ。

2018年8月調査時の回答

⇒ダメではない。チャージと実際の利用の両方が必要。

2017年11月調査時の回答

⇒ダメではない。チャージと実際の利用の両方が必要。そして、チャージ明細と利用明細の提出など、カード利用の確認に時間がかかるので、日本のカード会社が休みの日などは、キャッシュレス診療ができなくなることも、との回答。

2017年10月調査時の回答

⇒三井住友海上は、たとえチャージ明細と利用明細の両方があってもダメ、との回答。

利用付帯のための支払いは、交通費のほんの一部だけでもOK

支払う交通費は、ほんの一部でもOKです。「最低いくらカード支払いしないとダメ」などの最低金額の条件はなく、ちょっとだけでもカード支払いがしてあれば保険は有効になるそうです。

例えば、ツアー代金の頭金を現金で払い、残金をカード支払いした場合でも、「保険は有効になります」との回答でした。

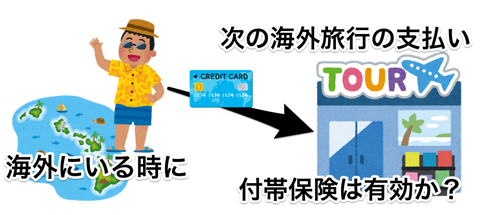

海外滞在時に、次の海外旅行の支払いをしたら次の旅行の保険は有効か?

海外から支払したとしても、次の海外旅行の日本出国前の支払になるので、次の旅行での利用付帯は有効になります。

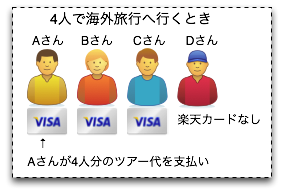

同行する友人や家族の保険はどうなるのか?

では、一緒に旅行に行く、家族や友達に、保険は適用されるのでしょうか?

たとえば、4人で一緒にツアーに参加する場合など、支払いは誰か一人がすることって、ありますよね。

そんなときは、支払人じゃない人の保険はどうなるのでしょうか?

調べてみました。

答えは、「同じ種類の楽天カード会員なら、同行者は海外旅行保険は有効になる」とのこと。ただし、同行者も楽天カード会員であることが条件です。

具体的に言うと、4人で海外旅行のツアーに参加する場合、

Aさん: 4人分の旅費を楽天カードで支払い

Bさん: 自分の楽天カードを持っている

Cさん: 自分の楽天カード(家族カード)を持っている

Dさん: 楽天カードを持っていない

という場合、Aさんは、もちろんのこと、Bさん、Cさんも海外旅行保険は有効になる、ということです。これは嬉しいですね。(これももちろんですが、Dさんは楽天カードを持っていないので保険はダメです)

最近は、楽天カードも種類が増えてきたのですが、↑この方法は、↓これらのカードなら同じ種類の付帯保険なので、同じように使えます。

●楽天カード

●楽天ANAマイレージクラブカード(ポイントではなくマイルが貯まるカード)

●楽天PINKカード(女性用の有料サービス付カード)

●楽天カードアカデミー(学生用カード)

●楽天ゴールドカード(年会費ありだが空港ラウンジが使えるカード)

●楽天銀行カード

↓これらのカードでは、上記の同行者の技は使えないので注意してください(付帯保険の種類が違うため)。

また、もう一点、細かい話ですが、同行者分の支払いは、自分の分と一緒にしていなくても、保険はちゃんと有効になる、とのことです。

たとえば、先に、自分のツアー料金をカード払いしていて、その後、楽天カードを持っている同行者の支払いを、自分が追加でカード払いしたとします。その場合でも、ちゃんと海外旅行保険は、自分と同行者と、両方とも有効になる、という話でした。

同行者の分も払う場合、カード利用が一部だと、どうなるか?

同行者がいて、自分と同行者の旅費を自分が払うとします。上の項目で「カード支払いが一部だけでも保険は有効になる」と書きましたが、この場合、ちょっと注意点があります。

利用付帯の保険は、「その人の分が、カード払いされているか?」がポイントになります。

なので、自分の分だけカードで払い、同行者(楽天カード所有者)の分は現金で払った、という場合は、同行者の海外旅行保険は有効にならないので、注意してください。

同行者がいて、一部だけカード払いをしたい場合は、自分の分と同行者の分、それぞれを、ちょっとずつでもカード払いする必要がある、ということですね。

二人分のツアー料金の一部を楽天カードで支払った、ということでしたら、ツアー料金は二人まとめての額なので、問題ないと思います。

出国前に、どこかを経由してから空港に行く場合

質問をいただきました。

これは、私もちゃんと調べたことがなかったので、楽天カードの保険デスクに問合せてみました。

すると、回答としては、↓こうでした。

●親戚の家に行くなどの別の目的がある移動の交通費支払ではダメ。

●あくまで出国する空港へ行く途中の交通費の支払いじゃないとダメ。

●空港へ行く途中の交通費でも、移動が2、3日前だと 「他の目的がある」と見なされ、ダメ。

例えば、私は愛知県在住なのですが、羽田空港から出国予定だとすると、↓こういう感じの扱いになるということですね。

●出国前に東京の親戚に泊まらせてもらうとき、出国前日の名古屋⇒品川の交通費支払はOKだが、出国3日前の、名古屋⇒品川の交通費支払ではダメ。

要は、「別の目的もある移動でしょ」と見なされるとダメ、ということのようです。

これって、客観的に判断しづらいケースも出て来そうですよね。

微妙な判断になりそうなときは、事前に楽天カードの保険デスクに尋ねて、OKの判断をもらってから出発したほうが良さそうです。

楽天カードの付帯保険の対応は良い?悪い?

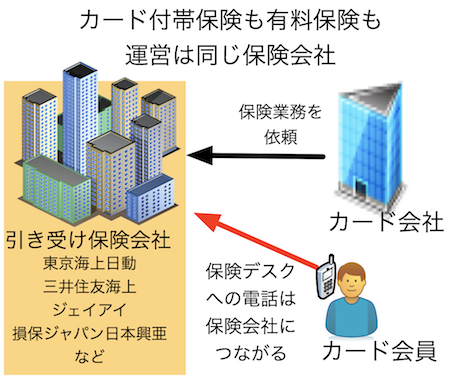

楽天カードだけではなく、カード付帯の保険は、「保険デスク」に電話すると、引受保険会社につながります。楽天カードは、引受保険会社は2019年10月から楽天損保になっています。

海外旅行保険の関係を問い合わせするときは、「楽天カードデスク」ではなく、必ず保険に関する「保険デスク」に電話するようにしましょう。カードデスクのオペレーターの人は保険のことは詳しくないことが多いからです。

私も今まで何度か電話で問合せをしていますが、非常に丁寧な対応です。私は有料保険の保険金請求も、何度かしたことがありますが、クレジットカード付帯保険と有料保険で、対応の丁寧さに差を感じたことはないので、ご心配は不要です。

保険会社の手続き対応は、カード付帯保険でも、有料保険でも同じ手順で進むので、カード付帯保険も安心して使っていいと思います。

また、楽天損保になってから、以前よりも待ち時間が短くなった気がするのも嬉しいところですね。

海外旅行保険の連絡先/問い合わせ先

2019年10月1日から電話番号が少し変更されたので注意

楽天カードの保険デスクの電話番号ですが、引受保険会社が楽天損保に変わったことで、電話番号も少し変わったので注意してください。

0120-456-029 (フリーダイヤル)

018-888-9289 (有料)

↓こちらの電話番号が2019年10月01日から変更になっています。

●アメリカ本土・ハワイ・グアム・サイパン

1-833-906-0004

●シンガポール

800-810-2474

●中国(北部)

10800-813-0855

●中国(南部)

10800-481-3225

●その他の地域はコレクトコールで↓この番号に

81‐18-888-9915

海外から電話するときのコツ

結論から言うと、「スマホにIP電話のアプリを入れておく」のが一番安心です。おすすめは、唯一、海外から0120にも電話できる、ブラステルの「My050」というアプリ。

なぜIP電話アプリが必要かというと、カード会社は、↑上に書いたような海外からのフリーダイヤルの番号を用意してくれているんですが、実際に電話しようとすると、なかなか電話できなかったりするからです。また、さらに、フリーダイヤルのはずがホテルから高額な電話代を請求されたりもします。(体験済み。涙)

コレクトコールも同様で、海外から実際にするのは、なかなか難しいです。

そんな苦労や悔しい思いをするくらいなら、ネット回線があれば、日本にいる感覚で使えるIP電話を準備しておいたほうが安心ですし、話も早いです。

●ホテルの電話は、電話代以外の上乗せ料金を請求してくる

●ホテルの電話は、国番号や市外局番の要/不要など不明な部分が多い

●そもそも海外のフリーダイヤルに電話できない電話のときがある

●海外からのフリーダイヤル番号も、結局は日本のセンターに電話がつながる

●コレクトコールも難易度が高い

ということなので、海外へ行くときは、IP電話アプリはぜひ準備しておきましょう。

ちなみに、IP電話アプリは、海外から電話するときも、日本へ電話するときは、国番号などは不要です。

楽天ゴールド/楽天プレミアム/ピンクカード/ANAカードとの保険の違い

楽天カードは種類がありますが、付帯保険の内容は、↓このようになっています。

楽天カード/楽天ピンクカード/楽天ANAカードの保険比較

楽天カード |

楽天ピンクカード |

楽天ANAカード |

||

|---|---|---|---|---|

| 年会費(税別) | 無料 | 無料 | 500円 | |

| 家族カード(税別) | 無料 | 無料 | 無料 | |

| 保険付帯条件 | 利用付帯 | 利用付帯 | 利用付帯 | |

| 保 険 金 限 度 額 |

傷害死亡/後遺傷害 | 2000万円 | 2000万円 | 2000万円 |

| ★重要★ 傷害・疾病治療費 |

傷害200万円 疾病200万円 |

傷害200万円 疾病200万円 |

傷害200万円 疾病200万円 |

|

| 賠償責任 | 2000万円 | 2000万円 | 2000万円 | |

| 携行品損害 | 20万円 | 20万円 | 20万円 | |

| 救援者費用 | 200万円 | 200万円 | 200万円 | |

| キャッシュレス診療 | ◯ | ◯ | ◯ | |

↑これら3枚は、付帯保険は全く同じ。違いは年会費だけですね。

楽天カード/楽天ゴールド/楽天プレミアムカード保険比較

楽天カード |

楽天ゴールドカード |

楽天プレミアムカード |

||

|---|---|---|---|---|

| 年会費(税別) | 無料 | 2,000円 | 10,000円 | |

| 保険付帯条件 | 利用付帯 | 利用付帯 | 自動付帯 | |

| 保 険 金 限 度 額 |

傷害死亡/後遺傷害 | 2000万円 | 2000万円 | 4000万円 (5000万円) |

| ★重要★ 傷害・疾病治療費 |

傷害200万円 疾病200万円 |

傷害200万円 疾病200万円 |

傷害300万円 疾病300万円 |

|

| 賠償責任 | 2000万円 | 2000万円 | 2000万円 | |

| 携行品損害 | 20万円 | 20万円 | 30万円 (50万円) |

|

| 救援者費用 | 200万円 | 200万円 | 200万円 | |

| キャッシュレス診療 | ◯ | ◯ | ○ | |

| 備考 | ( )は旅費をカード払いした場合 | |||

↑この3枚の比較だと、楽天カードと楽天ゴールドカードの付帯保険は同じ。楽天プレミアムカードだけが年会費も高いこともあり、別格です。

●付帯保険はプレミアムカードだけが別格。他の楽天カードは全て同じ

●家族カード年会費は、プレミアムとゴールドだけ有料500円

⇒家族カード発行するなら、保険の面で楽天ゴールドは少し損

楽天ゴールドや楽天プレミアムとの保険以外の違いは↓こんな感じ。

楽天カード/楽天ゴールド/楽天プレミアムカードの【特典】比較

楽天カード |

楽天ゴールドカード |

楽天プレミアムカード |

|

| 年会費(税抜) | 無料 | 2,000円 | 10,000円 |

| ポイント還元率(一般) | 1% | 1% | 1% |

| ポイント還元率(楽天トラベル) | 2% | 2% | 3% |

| ポイント還元率(楽天市場/楽天ブックス) | 4% | 5% | 5% |

| 海外旅行保険 (治療費用額) |

200万 | 200万 | 300万 |

| 空港ラウンジ | × | 国内28空港 海外は韓国とハワイのみ |

多数 |

| 航空会社ラウンジ | × | × | 多数 |

| プライオリティ・パス | × | × | ○ |

| ETCカード | 年500円 | 無料 | 無料 |

| 家族カード 年会費(税抜) |

無料 | 年500円 | 年5,000円 |

| 家族カード会員のラウンジ利用 | × | ○ | × |

結論としては、年会費無料の楽天カードでも十分に使える、ということ。

特に、家族カードを発行予定の人は、楽天ゴールドカードにしてしまうと、家族カードが有料になるので損します。注意してください。

世界のいろいろな空港でラウンジが使える「プライオリティパス」が欲しい場合は、楽天プレミアムカードが良いですね。

ただし、楽天プレミアムカードのプライオリティパスは、家族で使うには向いていません。家族カードにはプライオリティが付帯しないからです。(楽天プレミアムカードのプライオリティパスについてはこちらの記事で解説しています)

楽天カードにしても、楽天プレミアムカードにしても、子供と一緒に海外旅行をするには向いていないカードと言えます。

まとめ

いろいろ盛りだくさんに書いてきましたので、ポイントをまとめておきます。

●楽天カードは年会費無料。付帯保険も無料。

●海外旅行保険の内容はトップクラス。(⇒比較表)

●保険は利用付帯。日本出国前のカード払い必須。

●保険期間は1旅行で最長3ヶ月間。帰国でリセット。

●家族カード発行で18歳以上の家族の保険もカバー可能。

18歳未満の子供の保険はカバーできない(家族特約ナシ)

●キャッシュレス診療可能。

楽天カード1枚の保険では不足

●別の保険付帯カードとの併用で補償額を増やせる。

●海外から保険デスクへの電話はIP電話アプリが便利。

●PC、iPhone、スマホなど携行品の盗難/破損も補償。

携行品の「紛失」は対象外。

レンタル品の「盗難」は対象外(紛失/破損は対象)

「盗難」は対象外。航空機遅延/欠航の保険はナシ

「盗難」は対象外。ロストバゲージ保険もナシ

●楽天ゴールド/ピンク/ANAカードと保険内容は同じ

●楽天プレミアムカードは自動付帯で保険内容も良い

という感じです。

楽天カードは、上手に使えば、非常に役立つ海外旅行保険が付いているカードです。

上手な使い方をぜひともマスターしてくださいね。