子供も含めた家族の海外旅行保険は高い。どうにかならないか?

うちは5人家族なので1週間の海外旅行で、保険料は約2万円にもなります(9歳以下は特に高い)。飛行機代も安くなっている昨今、保険料で2万円って、これ、結構な出費ですよね。

でも、我が家は、2万円の保険料は払っていません。なぜなら、クレジットカードの付帯保険で、家族の保険もカバーできるから。その、「家族もカバーしてくれる保険の特約」のことを「家族特約」と呼びます。

子持ち家庭なら絶対に活用したいのが、この家族特約。家族特約は、一般カードに付いていることは少なく(3枚だけあります)、ゴールドカードに付いていることが多いです。

ただし、カードごとに付帯保険の充実度がぜんぜん違うので注意が必要です。年会費が安いカードでも、良い保険が付いているカードもあります。逆に、年会費が高いカードでも、ぜんぜん保険が良くないカードもあります。

このページでは家族特約に注目して、クレジットカードを比較していきます。

家族特約とは

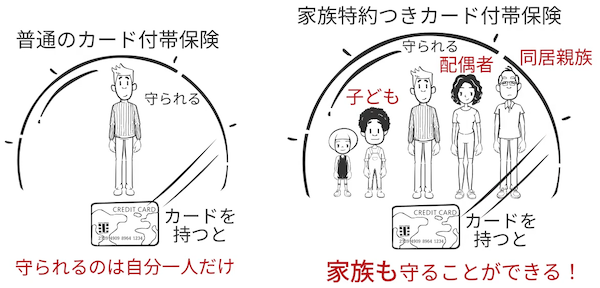

家族特約とは、自分がカードを持っているだけで、家族(配偶者・子供・親)までも海外旅行傷害保険を受けられるという、非常に優れた特典です。言ってみれば、「拡張版・海外旅行保険」です。

「家族」の範囲は、カードによって異なります(下の比較表に記載)。基本的には「生計を共にする」というのが条件です。

家族特約の注意点。配偶者と親が対象外の場合も

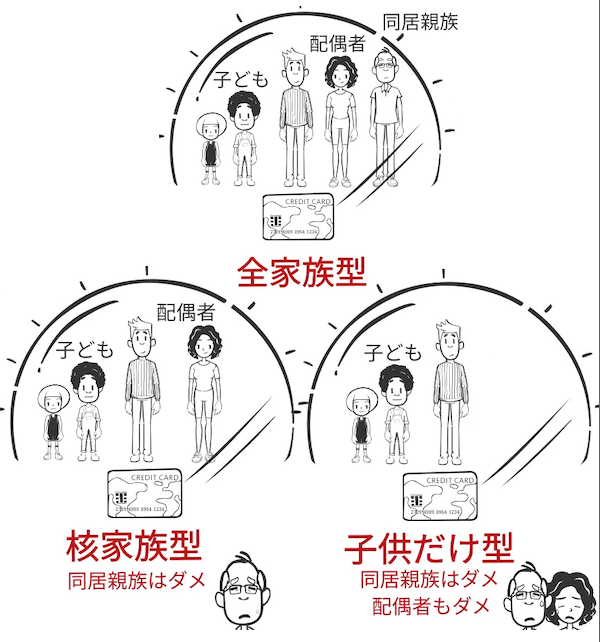

上に、「家族の範囲はカードによって異なる」と書きました。家族特約は、大体、↓このような3種類に分かれます。

↑このように、カードによっては、配偶者や同居親族が家族特約の対象外になっているカードがあります(これも下の比較表に記載)。

でも、ご安心を。もし、配偶者や同居親族が家族特約の対象外の場合は、家族カードを作ればいいのです。

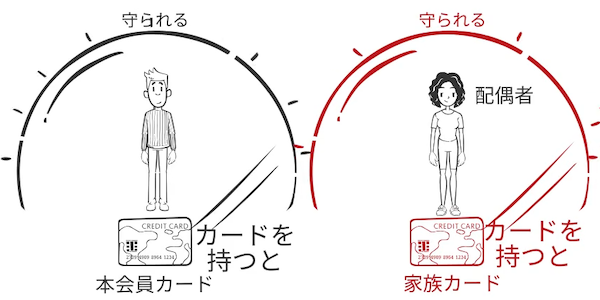

「家族特約」と「家族カード」、違いがよくわからない人もいると思います。↓説明しましょう。

家族特約と家族カードの違い

家族カードと家族特約の違いは、紛らわしいので、ここでまとめておきます。

●家族特約では、新たなカード発行なし。

●カード持ち主のカード1枚で、家族もカバーする保険が付いているという特約。

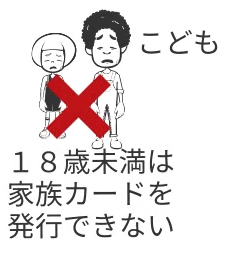

●18歳未満の子どもがいる家族には必須。

●家族カードは、新たに申し込んでカード発行する。年会費がかかる場合も多い。

●発行されれば、カード持主と同じ額の海外旅行保険補償額がもらえることが多い。

●ただし、18歳以上しか発行できない。

●家族カードでのカード払いは、本会員の口座から引落しになることも注意。

ちなみに、ですが、「生計を共にしている18歳以上の家族/親族」は、家族カードでも、家族特約でもカバーできます。

ここまで読んで、「うちは家族カードで十分だ」と思った人は、このページの比較表は不要です。↓こちらの比較表からお得なカードを探してくださいね。

⇒海外旅行保険付帯クレジットカード70枚比較表(18歳未満家族がいない人向け)

家族特約があっても、家族カードも必要なケース

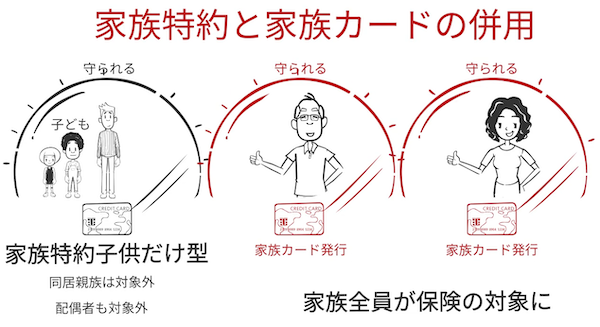

家族特約と家族カードの違いは、上の説明で、わかったりでしょうか。ただ、家族特約と家族カードは、相反するものではありません。

家族特約の対象者の範囲は、カードごとに違います。

範囲の狭い家族特約のカードの場合は、配偶者や同居の親が家族特約の対象外の場合もあります。そういう場合は、家族特約にプラスして、家族カードを発行することで、家族全員をカバーすることができます。(↓下の図)

18歳未満の子どもは、家族特約を使うしかない

配偶者や親、子供も、18歳以上なら家族カード発行や自分名義のクレジットカードの発行ができ、そのカードに付帯している無料の海外旅行保険を利用できますよね。

でも、18歳未満の子供の海外旅行保険を無料にするには、家族特約を使うしか方法はないのです。18歳未満は、自分のカードを作れないからです。

さらに、家族特約付きカードのメリットを言うと、家族特約の対象は、子供だけではなく、同居の親族も対象に含むカードもあるので(カードによって異なります)、同居の親(義父、義母)に海外旅行をプレゼントするときの保険の節約にも使えます。

家族特約だけよりも、できるだけ家族カードを持つべき

「親や配偶者も含む家族特約のカードであれば、家族カードは不要か?」というと、そうでもありません。できれば家族カードを作っておくことをオススメします。

その理由としては、海外でキャッシュレスで病院にかかろうとしたときに、時間短縮になるからです。キャッシュレス診療のときは、その人が本当に保険金をもらう資格があるかどうかの本人確認が必要。

●家族特約だけの場合:その家族の名前がカード会社のデータの中に無いので、本人確認のために住民票の写しの提出などが必要。つまり、本人確認に時間がかかり、病院にかかるのが遅れがち。

●家族カード持ちの場合:カード会社もその家族を把握しているので、本人確認がスムーズ。病院にもスムーズにかかれる。

なので、年会費などの問題がなければ、できるだけ家族カードを発行するようにしましょう。

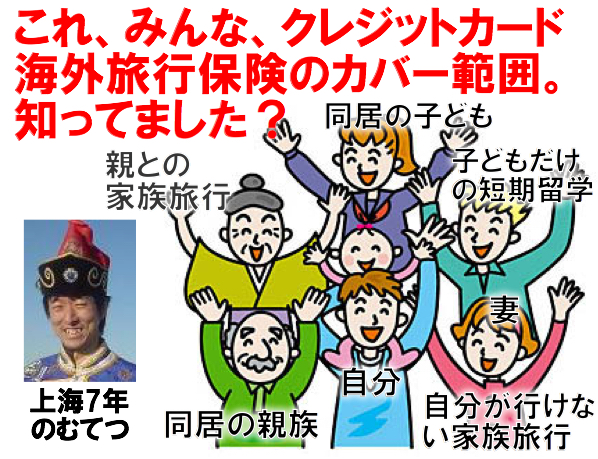

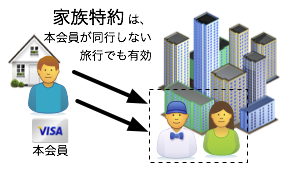

自分が同行しない海外旅行でもOK!

さらに、もっと驚くことに、この家族特約、カード持主が参加しない旅行でも、奥さんや子供や親族が家族特約で補償されるカードが多いのです。(2015年4月再調査で、表中の全ての家族特約付カードでOKでした!)

なので、例えば、夫がカード所持者だとすると、こんな状況↓でもカード付帯海外旅行保険がOKになるんです。

●嫁さんと子どもだけで行く海外旅行

●子どもだけで行く短期留学や語学研修

●同居のおじいちゃん/おばあちゃんが行く海外旅行

(世界一周やロングステイ)

などなど。

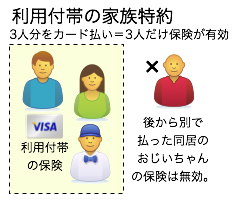

家族特約の注意1:自動付帯と利用付帯

家族特約を使うとき、「そのカード付帯保険が自動付帯か利用付帯か」で必要な対応が異なるので、注意が必要です。

「保険が自動付帯」である場合、日本から出国すると自動的に保険が有効になります。自動付帯の反対が「利用付帯」です。保険が利用付帯の場合は、公共交通機関(公共交通用具)やパッケージツアー代金などを、そのカードで支払いをしていないと保険が有効になりません。

家族特約の場合ですが、まず、自動付帯の場合は、問題はありません。本会員も家族も、海外へ行くだけで自動的に海外旅行保険が有効になります。

注意が必要なのは、利用付帯の場合です。覚えておくべきなのは、「利用付帯の場合は、本会員も家族も、カード払いした人の分だけ保険が有効になる」ということです。

例えば、夫が本会員で、夫婦と子供1人、同居のおじいちゃんの4人家族だったとしましょう。利用付帯の家族特約カードで、夫婦と子供の分しか支払ってない場合は、おじいちゃんの保険は有効になりません。

気をつけたいのはタクシーです。タクシーの場合は、利用明細や領収書では何人分かも不明で、誰が乗っていたのかも証明できません。なので、カード会社(保険会社)も一人分としか受け付けてくれないのです。

「利用付帯は面倒くさー」と思いました?(笑) でも、実は利用付帯は、利用付帯ならではのメリットがあるんです。3ヶ月以上の長期滞在のときのメリットです。それに関しては、家族特約とは別の話になるので、こちらの記事で御覧ください。⇒参考記事:利用付帯海外保険カードで90日(3ヶ月)以上を狙う裏技と注意点

家族特約の注意2:キャッシュレス診療

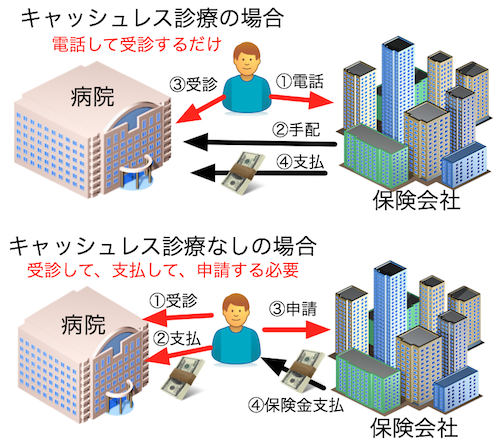

家族特約のもう一つの注意点は、キャッシュレス診療です。医療費キャッシュレスサービス、とも呼ばれるサービスなのですが、これがOKだと、現地で病院にかかったときに、自分で支払いをしなくて済みます(保険会社が直接病院に支払いをしてくれる)。

立替え払いをしなくて済みますし、非常にラクです。また、帰国後に保険金申請手続きをしなくても済むという点も助かります。

最近は、このキャッシュレス診療がOKのクレジットカードが主体です。下の比較表にも比較項目としてキャッシュレス診療を入れているのでチェックしてみてください。

ただし、このキャッシュレス診療、家族特約のときに注意が必要なのです。本会員の保険がキャッシュレス診療OKでも、家族特約対象者の保険だけはキャッシュレス診療不可のカードがたくさんあるからです。(下の比較表に追加済)

キャッシュレス診療不可の場合、病院で一度、医療費を立て替え払いし、その後、カード会社に請求手続きをする必要があるので注意してください。

ただ、そもそも、このキャッシュレス診療は、現地に提携病院があることが条件で、旅行者の多い大都市限定のサービスです。田舎に行く場合は、使えないことが多いので期待しすぎも禁物です。

いらないかも。航空機遅延/欠航/ロストバゲージ保険

飛行機遅延・欠航保険や、ロストバゲージ保険は、付帯しているクレジットカードもあるのですが(参考:飛行機欠航/遅延・ロストバゲージ保険付きカード比較表(20枚以上))、無理には必要ないと思います。理由は、条件が厳しいわりに、もらえる保険金も少ないから。

その厳しい条件とは、↓大体、こんな感じです。(細かくは保険によって違いますが、大体同じ)

●預けた手荷物の遅延は、目的地到着から6時間以上の遅れであること

●預けた手荷物の紛失は、目的地到着から48時間以内に、手荷物が届かない場合

そして、↑これらの条件に当てはまったとしても、もらえる保険金は、↓これらの費用に限ります。

ホテル宿泊料金、待ち時間の食事代、ホテル等へ移動の交通費、航空機の代わりに使った他の交通手段の費用のみ

●手荷物遅延/紛失の場合は、

衣類や生活必需品の購入費用のみ

4時間以上の遅延って、かなりの遅延ですよね。これだけ条件が厳しいのに、その上に、補償される保険金は少ない。。。

まさに台風の時期だとか、豪雪地域に行くとかでなければ、無理に加入する必要はないと、私は思っています。ロストバゲージ保険のほうも、直行便ならほぼ不要だと思います。(もちろん、安くかけられるなら、あってもいいとは思いますが)

まとめ

海外旅行保険の家族特約について、使うときのポイントだけまとめておきます。

●「家族」の対象はカードごとに違う

●本会員が同行しない旅行でも使える

●キャッシュレス診療の対象が誰か確認してから使う

●家族特約がダメな場合は家族カードで補う

●利用付帯カードの場合は、保険が必要な人全員分を支払う

※下の比較表では、これらのポイントを踏まえて比較しています。

以上、家族特約は、使い方をマスターすれば、かなりの節約になるサービスです。特に家族の多い人は、ぜひぜひ上手に使いこなしてくださいね。

ページ更新情報

●2024年11月 セゾンゴールドアメックス年会費優遇型が誰でも申込可に。

●2024年11月 SMBC JCB CARDゴールド(自動付帯/セディナ系)を追加。

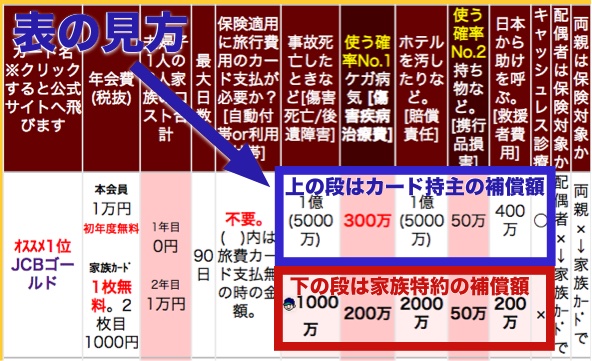

比較表の見方

家族補償の額は数字の下の段の太字、うすピンク色の段です。![]() マーク

マーク